Блог компании Финам Брокер | ЦБ РФ повысит ключевую ставку. Но смягчит сигнал

- 06 сентября 2024, 12:14

- |

На графике представлены возможные траектории по ставке.

Текущий прогноз ЦБ по ключевой ставке смещен в сторону повышения, и инерция в росте цен ставит под угрозу реализацию инфляционного прогноза регулятора. Мы полагаем, что на заседании 13 сентября ключевая ставка будет повышена на 100 б.п. до 19,0%. Тем не менее мы не исключаем смягчения тональности сигнала, поскольку начинают проявляться признаки начала движения в сторону сбалансированных темпов роста экономики при замедлении инфляции.

На последнем по времени июльском заседании ЦБ повысил ключевую ставку с 16% до 18%. Решение было усилено довольно жестким сигналом: «Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях». Очень важным видится то, что прогнозная траектория ключевой ставки на ближайшие два года была пересмотрена в сторону повышения на целых 4 п.п. (см. таблицу ниже). Не избежал роста и уровень нейтральной ставки (т.е. ставки на долгосрочный период, когда инфляция вернется к цели 4%. ). Он был повышен на 1,5 п.п. до 7,5-8,5%, ЦБ ожидает перехода к нейтральной ДКП в 2027 году. В целом, июльское заседание оказалось самым жестким за последнее время и, как представляется, главным образом направленным на создание условий для формирования устойчивого дезинфляционного тренда и возвращения инфляции к цели в 2025 году.

Прогноз ЦБ по ключевой ставке, в среднем за год, в % годовых

| 2024 | 2025 | 2026 | 2027 | |

| Апрельский прогноз | 15,0-16,0 | 10,0-12,0 | 6,0-7,0 | 6,0-7,0 |

| Июльский прогноз | 16,9-17,4 | 14,0-16,0 | 10,0-11,0 | 7,5-8,5 |

Прогноз Банка России предполагает, что средняя ключевая ставка с 29 июля до конца 2024 года окажется в диапазоне 18,0-19,4%. Это означает, что в течение ближайших месяцев она в лучшем случае останется на текущем уровне, а в наиболее жестком варианте может быть повышена до 20% уже в сентябре.

Очевидно, что, если ЦБ будет последовательным, то на его столе 13 сентября будут три основных варианта по ставке: сохранение текущего (18%) уровня, повышение на 1 п.п. до 19% и повторение рекорда марта 2022 года – рост до 20%.

Какие же факторы определят реализацию того или иного сценария по ставке? Основной момент здесь – динамика инфляции. По итогам августа 2024 года прирост потребительских цен в России, по-видимому, оказался положительным (около 0,1%, если базироваться на недельных данных), в то время как в среднем за последние 10 лет в этом месяце наблюдалась дефляция.

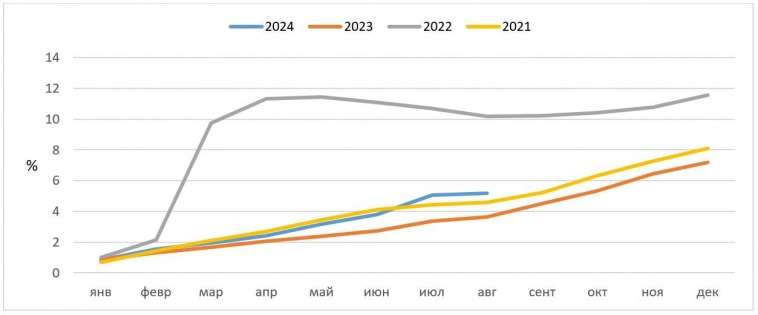

Годовая инфляция (в сумме за 12 месяцев) ко 2 сентября 2024 года уменьшилась до 8,9%, и основной вопрос состоит в том, сумеет ли она упасть до прогнозируемых регулятором 6,5-7,0% по итогам 2024 года. С начала года к 2 сентября потребительские цены в стране выросли на 5,17%. Как видно на графике ниже, накопленная инфляция в этом году не просто выше траектории 2023 года, но и, например, обгоняет 2021 год. Стоит заметить, что по итогам 2021 года инфляция составила 8,39%, что гораздо выше ожиданий ЦБ на текущий год.

Накопленная инфляция в РФ в 2021-2024 годах

Источник: Росстат

Источник: РосстатПродолжают расти инфляционные ожидания населения, что усиливает инерцию устойчивой инфляции. В августе ожидаемая инфляция достигла максимальных в этом году 12,9%. Повысились и ценовые ожидания предприятий, а их издержки, по данным мониторинга Банка России, в августе 2024 года выросли наиболее заметно за 5 месяцев.

В общем, как представляется, динамика ключевого фактора – инфляции – не на стороне сохранения ставки на текущем уровне. Мы ожидаем, что на отсутствие явных признаков устойчивого замедления темпов роста цен регулятор отреагирует повышением ключевой ставки, тем более что это решение вполне укладывается в его базовый сценарий. Собственно, сам прогнозный диапазон ЦБ по ставке смещен в сторону ужесточения (18,0-19,4%). Каким же будет размер повышения 13 сентября?

Мы склоняемся к варианту с ростом на 1 п.п. до 19,0%, что будет соответствовать середине прогноза ЦБ. Как мы отмечали выше, мы полагаем, что регулятор прежде всего сфокусирован на купировании инфляционных рисков в среднесрочной перспективе. Как представляется, этой цели больше служит сохранение жестких денежно-кредитных условий (ДКУ) продолжительное время, чем оперативное задирание ставки на всё новую и новую высоту. Такая работа по крайней мере на вербальном уровне уже проделана ЦБ ‒ в июле прогнозная траектория ключевой ставки на ближайшие два года пересмотрена в сторону повышения в среднем на ни много ни мало 4 п.п.

Кроме того, есть некоторые признаки того, что спрос начинает охлаждаться под влиянием продолжающегося ужесточения ДКУ. В частности, мониторинг предприятий за август показывает довольно заметное снижение оценок предприятиями спроса и выпуска, а индекс потребительских настроений в августе опустился до минимума с начала года и ниже своего значения годом ранее. Как заявил заместитель председателя Центробанка Алексей Заботкин, в августе 2024 года темпы роста кредитования в России замедлились, причем подобная динамика затронула как розничный, так и корпоративный сектор.

Обнадеживающие признаки начала движения в сторону сбалансированных темпов роста экономики при замедлении инфляции (возможно, что годовая инфляция в июле 2024 года прошла свой пик) дают нам основания предположить, что ЦБ может несколько смягчить тональность своего сигнала по сравнению с июльским заседанием. Напомним, что июльский сигнал звучал так: «Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях». Возможно, что сейчас тональность сигнала будет смещена в более нейтральную область – например, он станет более неопределенным.

Таким образом, инерция в росте цен сохраняется, и реализация инфляционного прогноза регулятора находится под угрозой. Мы полагаем, что на заседании 13 сентября 2024 года ЦБ повысит ключевую ставку на 100 б.п. до 19,0%, при этом, возможно, немного смягчив свой сигнал. Что касается среднесрочной перспективы, то мы полагаем, что цикл снижения ставки, скорее всего, начнется в 1П25 (в благоприятном сценарии), при этом темпы снижения будут зависеть от скорости замедления инфляции. На конец 2025 года ожидаем ключевую ставку в районе 12-13%.

Читать материал на Finam.ru

✅Подписывайтесь нателеграм-каналФинам Инвестиции и Торговые сигналы

теги блога Финам Брокер

- 2024

- 2025

- finam

- Forex

- IPO

- metatrader

- space x

- акции

- акции Китая

- акции США

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- Газпром

- дивиденды

- долговой рынок

- заседание ЦБ

- инвестирование

- инвестиции

- инвестор

- инфляция

- итоги года

- Итоги недели

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- Новатэк

- Норинкель

- обзор

- обзор рынка

- облигации

- Обучение

- Полюс Золото

- прогноз по акциям

- прогнозы

- российские акции

- рубль

- сделки

- ставка

- ставка ЦБ

- т-технологии

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- ЦБ

- эксперт

Новости тг-канал

Новости тг-канал

на ближайшем повышения не будет