Андрей Михайлец

Инвестиционная идея с потенциалом Х10 от миллиардера Чамата Палихапития

- 17 сентября 2020, 12:12

- |

- комментировать

- 356

- Комментарии ( 0 )

Акции VS. ETF

- 16 сентября 2020, 15:02

- |

Недавно попались рассуждения на тему того, что ETF это плохо, и что собственноручно собранный портфель это лучшее решение. Автор предлагает самостоятельно отобрать +-40 компаний и оставить их на долгосрок, вместо использования ETF в портфеле. И главными доводами в пользу самостоятельного отбора акций, по его мнению, являются то, что, во-первых ETF это бизнес, который на вас зарабатывает (ой, как плохо), и во вторых акции низкой ликвидности и малой капитализации редко туда попадают.

Я всегда сторонюсь ярых апологетов или противников чего бы то ни было. Ведь даже forex и unit linked, столь захейченные инструменты, при определенных условиях имеют право на использование. А что уже говорить про ETF, которые дают возможность людям с маленьким капиталом иметь качественно диверсифицированные портфели. Попробуйте соберите портфель из 40 акций на $10-20к, а еще заложите 100-400 человека часов на анализ и отбор акций, которые ожидаемая доходность должна покрыть. Это просто невозможно и не имеет смысла.

( Читать дальше )

Скрытая ценность TikTok и искусственный интелект (ИИ) Кто купит TikTok и можно ли на этом заработать

- 15 сентября 2020, 17:45

- |

Сейчас активно идет обсуждение сделки по продаже TikTok одной из американских компаний. И либо сделка состоится, либо на TikTok будет наложен бан. Почему американские власти заняли столь жесткую позицию по отношению к китайской соцсети? Какое отношение TikTok имеет к искусственному интеллекту? Кому потенциально будет продан TikTok и есть ли там инвестиционные возможности?

( Читать дальше )

Билл Гросс предрекает кризис… Снова

- 14 сентября 2020, 18:50

- |

Многие, кто недавно пришли на рынок, вероятно даже не знают, кто такой Билл Гросс. На секундочку это бывший глава PIMCO (инвестиционная компания), под управлением которых $1.5 триллиона. Когда он был у руля, его часто цитировали СМИ и в целом рынок считал его значимой фигурой. Затем он ушел со своего поста, и пропал с информационных радаров. Но после кризиса 2008 года, когда он все еще возглавлял PIMCO, он повсеместно вещал о «новой нормальности», о затяжном периоде падения экономики, и советовал инвесторам занимать защитные позиции.

Что мы получили в итоге? Более 10 лет экономического роста и повсеместного роста цен на финансовые активы. И вот сейчас, спустят 10 лет, Билл Гросс снова вышел в информационное пространство с той же риторикой – длительный кризис, инвестировать опасно.

Отчасти Гросс все же оказался прав, мы получили «новую нормальность», но только вместо затяжной депрессии, мы получили период «царствования» центральных банков. Сейчас все идет к тому, что следующие 10 лет будут годами фискального стимулирования и изменением структуры распределения благосостояния, и если это так, то прогноз Гросса вновь не оправдается.

Стоит ли ждать инфляции и как она влияет на ваши инвестиции? Влияние классового неравенства

- 14 сентября 2020, 14:44

- |

Тема инфляции одна из наиболее горячих тем на сегодняшний день, ведь от ее динамики зависит перформанс большинства инвестиционных инструментов. Если инфляция падает, то имеет смысл увеличивать долю долгосрочных бондов и акций роста (Growth), если инфляция растет, то TIPS (облигации, привязанные к инфляции), золота и акций стоимости (Value). Это далеко не полный список, но эти примеры одни из ключевых для построения портфеля.

Стоит ли ее ждать? Чтобы ответить на этот вопрос, давайте вспомним, что такое инфляция – это покупательская способность населения/на размер произведенных товаров и услуг. Знаменатель этой формулы вещь органическая, и, как правило, формируется как прямая реакция на экономические условия. А вот числитель, это показатель, который в значительной степени определяется моделью и структурой экономики, а именно, каким образом в обществе распределяется благосостояние.

Так вот один из основных трендов последние десятилетия направлен на то, что основная масса населения имеет благосостояние меньше, чем предыдущие поколения. Т.е. покупательская способность основной части населения падает. Как в таких условиях может расти инфляция? Без вмешательства внешних факторов, такой сценарий, на мой взгляд, имеет низкую вероятность.

На графике показан % в обществе тех, кто зарабатывает больше, чем их родители.

( Читать дальше )

P/E S&P500 должен быть 100?!

- 10 сентября 2020, 13:34

- |

Снизу прикрепляю очень интересный график, который показывает изменение ликвидности (рост денежной массы минус рост ВВП) и изменение мультипликатора P/E S&P500. Мы видим как эти два параметра хорошо коррелируют по истории, и как прирост ликвидности в последнее время сильно опережает рост мультипликатора.

Если бы это изменение было органическим, то исходя из прошлой корреляции, мы бы получили значения P/E S&P500 близким к 100. Но в моменте изменения вызваны двумя совпадающими факторами: ростом ликвидности и сокращением ВВП. Кроме того мы ожидаем отскок в приросте ВВП в ближайшее время и замедление вливаний со стороны ЦБ. Все это вкупе не делает возможным такие значения, но факт наличия этой корреляции в значительной степени оправдывает текущие оценки рынка.

Авторский Telegram канал посвященный финансовым рынкам, инвестициям и трейдингу

Стоит ли полностью выходить из технологических компаний?

- 09 сентября 2020, 12:20

- |

Ниже приведу несколько графиков, которые помогут разобраться в этом вопросе. Начнем с того, что мы имеем. После кризиса 2008 года доходность технологического сектора почти в три раза превысила доходность широкого рынка. Причем последнее движение напоминает экспоненциальный рост, что может предвосхищать начало снижения, как это было после бума доткомов в 2000-ые. Но тогда мы получили затяжной кризис на фондовом рынке, который сейчас практически невозможен за счет действий ЦБ, и оценки компаний, по которым тогда торговался этот сектор, были значительно выше текущих уровней.

Но технологический сектор не однородный, его можно разделить на две категории, компании гиганты, с хорошим балансом и уверенной прибылью, и компании «идеи», которые пока только обещают инвесторам золотые горы.

По первой категории существует большая конкуренция среди инвесторов. Это такие компании как Amazon, Apple, Microsoft, Alphabet и т.д. Если цена на эти компании начнет сильно падать, то инвесторы выстроятся в очередь, чтобы увеличить их долю у себя в портфеле, поэтому надеяться, что их можно будет купить в ближайшие годы по сильно более низким ценам, чем сейчас, я бы не стал.

( Читать дальше )

Если у вас нет инфляции, тогда мы идем к вам!

- 09 сентября 2020, 10:00

- |

Именно под таким девизом сейчас двигается капитал на валютных рынках. Давно не писал про валюты, хотя, с последних обзоров кардинально ничего не изменилось. Спекулятивные покупки евро быстро выдохлись, и уровень 1.2 остался непреодолимым барьером. Ведь чтобы двинуться выше, а уж тем более там закрепиться, в Европе темпы роста экономики должны быть лучше, чем в США.

Но рынки это не только хорошо/плохо, это в первую очередь движение капитала. Капитал всегда двигается туда, где лучше соотношение риск/реворд. А что такое реворд, когда мы говорим про валюты? Это реальные процентные ставки, ставки по гособлигациям минус инфляция. Если у вас отрицательные номинальные процентные ставки, но нет инфляции, и по прогнозам ее не предвидится, то реальная ставка у вас может быть лучше, чем у конкурента, с их положительными номинальными ставками, но более высокой инфляцией и более высокими инфляционными ожиданиями.

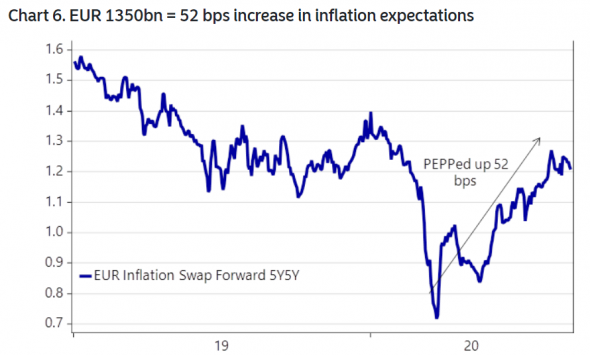

1350 миллиардов евро, которые вольет ЕЦБ, увеличили ожидания по инфляции на 0.5%. Вопрос, сколько надо влить еще, чтобы добиться 2%? Экономика Европы на сегодняшний день продолжает находиться на дефляционной спирали, с маловероятным ростом инфляции. И для инвесторов в моменте это может стать привлекательным инструментом парковки капитала, с сохранением его покупательской способности.

( Читать дальше )

Рэй Далио изменил структуру своего портфеля. Какие инструменты рекомендует лучший управляющий в мире?

- 09 сентября 2020, 08:32

- |

Не так давно представители Bridgewater (фонда Далио) вышли с публичными заявлениями, где рассказали о смене парадигмы в использовании государственных облигаций, и о потере ими их главных качеств — снижения риска и стабильной доходности. Какую роль играли гособлигации в портфеле Далио? Чем их заменить? во что рекомендует инвестировать его фонд? Что такое стратегия Risk-parity (паритет риска)? И многое другое в этом видеоролике.

( Читать дальше )

Как опционные трейдеры манипулируют рынком?SoftBank заработал $4.000.000.000 на опционах.

- 07 сентября 2020, 07:36

- |

Из видео вы узнаете:

- Как опционные трейдеры стали причиной последнего ралли в технологических компаниях и заставили маркет-мейкеров покупать акции

- Как SoftBank заработал $4 миллиарда на опционах и получил позицию в $50 миллиардов

- Как ранее SoftBank терял $70 миллиардов за год, и заработал на одной сделке более $100 миллиардов, вложив всего $30 миллионов

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- eurusd

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- инфляция в сша

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- портфель

- Продажа опционов

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стагфляция

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Украина

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США