Андрей Михайлец

В рынке закончились покупатели

- 25 февраля 2021, 19:04

- |

То, что мы сейчас наблюдаем по индексам с технической точки зрения, можно охарактеризовать как окончание дисбаланса в сторону спроса, который мы наблюдали длительное время. Выкуп последних коррекций приводил к импульсам вверх, размер которых постоянно снижался. И последняя коррекция даже не смогла обновить максимум, что говорит о том, что дисбаланс в сторону покупателей иссяк.

В целом эта картина совпадает с моим фундаментальным видением, о котором я твержу с конца прошлого года – сейчас в рынке больше риска потерять деньги, нежели чем риска упустить возможности. Насколько это мнение справедливо, скоро увидим. Но с начала года рынки почти в нуле.

Больше аналитики по рынкам читайте в моем Telegram канале.

- комментировать

- 5.1К

- Комментарии ( 7 )

Пузырь доткомов, какие уроки он нам дал и какие заблуждения о нем мы имеем?

- 24 февраля 2021, 07:49

- |

Недавно попалась заметка на тему кризиса доткомов, где автор изучил аналитические исследования тех лет, и получил ряд интересных выводов, а точнее неверного представление в массах о том, что фактически происходило на тот момент.

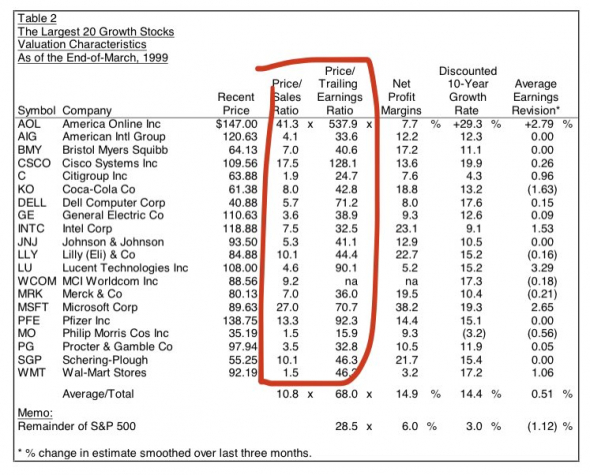

Первое заблуждение заключается в том, что не совсем корректно называть тот кризис, только кризисом доткомов. Например, P/E Pfizer было 92, а Coca-Cola 43. Большая часть мегакапов в том момент стоило непозволительно дорого.

Второй вывод, а точнее заблуждение, что принято считать, что большая часть технологических компаний того времени были «дутыми», ни прибыли, ни продукта, ни реального рынка. Но факт в том, что софтверные компании на тот момент имели чистую положительную маржу 20%, а ожидаемые темпы роста 12-15% в год. Что можно желать еще? Современным EV компаниям можно об этом пока только мечтать. Тем ни менее, это не помогло удержать цены акций на тех уровнях, на которых они торговались.

( Читать дальше )

Обвал рынка начался! Технологический сектор ушел в пике Как инфляция снижает оценки компаний

- 23 февраля 2021, 14:30

- |

Уоррен Баффет: Семь секретов инвестиций для начинающий инвесторов

- 22 февраля 2021, 17:47

- |

В англоязычном интернете есть видеоролик с выступлением Баффета, где он рассказывает про семь ключевых принципов в инвестициях, которыми он пользуется. На сегодня это одно из самых популярных видео с ним и набрало более 3.000.000 просмотров, что говорит о ценности информации в нем. Поэтому, я решил подготовить его перевод для тех, кто не очень хорошо знает английский. Буду благодарен за лайки и подписки, в знак благодарности.

( Читать дальше )

Каждый видит то, что ему хочется. Сложность интерпретации информации в современном мире

- 21 февраля 2021, 14:49

- |

В этой статье я хотел бы освятить проблему, с которой каждый из нас непременно сталкивается в процессе оценки текущего состояния рынка и выбора стратегии работы на нем, а именно, проблему выбора данных для принятия решений.

Сегодня, когда дата стала коммодитис, информации, которую мы можем собрать, стало на столько много, что сложно учесть даже малую ее часть. Причем в зависимости от взятой в основу информации, мы можем прийти к диаметрально противоположным выводам. Ниже, я сделал небольшую подборку статистики, наглядно показывающую, что каждый из нас видит то, что ему хочется, в зависимости от первоначальных установок и субъективного мнения.

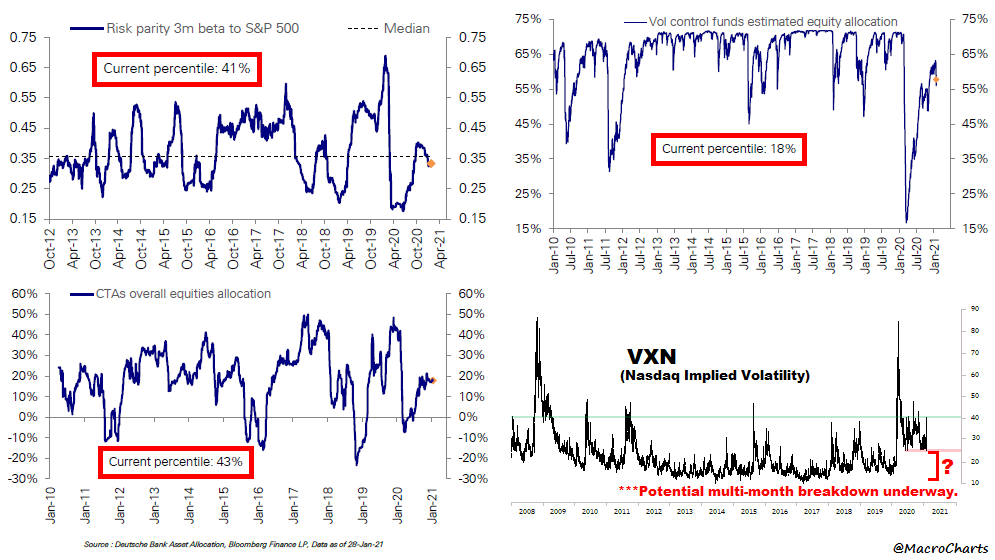

Что видят быки по рынку

1. На графике ниже мы видим загруженность фондов позициями по акциям, а также фондов, основанных на волатильности. Позиции и первых и вторых далеки от экстремальных значений, а значит, что мы далеки от пика по динамике фондового рынка

( Читать дальше )

Технический анализ - Фондового рынка, Биткоина, Нефти, Золота, Евро, Фунта, Amazon

- 19 февраля 2021, 11:47

- |

Ловушка стоимостного инвестирования. Как не упустить сверх прибыль? Проблема низких мультипликаторов и способы ее решения

- 18 февраля 2021, 16:33

- |

Какая главная идея стоимостного инвестирования? Вы покупаете компанию, которая сейчас стоит дешево, затем рынок должен ее оценить более высоко, и вы заработаете на этой переоценке. Но что значит дешево? Как правило, под этим подразумевается низкие значения мультипликаторов, например таких, как: P/S, P/E, P/BV, EV/EBITDA и т.д. Но проблема такого подхода в том, что он исключает значительную часть компаний, которые приносят сверх доходность, а именно молодые растущие компании.

У компаний, которые только начинают свой путь, порой нет ни то, что прибыли, нет даже выручки, либо она крайне низка. И если подходить к таким компаниям с традиционным для стоимостного инвестирования мерилом, то все эти компании без исключения попадают в категории «переоцененных» и не представляющих интереса для инвестора.

Что же делать? Выходом в этом случае является подсчет их внутренней стоимости, путем дисконтирования будущих денежных потоков. Но какие могут быть денежные потоки у компании, которая только генерирует убытки? Если мы не ожидаем, что в будущем, компания начнет генерировать положительный денежный поток, то такая компания ничего не стоит. Если же мы верим в бизнес модель компании, то считаем, что в определенной точке компания станет прибыльной, и мы просто суммируем отрицательные денежные потоки с положительными (не забывая все их дисконтировать), для получения справедливой стоимости компании.

( Читать дальше )

Фейковые и реальные опционные уровни. Как определять опционные уровни, и как не попасть в ловушку?

- 18 февраля 2021, 09:54

- |

ТОП 4 горячих акции и SPAC на ближайшие недели

- 16 февраля 2021, 13:04

- |

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- eurusd

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- инфляция в сша

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- портфель

- Продажа опционов

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стагфляция

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Украина

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США