SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Тимофей Мартынов

Принципы Рэя Далио. Глава 7,8. О деньгах и счастье.

- 26 апреля 2020, 11:13

- |

👉 Неправильно думать, что человек который хорош одном качестве будет хорош в другом качестве

👉 Когда я начинал, каждый вызов(проблема) был как «сдохни или умри»

👉 Со временем я понял, что каждый вызов — это нечто, что уже происходило в прошлом, и я мог спокойно и аналитически подойти к каждой проблеме

👉 Я сделал принципы, которые решали все проблемы

👉 Если что-то не случалось со мной, оно случалось с другими.

👉 Я стал относится к болезненному опыту радикально по другому.

👉 Боль — это напоминание природы о том, что мне еще есть чему научиться

👉 Я стал воспринимать боль и попытки извлечь из нее урок как увлекательную игру

👉 чем больше я играл, тем менее болезненным становился опыт, тем более увлекательным становился процесс познания, рефлексии и развития принципов

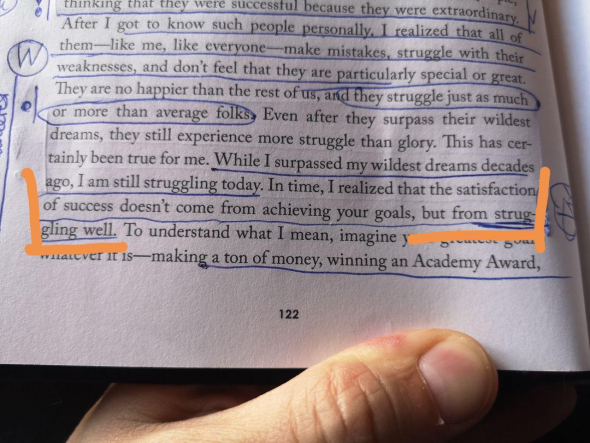

👉 я понял что суперлюди супер не потому что у них особая personality, а потому что они борятся и учатся как все, или еще больше

👉 когда я достиг всего о чем мечтал, я не перестал бороться, я продолжаю бороться

👉 со временем я понял, что удовлетворение не приходит от достижения целей, а удовлетворение приходит от самого процесса борьбы

👉 выгода от того что вы имеете много или от того, что вы на вершине — не так велика как многие думают

👉 иметь базовые вещи: хороший сон, хорошие отношения, хорошую еду и хороший секс — вот что наиболее важно и это не становится лучше, после того как вы заработаете кучу денег, и не становится сильно хуже, если у вас меньше денег

👉 иметь много хуже чем иметь умеренно, поскольку богатство это тяжелое бремя

👉 самые счастливые люди исследуют свою природу и выстраивают жизнь в соответствии с ней.

✏️ Принципы Рэя Далио. Вступление

✏️ Принципы Рэя Далио. Главы 1-2. Познание рынков

✏️ Принципы Рэя Далио. Глава 3. Познание рынка и себя

✏️ Принципы Рэя Далио. Глава 4. Торговые системы

✏️ Принципы Рэя Далио. Глава 5. Расширение компании

✏️ Принципы Рэя Далио. Глава 6. Движители прогресса

✏️ Принципы Рэя Далио. Глава 7,8. О деньгах и счастье

👉 Когда я начинал, каждый вызов(проблема) был как «сдохни или умри»

👉 Со временем я понял, что каждый вызов — это нечто, что уже происходило в прошлом, и я мог спокойно и аналитически подойти к каждой проблеме

👉 Я сделал принципы, которые решали все проблемы

👉 Если что-то не случалось со мной, оно случалось с другими.

👉 Я стал относится к болезненному опыту радикально по другому.

👉 Боль — это напоминание природы о том, что мне еще есть чему научиться

👉 Я стал воспринимать боль и попытки извлечь из нее урок как увлекательную игру

👉 чем больше я играл, тем менее болезненным становился опыт, тем более увлекательным становился процесс познания, рефлексии и развития принципов

👉 я понял что суперлюди супер не потому что у них особая personality, а потому что они борятся и учатся как все, или еще больше

👉 когда я достиг всего о чем мечтал, я не перестал бороться, я продолжаю бороться

👉 со временем я понял, что удовлетворение не приходит от достижения целей, а удовлетворение приходит от самого процесса борьбы

👉 выгода от того что вы имеете много или от того, что вы на вершине — не так велика как многие думают

👉 иметь базовые вещи: хороший сон, хорошие отношения, хорошую еду и хороший секс — вот что наиболее важно и это не становится лучше, после того как вы заработаете кучу денег, и не становится сильно хуже, если у вас меньше денег

👉 иметь много хуже чем иметь умеренно, поскольку богатство это тяжелое бремя

👉 самые счастливые люди исследуют свою природу и выстраивают жизнь в соответствии с ней.

✏️ Принципы Рэя Далио. Вступление

✏️ Принципы Рэя Далио. Главы 1-2. Познание рынков

✏️ Принципы Рэя Далио. Глава 3. Познание рынка и себя

✏️ Принципы Рэя Далио. Глава 4. Торговые системы

✏️ Принципы Рэя Далио. Глава 5. Расширение компании

✏️ Принципы Рэя Далио. Глава 6. Движители прогресса

✏️ Принципы Рэя Далио. Глава 7,8. О деньгах и счастье

- комментировать

- ★13

- Комментарии ( 12 )

О ситуации c контрактом CLJ0 на Московской бирже и о том, кто тут некомпетентен

- 25 апреля 2020, 11:50

- |

Я обычно спокойно отношусь, когда некомпетентные люди с умным видом рассуждают о рынке. Ну заблуждаются — это их проблемы, ответят рублем. Чтобы некомпетентный человек что-то понял, надо сначала его обучить, то есть устранить причину некомпетентности. Тогда уже можно что-то объяснять, а спорить с некомпетентностью смысла никакого нет.

Но тут ситуация вышла за рамки разумного, когда я могу молчать, поэтому мне все-таки придется потратить время, чтобы объяснить вам, почему не стоит верить той чуши, которая написана с умным видом. Я кстати давно заметил, что люди охотно верят в любую чушь, если обозначен виновный, в вину которого охотно готово поверить большинство. Тут присутствует известная техника манипулирования сознанием: Если вы вызываете у публики гнев и злость, то критичность восприятия информации снижается, поэтому дальше назови виновного — публика уже охотно готовит вилы и поджигает костры независимо оттого, виновен обвиняемый или нет. А злость вызвать просто - мы же тут не спорим и очевидно соглашаемся, что ужасные потери беззащитных спекулянтов на срочном рынке биржи — это однозначное зло.

Но слабо компетентные манипуляторы вашим сознанием не соображают, что альтернативы могли привести к еще большему злу. Гораздо большему злу. И если бы биржа поступила иначе, то есть сделала Б вместо А, манипулирующие сознанием обвинили бы ее прямо в обратном — в том, что она не остановила торги, хотя заранее известно, что будет ПИ**Ц.

👉 Итак, слабо понимающие люди обвиняют Мосбиржу в том, что она перестала расширять планку на вечерке 20 апреля, а потом вовсе не открыла торги фьючерсом CLJ0 21 апреля.

👉 Я утверждаю, что если бы биржа поступила другим способом, количество пострадавших существенно бы выросло, масштаб проблемы был бы куда серьезнее.

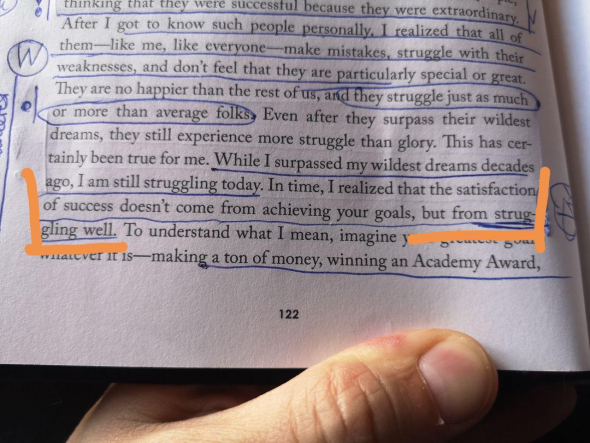

В последний день обращения контракта на бирже (21 апреля в нашем случае) уже известна цена экспирации -$37,63. То есть контракт торгуется до обеда, хотя цена по которой он исполнится — известна. Обычно это выглядит как сделки по покупке-продаже по одной цене:

(для примера я взял старенький контракт CLU9)

Что бы было, если бы биржа не остановила торги?

Биржа бы постоянно расширяла планку в соответствии с регламентом, и цена через некоторую временную паузу падала с планки на планку по -15%, и устремилась бы к 0. При этом открытую неудачную позицию на покупку нефти WTI закрыть все равно было бы невозможно, потому что все хотели бы продать, и до исполнения вашей заявки очередь гарантированно бы не дошла.

👉 Профессиональные маркетмейкеры ставили бы на продажу неограниченные объемы на планку, потому что они знают: исполнение гарантировано правилами биржи по -$37,63.

👉 А вот простой народ, видя, что нефть подходит к нулю, купили бы с планок около нуля огромное количество контрактов, не понимая, что цена исполнения уже известна, убыток предрешен. В этом случае убытки физиков могли составить уже не 1 млрд рублей, а миллиарды, и масштаб проблемы был бы гораздо серьезнее.

( Читать дальше )

Но тут ситуация вышла за рамки разумного, когда я могу молчать, поэтому мне все-таки придется потратить время, чтобы объяснить вам, почему не стоит верить той чуши, которая написана с умным видом. Я кстати давно заметил, что люди охотно верят в любую чушь, если обозначен виновный, в вину которого охотно готово поверить большинство. Тут присутствует известная техника манипулирования сознанием: Если вы вызываете у публики гнев и злость, то критичность восприятия информации снижается, поэтому дальше назови виновного — публика уже охотно готовит вилы и поджигает костры независимо оттого, виновен обвиняемый или нет. А злость вызвать просто - мы же тут не спорим и очевидно соглашаемся, что ужасные потери беззащитных спекулянтов на срочном рынке биржи — это однозначное зло.

Но слабо компетентные манипуляторы вашим сознанием не соображают, что альтернативы могли привести к еще большему злу. Гораздо большему злу. И если бы биржа поступила иначе, то есть сделала Б вместо А, манипулирующие сознанием обвинили бы ее прямо в обратном — в том, что она не остановила торги, хотя заранее известно, что будет ПИ**Ц.

👉 Итак, слабо понимающие люди обвиняют Мосбиржу в том, что она перестала расширять планку на вечерке 20 апреля, а потом вовсе не открыла торги фьючерсом CLJ0 21 апреля.

👉 Я утверждаю, что если бы биржа поступила другим способом, количество пострадавших существенно бы выросло, масштаб проблемы был бы куда серьезнее.

В последний день обращения контракта на бирже (21 апреля в нашем случае) уже известна цена экспирации -$37,63. То есть контракт торгуется до обеда, хотя цена по которой он исполнится — известна. Обычно это выглядит как сделки по покупке-продаже по одной цене:

(для примера я взял старенький контракт CLU9)

Что бы было, если бы биржа не остановила торги?

Биржа бы постоянно расширяла планку в соответствии с регламентом, и цена через некоторую временную паузу падала с планки на планку по -15%, и устремилась бы к 0. При этом открытую неудачную позицию на покупку нефти WTI закрыть все равно было бы невозможно, потому что все хотели бы продать, и до исполнения вашей заявки очередь гарантированно бы не дошла.

👉 Профессиональные маркетмейкеры ставили бы на продажу неограниченные объемы на планку, потому что они знают: исполнение гарантировано правилами биржи по -$37,63.

👉 А вот простой народ, видя, что нефть подходит к нулю, купили бы с планок около нуля огромное количество контрактов, не понимая, что цена исполнения уже известна, убыток предрешен. В этом случае убытки физиков могли составить уже не 1 млрд рублей, а миллиарды, и масштаб проблемы был бы гораздо серьезнее.

( Читать дальше )

Принципы Рэя Далио. Глава 6. Движители прогресса

- 24 апреля 2020, 23:54

- |

👉 когда от нас уже никто не зависит, и мы ни от кого не зависим, мы свободны чтобы наслаждаться жизнью

👉 Ли Кван Ю сложил с себя полномочия и стал ментором

👉 Гэп Рэя= разница между тем на что способен Рэй Далио и на что способен менеджмент Bridgewater без Рэя

👉 Гэп Рэя был в том, что он был «движителем прогресса» (shaper)

👉 Движители прогресса — Джобсы, Гейтсы, Маски — те, кто имеет уникальный и ценный взгляд (визионеры) и может может этот взгляд воплотить в практические решения, меняющие жизни людей.

👉 Уолтер Айзексон пишет биографии движителей

👉 Далио нашел общие черты движителей:

👉👉 Независимые мыслители, которые не позволяют ничему встать на их пути к дерзким целям

👉👉 У них сильные ментальные карты относительно того как все должно быть устроено

👉👉 Они выносливы: они могут преодолеть боль необходимую для достижения мощных целей

👉👉 У них одновременно большой взгляд (Big Picture) и они видят все детали

👉👉 Креативны, системны, практичны одновременно

👉Далио: Маск, как ты допер до космических ракет?

👉Маск: Я просто сел читать книжки

( Читать дальше )

👉 Ли Кван Ю сложил с себя полномочия и стал ментором

👉 Гэп Рэя= разница между тем на что способен Рэй Далио и на что способен менеджмент Bridgewater без Рэя

👉 Гэп Рэя был в том, что он был «движителем прогресса» (shaper)

👉 Движители прогресса — Джобсы, Гейтсы, Маски — те, кто имеет уникальный и ценный взгляд (визионеры) и может может этот взгляд воплотить в практические решения, меняющие жизни людей.

👉 Уолтер Айзексон пишет биографии движителей

👉 Далио нашел общие черты движителей:

👉👉 Независимые мыслители, которые не позволяют ничему встать на их пути к дерзким целям

👉👉 У них сильные ментальные карты относительно того как все должно быть устроено

👉👉 Они выносливы: они могут преодолеть боль необходимую для достижения мощных целей

👉👉 У них одновременно большой взгляд (Big Picture) и они видят все детали

👉👉 Креативны, системны, практичны одновременно

👉Далио: Маск, как ты допер до космических ракет?

👉Маск: Я просто сел читать книжки

( Читать дальше )

Почему рынок не падает и почему толпа купит нож во второй раз

- 24 апреля 2020, 19:17

- |

Сегодня встречался с одним местным челом. Чел вдумчивый, немного с паранойей, но в целом подход к инвестициям тщательный и обдуманный. Раньше он часто держал облигации, иногда акции. Сейчас полностью кэш на депозите. Удивительно, я как раз вчера рассуждал на тему того, когда держать кэш оправданно.

Пообщались, пришли к мнению что рынок неадекватно оценен относительно того, что нас ждёт.

Мы немного подискутировали о том, почему так происходит, но не пришли к единому мнению.

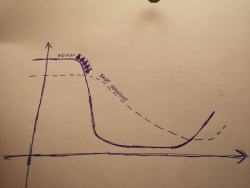

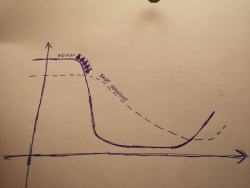

Я напомню, некоторое время назад я выкладывал такую картинку:

Эта картинка по моей задумке объясняла, почему люди покупают ножи.

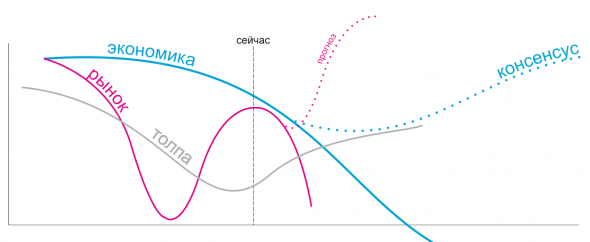

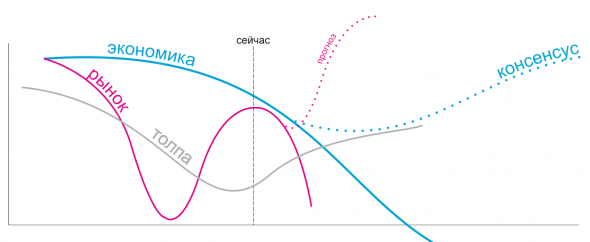

Сейчас модель надо было доработать и я предложил отрисовать таким способом:

Представим экономику ждет серьезный продолжительный спад (моя гипотеза) — голубая линия.

Рынок испугался спада, акции упали в цене.

Толпа купила первый нож где пересеклись красная и серая линии.

( Читать дальше )

Пообщались, пришли к мнению что рынок неадекватно оценен относительно того, что нас ждёт.

Мы немного подискутировали о том, почему так происходит, но не пришли к единому мнению.

Я напомню, некоторое время назад я выкладывал такую картинку:

Эта картинка по моей задумке объясняла, почему люди покупают ножи.

Сейчас модель надо было доработать и я предложил отрисовать таким способом:

Представим экономику ждет серьезный продолжительный спад (моя гипотеза) — голубая линия.

Рынок испугался спада, акции упали в цене.

Толпа купила первый нож где пересеклись красная и серая линии.

( Читать дальше )

Мобильное приложение Tradingview под Android. Ад юзабилити

- 24 апреля 2020, 18:12

- |

Надо отдать должное, терминал Tradingview изменил мой подход к анализу котировок. Теперь приложения брокеров я использую только для execution, а для анализа использую Traingview. Тем обиднее, что приложение, на мой субъективный взгляд, выглядит сыроватым. У меня телефон Huawei P20pro, и ОС Андройд, на iPhone вероятно приложение может работать по-другому.

Я выражаю собственную точку зрения, которая может быть неадекватной, и мне интересно, если кто-то пользуется приложением и тоже им не доволен, напишите пожалуйста в комментарии.

Итак, что не удобно.

👉 Первое впечатление, что никто не думал особо над самим мобильным интерфейсом. Взяли 100% интерфейса с десктопного броузера, адаптировали и всунули в приложуху.

👉 К watchlist нет никаких претензий. Все отлично

👉 Но каждый раз когда я захожу в график, я вижу следующее:

Здесь к сожалению хочется писать неприличными словами. Почему так получается понятно — на компьютере я смотрю одновременно на 6 графиков.

Очевидно что я не хочу смотреть все 6 графиков одновременно в мобильном телефоне, потому что это невозможно физически.

( Читать дальше )

Я выражаю собственную точку зрения, которая может быть неадекватной, и мне интересно, если кто-то пользуется приложением и тоже им не доволен, напишите пожалуйста в комментарии.

Итак, что не удобно.

👉 Первое впечатление, что никто не думал особо над самим мобильным интерфейсом. Взяли 100% интерфейса с десктопного броузера, адаптировали и всунули в приложуху.

👉 К watchlist нет никаких претензий. Все отлично

👉 Но каждый раз когда я захожу в график, я вижу следующее:

Здесь к сожалению хочется писать неприличными словами. Почему так получается понятно — на компьютере я смотрю одновременно на 6 графиков.

Очевидно что я не хочу смотреть все 6 графиков одновременно в мобильном телефоне, потому что это невозможно физически.

( Читать дальше )

Когда CASH IS NOT TRASH?

- 23 апреля 2020, 14:43

- |

👉 кэш — в долгосроке это худшая инвестиция, поскольку теряет стоимость из-за инфляции (Рэй Далио).

Эта фраза заставила меня задуматься, а бывает ли время, когда кэш — не мусор.

Я не держу кэш в бондах, потому что мне не нравится доходность ОФЗ и валютный риск рубля.

ОФЗ в неадеквате, потому что ЦБ уверил всех в снижении ставки и инфляции <4%. Верите в инфляцию <4%, велкам ту ОФЗ.

Я не покупаю акции на кэш, потому что я ожидаю долговые проблемы у компаний, я ожидаю падение их прибылей.

Периодически с этой волатильностью на срочном рынке возникают интересные возможности для спекуляций. ГО на срочке высокое, поэтому приходится держать кэш свободным под спекуляции. У нормальных брокеров есть кросс-маржинование, можно брать короткие ОФЗ и под них открывать любые позы. Но эти позы сразу станут маржинальными, будешь получать 5% годовых по ОФЗ и платить брокеру 20% за маржиналку😀 если переносишь позы овернайт.

В условиях российского рынка, когда нерезы побегут отсюда, падать могут и бонды и акции одновременно. При этом будет расти валюта. Но валюта пока расти не будет, ибо спасибо ЦБ, который продает гигантские объемы валюты до сентября.

Таким образом, если не будет второго мегаудара (а это важная оговорка, потому что я не уверен), ЦБ своими продажами валюты как бы гарантирует на ближайшие 3-4 рублевую доходность в баксах.

➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖

Окей, допустим мы укрылись в валюте.

А при каких условиях доллар не является треш?

👉 если на дворе дефляция 1️⃣

👉 если вы ждете что акции и облигации будут падать. Вероятно (я не уверен) это возможно при стагфляции. Когда падает экономика/прибыли и инфляция начинает ускоряться, что вызывает рост доходностей и падение облигаций 2️⃣

👉 если вы ждете в ближайшем будущем кризис ликвидности, который приведет к обвалу цен на все активы (март 2020 г.) 3️⃣

👉 если репатриация капитала или приток иностранных инвестиций в США приведет к росту курса доллара относительно других валют (вероятно, при этом нужна жесткая бюджетная дисциплина) 4️⃣

( Читать дальше )

Эта фраза заставила меня задуматься, а бывает ли время, когда кэш — не мусор.

Я не держу кэш в бондах, потому что мне не нравится доходность ОФЗ и валютный риск рубля.

ОФЗ в неадеквате, потому что ЦБ уверил всех в снижении ставки и инфляции <4%. Верите в инфляцию <4%, велкам ту ОФЗ.

Я не покупаю акции на кэш, потому что я ожидаю долговые проблемы у компаний, я ожидаю падение их прибылей.

Периодически с этой волатильностью на срочном рынке возникают интересные возможности для спекуляций. ГО на срочке высокое, поэтому приходится держать кэш свободным под спекуляции. У нормальных брокеров есть кросс-маржинование, можно брать короткие ОФЗ и под них открывать любые позы. Но эти позы сразу станут маржинальными, будешь получать 5% годовых по ОФЗ и платить брокеру 20% за маржиналку😀 если переносишь позы овернайт.

В условиях российского рынка, когда нерезы побегут отсюда, падать могут и бонды и акции одновременно. При этом будет расти валюта. Но валюта пока расти не будет, ибо спасибо ЦБ, который продает гигантские объемы валюты до сентября.

Таким образом, если не будет второго мегаудара (а это важная оговорка, потому что я не уверен), ЦБ своими продажами валюты как бы гарантирует на ближайшие 3-4 рублевую доходность в баксах.

➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖

Окей, допустим мы укрылись в валюте.

А при каких условиях доллар не является треш?

👉 если на дворе дефляция 1️⃣

👉 если вы ждете что акции и облигации будут падать. Вероятно (я не уверен) это возможно при стагфляции. Когда падает экономика/прибыли и инфляция начинает ускоряться, что вызывает рост доходностей и падение облигаций 2️⃣

👉 если вы ждете в ближайшем будущем кризис ликвидности, который приведет к обвалу цен на все активы (март 2020 г.) 3️⃣

👉 если репатриация капитала или приток иностранных инвестиций в США приведет к росту курса доллара относительно других валют (вероятно, при этом нужна жесткая бюджетная дисциплина) 4️⃣

( Читать дальше )

🔥Василий вернулся! Как ускорить QUIK? Дефолт США

- 23 апреля 2020, 12:32

- |

Пора вспомнить о самых плюсуемых постах прошлой недели, который мы отмечаем сердечком❤️ и о самых полезных, которые больше всех попадали в избранное⭐️

На прошлой неделе посты, которые брали высоту по добавлению в избранное, тоже высоко плюсовались, поэтому не будем отделять:

❤️807 Вася Олейник вернулся на смартлаб и сразу же выпустил годный материал 10 мифов о трейдинге от В.Олейника

⭐️159❤️283 Лайфхак о том, как Как ускорить торговый терминал QUIK

⭐️140❤️371 Пенсия 35: Анализ акций языком, понятным даже вашей бабушке

❤️300 Моё видео в рамках программы #антикризис стало чрезвычайно популярно 📉Дефолт США состоялся. 🦢Черные лебеди 2020

⭐️89❤️302 Сэр Лонг: Правила формирования и ребалансировки портфеля

⭐️77 Про трейдинг: 100 секретов торговли на фьючерсном рынке — Ларри Вильямса

🔎Также, на прошлой неделе было 2 поста с просмотрами >10к:

👉Neonmouse: Почему золото будет расти? Объяснение спрэда между COMEX и спот-ценой в Лондоне

👉Байкал 35 лучших акций с дивидендной доходностью на рынке США

Все оставшиеся топовые посты вы можете видеть в нашем телеграм-канале.

Просто перейдите и убедитесь в этом @smartlabnews

На прошлой неделе посты, которые брали высоту по добавлению в избранное, тоже высоко плюсовались, поэтому не будем отделять:

❤️807 Вася Олейник вернулся на смартлаб и сразу же выпустил годный материал 10 мифов о трейдинге от В.Олейника

⭐️159❤️283 Лайфхак о том, как Как ускорить торговый терминал QUIK

⭐️140❤️371 Пенсия 35: Анализ акций языком, понятным даже вашей бабушке

❤️300 Моё видео в рамках программы #антикризис стало чрезвычайно популярно 📉Дефолт США состоялся. 🦢Черные лебеди 2020

⭐️89❤️302 Сэр Лонг: Правила формирования и ребалансировки портфеля

⭐️77 Про трейдинг: 100 секретов торговли на фьючерсном рынке — Ларри Вильямса

🔎Также, на прошлой неделе было 2 поста с просмотрами >10к:

👉Neonmouse: Почему золото будет расти? Объяснение спрэда между COMEX и спот-ценой в Лондоне

👉Байкал 35 лучших акций с дивидендной доходностью на рынке США

Все оставшиеся топовые посты вы можете видеть в нашем телеграм-канале.

Просто перейдите и убедитесь в этом @smartlabnews

Принципы Рэя Далио. Глава 5. Расширение компании.

- 23 апреля 2020, 11:10

- |

👉 кэш — в долгосроке это худшая инвестиция, поскольку теряет стоимость из-за инфляции

👉 2 самые большие силы экономики: рост и инфляция. Имеем 4 комбинациии их, и 4 стратегии

👉 В 1995 управляли $4.1 млрд а к 2000 году Bridgewater управляла $32 млрд

👉 Далио работал на двух работах: управление капиталом и управление бизнесом, многое делал сам

👉 В 2008 работал 80 часов в неделю, но недостаточно хорошо для двух должностей

👉 Посчитал, что чтобы выполнять обе работы отлично нужно 165 часов в неделю

👉 ТОП: когда ваш делегат делает работу за вас превосходно. ДНО: когда вы сами плохо делаете свою работу

👉 Прогнали сотрудников по психотесту Майерса Бриггса

👉 Поняли, что все сотрудники разные. Завели «бейсбольные карточки» на всех сотрудников с их статой

👉 Ничто не стимулирует к обучению так, как боль и нужда

( Читать дальше )

👉 2 самые большие силы экономики: рост и инфляция. Имеем 4 комбинациии их, и 4 стратегии

👉 В 1995 управляли $4.1 млрд а к 2000 году Bridgewater управляла $32 млрд

👉 Далио работал на двух работах: управление капиталом и управление бизнесом, многое делал сам

👉 В 2008 работал 80 часов в неделю, но недостаточно хорошо для двух должностей

👉 Посчитал, что чтобы выполнять обе работы отлично нужно 165 часов в неделю

👉 ТОП: когда ваш делегат делает работу за вас превосходно. ДНО: когда вы сами плохо делаете свою работу

👉 Прогнали сотрудников по психотесту Майерса Бриггса

👉 Поняли, что все сотрудники разные. Завели «бейсбольные карточки» на всех сотрудников с их статой

👉 Ничто не стимулирует к обучению так, как боль и нужда

( Читать дальше )

Кто заплатиn если ETF ушел в минус?

- 22 апреля 2020, 22:15

- |

«Невозможное» событие — уход фьючерса в минус и экспирация в глубоком минусе, мы уже видели.

А что если ETF инвестирует во фьючерсы, которые ушли в минус?:) Чисто теоретически, если ETF ушел в минус по обязательствам, кто заплатит его контрагентам?

Управляющая компания, которая состряпала ETF?:) Или к владельцам держателям ETF придется заплатить за то, что их фонд ушел в минус?:)

Я кстати всегда с недоверием относился к ETFам, потому что они в 99,9% случаев работают нормально, но когда на рынке черный лебедь, с ETF может произойти черти что.

А что если ETF инвестирует во фьючерсы, которые ушли в минус?:) Чисто теоретически, если ETF ушел в минус по обязательствам, кто заплатит его контрагентам?

Управляющая компания, которая состряпала ETF?:) Или к владельцам держателям ETF придется заплатить за то, что их фонд ушел в минус?:)

Я кстати всегда с недоверием относился к ETFам, потому что они в 99,9% случаев работают нормально, но когда на рынке черный лебедь, с ETF может произойти черти что.

Еще раз подчеркну интересное свойство рынков - ударный день

- 22 апреля 2020, 18:48

- |

Довольно редко в течение дня стали происходить развороты. Рынок либо растет от открытия до закрытия весь день, либо падает.

Поэтому я очень удивлюсь, если сегодня например S&P500 возьмет и отдаст половину того роста, который мы уже увидели.

Наш рынок кстати стал очень могучим и уверенным в себе) Даже когда он падал, видно, что еле еле вниз идёт. Видно что денег на рынке дофига, девать их особо некуда.

Поэтому я очень удивлюсь, если сегодня например S&P500 возьмет и отдаст половину того роста, который мы уже увидели.

Наш рынок кстати стал очень могучим и уверенным в себе) Даже когда он падал, видно, что еле еле вниз идёт. Видно что денег на рынке дофига, девать их особо некуда.

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- экономика

- экономика США

- Яндекс