SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

БородаИнвест

Татнефть и прогнозы на будущее

- 06 апреля 2020, 10:12

- |

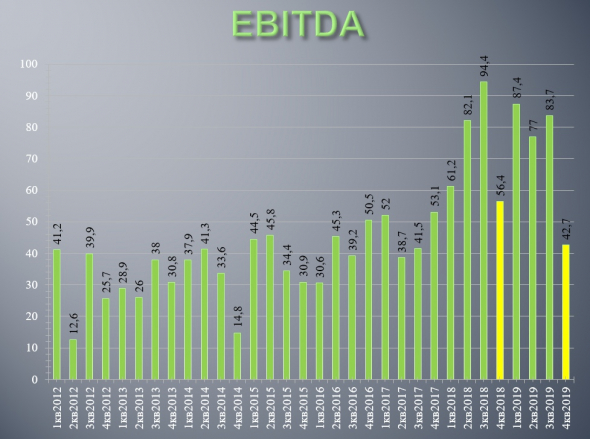

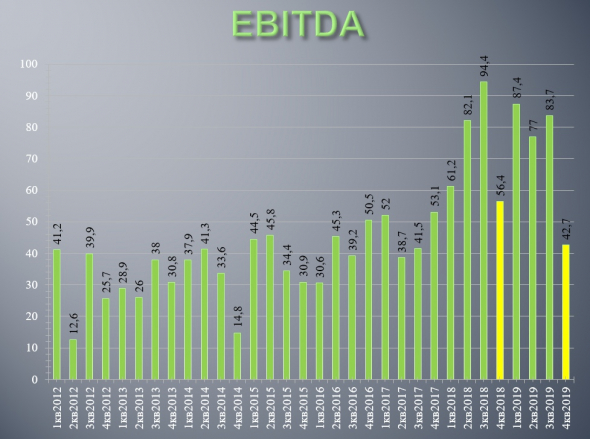

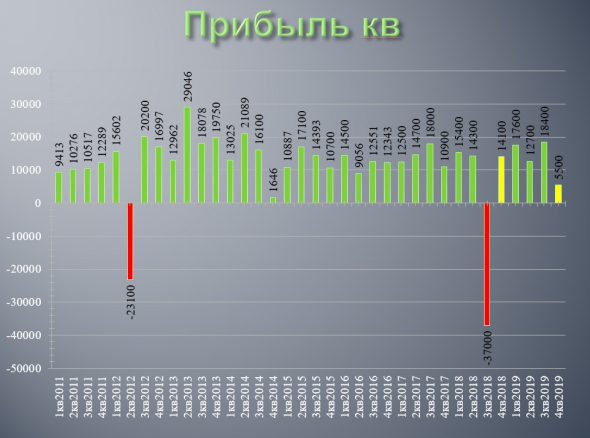

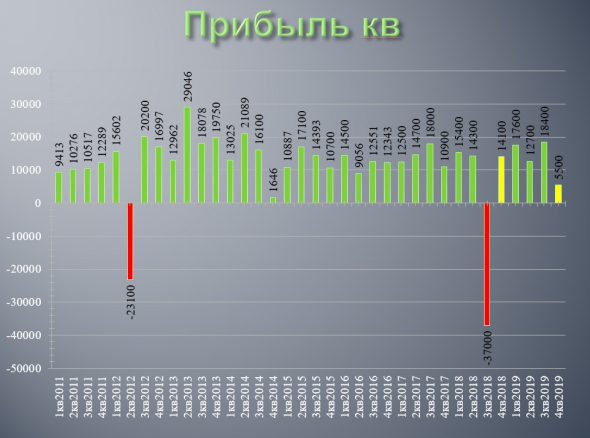

Татнефть отчиталась за 4 квартал и 2019 год по МСФО. Смотреть прошлые показатели (при нефти по 60$ и выше) сейчас особенного смысла нет, но все равно скажу, что год вышел сильным. Превысить прошлогоднюю прибыль не позволили лишь списания основных средств, неожиданно появившиеся в 4 квартале. Поскольку компания все равно платит из свободного денежного потока, они(списания) не влияют на размер дивидендов. Можно выдохнуть.

Эти и другие полезные материалы у нас в Telegram

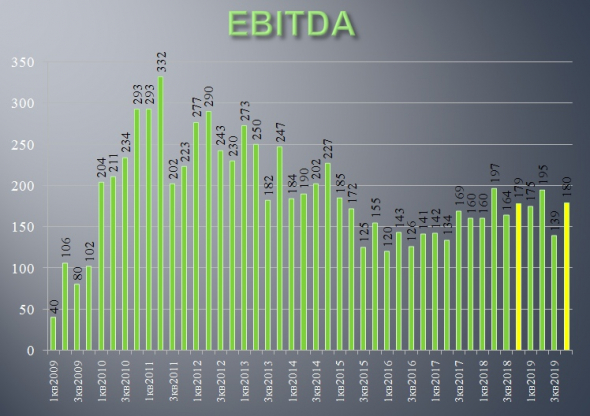

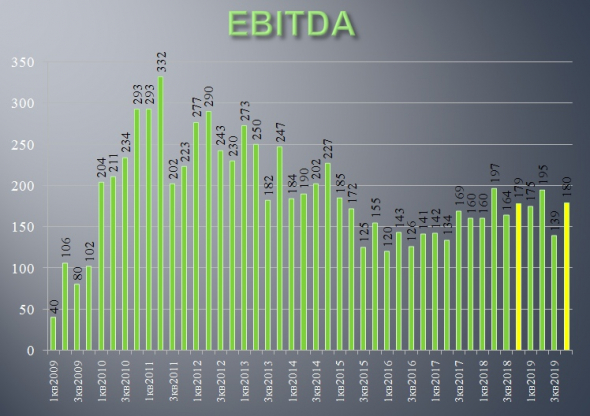

Но вот цена на нефть, увы(или ура), влияет на все показатели, в том числе и FCF. Прогнозировать его практически невозможно, зато можно примерно прогнозировать EBITDA. При текущих ценах на нефть она снизится примерно в два раза. Предположим, что EBITDA 2020 = 150 млрд рублей. Такая EBITDA как раз была в 2015 году, когда цены на нефть тоже сильно падали. А FCF при этом был в диапазоне 50 — 60 млрд. Поскольку компания немного нарастила добычу с тех пор возьмем верхнюю границу FCF 2020 = 60 млрд рублей. Если все 100% FCF распределить между акционерами, то выходит… 26 рублей дивидендов или падение в 3 раза от рекордных выплат двух прошлых лет! Надеюсь, теперь никто не удивляется, почему акции падали до 500 рублей. Сравнивать с прошлыми рекордными выплатами явно не корректно.

( Читать дальше )

Эти и другие полезные материалы у нас в Telegram

Но вот цена на нефть, увы(или ура), влияет на все показатели, в том числе и FCF. Прогнозировать его практически невозможно, зато можно примерно прогнозировать EBITDA. При текущих ценах на нефть она снизится примерно в два раза. Предположим, что EBITDA 2020 = 150 млрд рублей. Такая EBITDA как раз была в 2015 году, когда цены на нефть тоже сильно падали. А FCF при этом был в диапазоне 50 — 60 млрд. Поскольку компания немного нарастила добычу с тех пор возьмем верхнюю границу FCF 2020 = 60 млрд рублей. Если все 100% FCF распределить между акционерами, то выходит… 26 рублей дивидендов или падение в 3 раза от рекордных выплат двух прошлых лет! Надеюсь, теперь никто не удивляется, почему акции падали до 500 рублей. Сравнивать с прошлыми рекордными выплатами явно не корректно.

( Читать дальше )

- комментировать

- 5.3К | ★1

- Комментарии ( 5 )

ВСМПО-Ависма - дивидендный аристократ

- 03 апреля 2020, 10:27

- |

ВСМПО АВИСМА отчиталась за второе полугодие и 2019 год по МСФО. Эта компания для меня настоящий феномен: не в смысле финансовых результатов или фантастического роста бизнеса, а в смысле удивительной глупости рынка и упорного игнорирования реального положения дел в компании, прикрытого «дивидендной завесой». Благодаря отдельным успешным инвесторам вроде Ларисы Викторовны Морозовой, дивидендная стратегия стала суперпопулярна среди частных инвесторов. На примере ВСМПО я попытаюсь доказать, что без разумного применения она так же может приносить убытки вместо прибыли.

Итак, что мы имеем в, без сомнения, провальном годовом отчете:

— выручка почти без изменений;

— опережающий рост себестоимости;

— снижение EBITDA и операционной прибыли (последняя рухнула на 20% в рублях и на 30% в долларах);

— рост чистой прибыли только благодаря отсутствию финансовых расходов;

— рост чистого долга. Net Debt\EBITDA = 1.8!!!

( Читать дальше )

Итак, что мы имеем в, без сомнения, провальном годовом отчете:

— выручка почти без изменений;

— опережающий рост себестоимости;

— снижение EBITDA и операционной прибыли (последняя рухнула на 20% в рублях и на 30% в долларах);

— рост чистой прибыли только благодаря отсутствию финансовых расходов;

— рост чистого долга. Net Debt\EBITDA = 1.8!!!

( Читать дальше )

Пятерочка - все для клиента

- 02 апреля 2020, 21:48

- |

Х5 отчиталась за 4 квартал и 2019 год по МСФО. Прежде чем смотреть результаты, маленькое отступление. Недавно заходил в Пятерочку за молоком. По громкой связи сказали буквально следующее (не дословно, но суть): «Мы следим за качеством и любим покупателей. Любой испорченный или не понравившийся товар можно вернуть и компания примет его даже без чека! Любые товары с неправильным ценником продаются по цене, которая на витрине.» Понятно, что это банальность, которая и так должна работать, но согласитесь, относительно конкурентов удивительная клиенто ориентированность. В общем в плане удобства, чистоты и создания магазина будущего Х5 значительно впереди остального сектора. Магниту есть чему поучиться, не зря они пытались переманивать менеджеров у конкурента.

Эти и другие полезные материалы у нас в Telegram

Мы определились, что Х5 это однозначный лидер сектора, а за лидерство принято давать премию. Собственно ее мы и увидели в котировках: акции почти не упали относительно остального рынка и вообще держались молодцом!

Но против лома, как известно, нет приема. Какими бы крутыми не были менеджеры Х5, как бы не были крепки акции на фоне падающего рынка, будь ты хоть трижды Джобс или Безос, в продуктовом ритейле невозможно наращивать прибыль, когда у населения снижаются доходы. А они в 1 квартале упадут очень сильно и вернутся на текущий уровень не скоро. Два фактора, которые нанесут разрушительный удар по розничной торговле:

— падение нефти до 25 $ = снижение доходов всей российской экономики;

— карантин — еще один удар по падающим снижающимся доходам населения.

( Читать дальше )

Эти и другие полезные материалы у нас в Telegram

Мы определились, что Х5 это однозначный лидер сектора, а за лидерство принято давать премию. Собственно ее мы и увидели в котировках: акции почти не упали относительно остального рынка и вообще держались молодцом!

Но против лома, как известно, нет приема. Какими бы крутыми не были менеджеры Х5, как бы не были крепки акции на фоне падающего рынка, будь ты хоть трижды Джобс или Безос, в продуктовом ритейле невозможно наращивать прибыль, когда у населения снижаются доходы. А они в 1 квартале упадут очень сильно и вернутся на текущий уровень не скоро. Два фактора, которые нанесут разрушительный удар по розничной торговле:

— падение нефти до 25 $ = снижение доходов всей российской экономики;

— карантин — еще один удар по падающим снижающимся доходам населения.

( Читать дальше )

QIWI и апсайд до 1600 уже без РокетБанка

- 01 апреля 2020, 17:41

- |

QIWI отчиталась за 4 квартал и 2019 год по МСФО. Все прошлые отчеты я активно критиковал компанию, менеджмент и вообще… Моя критика не помешала котировкам вырасти с 800 до 1600 рублей за акцию, а потом проделать обратный путь всего за 4 месяца (-50% капитализации!) С тех пор мое мнение о компании… эволюционировало. Но обо всем по порядку.

Эти и другие полезные материалы у нас в Telegram

Последний квартал года для компании вышел довольно успешным: выросла чистая выручка, EBITDA и скорректированная прибыль. Правда темпы роста сильно замедлились относительно первых трех кварталов, но все же рост есть рост. Годовые итоги впечатляют: EBITDA + 50%, скорректированная прибыль +60%. То есть за год компания стала значительно крупнее и лучше, а ее оценка при этом стремительно сдулась. Уже одно это можно было бы считать хорошим моментом для покупки, но менеджмент сделал шаг, который, на мой взгляд, может значительно повысить капитализацию QIWI уже в ближайшем послевирусном будущем. Компания закрывает Рокетбанк, который много кварталов подряд генерировал убытки!!! Только за 4 квартал это направление принесло -600 млн, а всего по году более 2 миллиардов убытка!

( Читать дальше )

Эти и другие полезные материалы у нас в Telegram

Последний квартал года для компании вышел довольно успешным: выросла чистая выручка, EBITDA и скорректированная прибыль. Правда темпы роста сильно замедлились относительно первых трех кварталов, но все же рост есть рост. Годовые итоги впечатляют: EBITDA + 50%, скорректированная прибыль +60%. То есть за год компания стала значительно крупнее и лучше, а ее оценка при этом стремительно сдулась. Уже одно это можно было бы считать хорошим моментом для покупки, но менеджмент сделал шаг, который, на мой взгляд, может значительно повысить капитализацию QIWI уже в ближайшем послевирусном будущем. Компания закрывает Рокетбанк, который много кварталов подряд генерировал убытки!!! Только за 4 квартал это направление принесло -600 млн, а всего по году более 2 миллиардов убытка!

( Читать дальше )

Мечел - удалить и забыть

- 01 апреля 2020, 17:12

- |

Мечел отчитался за 4 квартал и 2019 год по МСФО. Отчет провальный. В принципе я об этом пишу уже примерно года полтора: менеджмент просто не вывозит огромного долга и накопившихся проблем. Компания последовательно просрала несколько сверхудачных ценовых циклов в стали и угле, при этом добившись только спада производства по всем направлениям. В нормальном мире, Зюзина давно пора было обанкротить, собственника сменить и дать предприятиям группы нормально работать.

Вместо этого продолжается бесконечная тягомотина со списанием долгов\пеней, реструктуризацией кредитов (еще не закончена старая, а на подходе необходимость новой реструктуризации), продажей Эльги и т.д. Нормальный инвестор, глядя на спекулятивные скачки котировок (секта любителей Мечела все эти новости активно торгует) просто крутит пальцем у виска и идет смотреть отчеты нормальных компаний.

Просто чтобы вы понимали размер проблем: операционная прибыль компании за 2019 год всего 32 млрд, а процентные расходы — 39 млрд. Продажа Эльги и девальвация рубля немного облегчают бремя компании, но никаких структурных проблем не решают. Скорее продляют агонию еще на пару лет. Если же, не дай Бог, цены на уголь вдруг упадут (а предпосылки на фоне карантина по всему миру для этого точно есть), то Мечел станет банкротом прямо завтра.

( Читать дальше )

Вместо этого продолжается бесконечная тягомотина со списанием долгов\пеней, реструктуризацией кредитов (еще не закончена старая, а на подходе необходимость новой реструктуризации), продажей Эльги и т.д. Нормальный инвестор, глядя на спекулятивные скачки котировок (секта любителей Мечела все эти новости активно торгует) просто крутит пальцем у виска и идет смотреть отчеты нормальных компаний.

Просто чтобы вы понимали размер проблем: операционная прибыль компании за 2019 год всего 32 млрд, а процентные расходы — 39 млрд. Продажа Эльги и девальвация рубля немного облегчают бремя компании, но никаких структурных проблем не решают. Скорее продляют агонию еще на пару лет. Если же, не дай Бог, цены на уголь вдруг упадут (а предпосылки на фоне карантина по всему миру для этого точно есть), то Мечел станет банкротом прямо завтра.

( Читать дальше )

Мудрый менеджмент БСП

- 29 марта 2020, 12:50

- |

БСП отчитался за 4 квартал и 2019 года по МСФО. Котировки банка под руководством «мудрого» менеджмента уже давно пробили дно, поэтому даже почти не упали на фоне остального рынка. Минус 20% можно считать супер крутым показателем на фоне других эмитентов.

Эти и другие полезные материалы у нас в Telegram

Готовясь разбирать показатели БСП я настраивался «уничтожать». В этом плане недостатки компании никуда не делись:

— бездарный менеджмент;

— мутные схемы в наличии; (вроде SPO, а потом обратного выкупа акций в течение полугода);

— отсутствие перспектив развития;

— отсутствие конкурентных преимуществ;

— банки одними из первых страдают в кризис.

То есть у БСП нет ни одной предпосылки, что бы успешно пройти текущий кризис, а потом восстанавливаться лучше рынка. Казалось бы плохая инвестиция по всем параметрам, но...

Банк торгуется за 0,25 капитала и 2,5 прибыли! Мне кажется подобные цены тяжело найти даже в 3 и 4 эшелоне! При этом годовые показатели довольно не плохие: вырос процентный доход, вырос комиссионный доход. Чистая прибыль меньше прошлогодней только благодаря бонусам — успешному трейдингу. Но это разовый фактор, даже хорошо, что он не искажает отчетность.

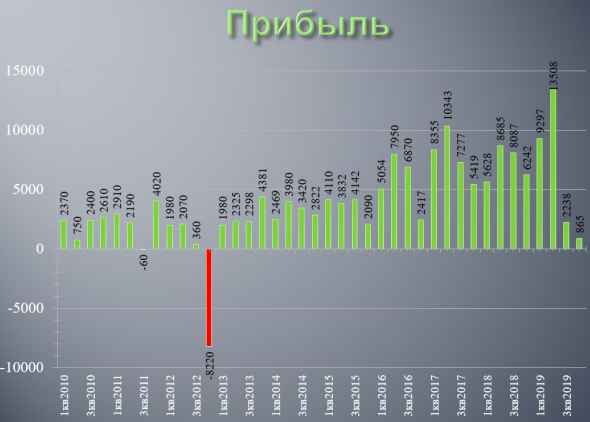

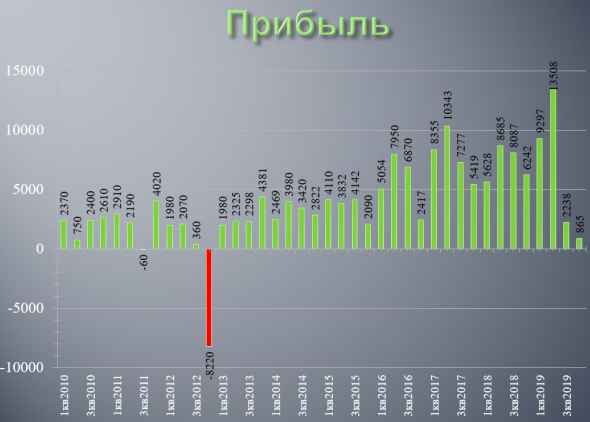

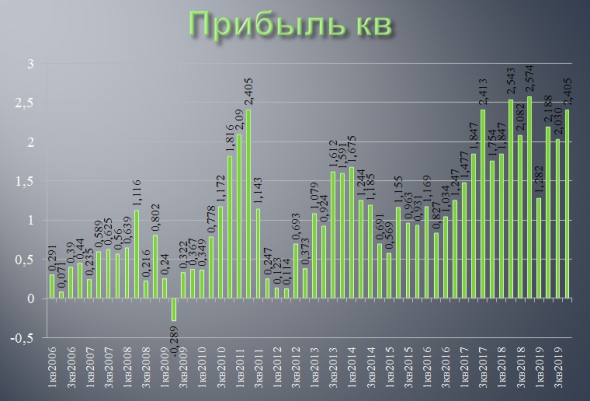

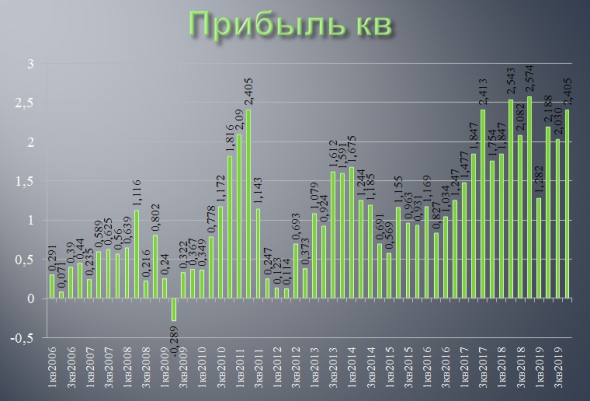

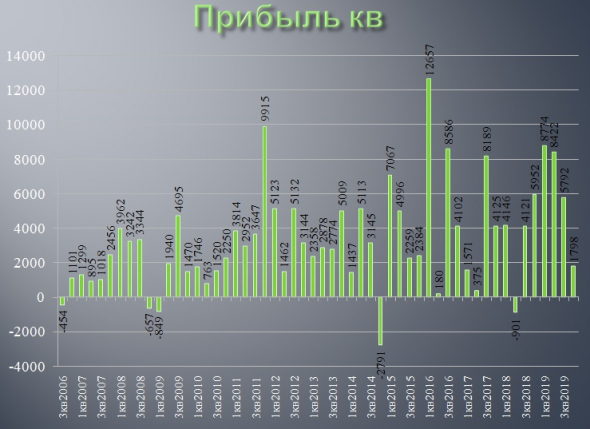

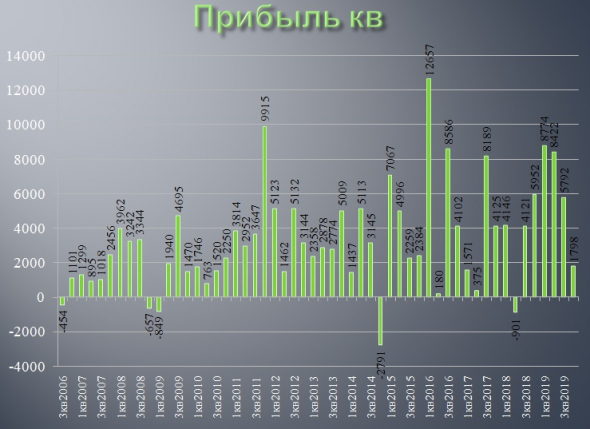

Если же посмотреть в историю немножко дальше, то видно что:

— у банка почти нет убыточных кварталов. (всего 1 убыточный квартал из 48!!)

— капитал стабильно, хоть и не быстро, растет. При этом там есть и апокалиптичный 2008 год и тяжелые 2014-2015. Может быть была докапитализация или они справились своими силами?

Даже при выплате 20% чистой прибыли(согласно дивидендной политики) банк даст 7% ДД. не густо, но и не пусто.

( Читать дальше )

Эти и другие полезные материалы у нас в Telegram

Готовясь разбирать показатели БСП я настраивался «уничтожать». В этом плане недостатки компании никуда не делись:

— бездарный менеджмент;

— мутные схемы в наличии; (вроде SPO, а потом обратного выкупа акций в течение полугода);

— отсутствие перспектив развития;

— отсутствие конкурентных преимуществ;

— банки одними из первых страдают в кризис.

То есть у БСП нет ни одной предпосылки, что бы успешно пройти текущий кризис, а потом восстанавливаться лучше рынка. Казалось бы плохая инвестиция по всем параметрам, но...

Банк торгуется за 0,25 капитала и 2,5 прибыли! Мне кажется подобные цены тяжело найти даже в 3 и 4 эшелоне! При этом годовые показатели довольно не плохие: вырос процентный доход, вырос комиссионный доход. Чистая прибыль меньше прошлогодней только благодаря бонусам — успешному трейдингу. Но это разовый фактор, даже хорошо, что он не искажает отчетность.

Если же посмотреть в историю немножко дальше, то видно что:

— у банка почти нет убыточных кварталов. (всего 1 убыточный квартал из 48!!)

— капитал стабильно, хоть и не быстро, растет. При этом там есть и апокалиптичный 2008 год и тяжелые 2014-2015. Может быть была докапитализация или они справились своими силами?

Даже при выплате 20% чистой прибыли(согласно дивидендной политики) банк даст 7% ДД. не густо, но и не пусто.

( Читать дальше )

Лучше всяких макарон - Лечит от Covid Акрон!

- 27 марта 2020, 10:06

- |

Лучше всяких макарон

Лечит от covid Акрон!

От автора

Акрон представил отчет за 4 квартал и 2019 год по МСФО. Квартальные результаты очень слабые: в два раза упала EBITDA, в 3 раза чистая прибыль. Но годовые итоги значительно лучше: EBITDA примерно на прошлогоднем уровне, чистая прибыль выросла вдвое. Ничего особенного интересного, если бы не одно «но»...

Эти и другие полезные материалы у нас в Telegram

С начала года акции компании показали лучшую динамику на всем российском рынке, да и наверняка среди мировых аналогов ей также не найдется равных. Пока голубые фишки, американские акции, второй и третий эшелон летели в бездну, капитализация Акрона выросла почти на 20%!!! Это настоящая фантастика. Вот он, оказывается, защитный актив! Не золото, не облигации, не деньги — акции производителя удобрений.

Чем же обусловлена подобная динамика? Тут сложилось сразу несколько положительных факторов, которые играют в пользу компании:

— карантин в Китае, причем сильнее всего пострадали регионы, в которых производятся удобрения. Соответственно, рынок сразу предположил падение производства и рост цен на удобрения (причем, заметьте, никто не ждет сильного спада спроса на удобрения и остановки сельхозпроизводств, в отличие от, скажем, автомобилестроения или других секторов, страдающих от кризиса. Все понимают, что от голода люди будут умирать значительно быстрее, чем от самой заразной болезни);

— девальвация рубля — тут все понятно;

— падение цен на газ!!! Четверть себестоимости удобрений, производимых компанией, — это закупка газа. Соответственно, рекордное падение цен ей очень выгодно.

Итого, компания попала в уникально удачное стечение обстоятельств: возможный рост цен на ее продукцию, усиливаемый девальвацией на фоне снижения издержек. Ситуацию удачнее придумать сложно.

Но и оценка компании на фоне такой удачи вдруг стала очень высокой! EV\EBITDA = 9 Debt\EBITDA = 2.1 P\E = 10!!!

( Читать дальше )

Лечит от covid Акрон!

От автора

Акрон представил отчет за 4 квартал и 2019 год по МСФО. Квартальные результаты очень слабые: в два раза упала EBITDA, в 3 раза чистая прибыль. Но годовые итоги значительно лучше: EBITDA примерно на прошлогоднем уровне, чистая прибыль выросла вдвое. Ничего особенного интересного, если бы не одно «но»...

Эти и другие полезные материалы у нас в Telegram

С начала года акции компании показали лучшую динамику на всем российском рынке, да и наверняка среди мировых аналогов ей также не найдется равных. Пока голубые фишки, американские акции, второй и третий эшелон летели в бездну, капитализация Акрона выросла почти на 20%!!! Это настоящая фантастика. Вот он, оказывается, защитный актив! Не золото, не облигации, не деньги — акции производителя удобрений.

Чем же обусловлена подобная динамика? Тут сложилось сразу несколько положительных факторов, которые играют в пользу компании:

— карантин в Китае, причем сильнее всего пострадали регионы, в которых производятся удобрения. Соответственно, рынок сразу предположил падение производства и рост цен на удобрения (причем, заметьте, никто не ждет сильного спада спроса на удобрения и остановки сельхозпроизводств, в отличие от, скажем, автомобилестроения или других секторов, страдающих от кризиса. Все понимают, что от голода люди будут умирать значительно быстрее, чем от самой заразной болезни);

— девальвация рубля — тут все понятно;

— падение цен на газ!!! Четверть себестоимости удобрений, производимых компанией, — это закупка газа. Соответственно, рекордное падение цен ей очень выгодно.

Итого, компания попала в уникально удачное стечение обстоятельств: возможный рост цен на ее продукцию, усиливаемый девальвацией на фоне снижения издержек. Ситуацию удачнее придумать сложно.

Но и оценка компании на фоне такой удачи вдруг стала очень высокой! EV\EBITDA = 9 Debt\EBITDA = 2.1 P\E = 10!!!

( Читать дальше )

МТС - стабильный середняк

- 26 марта 2020, 21:41

- |

МТС отчитался за 4 квартал и 2019 год по МСФО. В текущей вирусной ситуации это весьма интересная история. С одной стороны, телеком сектор в кризис это вроде как защитный актив:

— люди точно не откажутся от интернета и мобильной связи, и прибыль компании как минимум не упадет, а то и вырастет;

— акции держатся лучше рынка и от максимумов упали всего на 15-20%, в то время как индекс сложился более чем на 30%;

— ДД 10+ % не окажется под ударом, как, например, у ЛСР или Лукойла.

Эти и другие полезные материалы у нас в Telegram

С другой стороны:

— наблюдается многолетняя стагнация количества абонентов (после продажи украинского сегмента еще -20%);

— OIBDA также растет очень слабо;

— рост выручки меньше, чем у государственного Ростелекома!

— после штрафов и выкупов акций Долг\EBITDA вырос до 1,5;

— компания последней из крупных игроков задумалась о создании экосистемы (у Мегафона она уже вовсю функционирует, Ростелеком + Теле 2 на пути создания)!!!

( Читать дальше )

— люди точно не откажутся от интернета и мобильной связи, и прибыль компании как минимум не упадет, а то и вырастет;

— акции держатся лучше рынка и от максимумов упали всего на 15-20%, в то время как индекс сложился более чем на 30%;

— ДД 10+ % не окажется под ударом, как, например, у ЛСР или Лукойла.

Эти и другие полезные материалы у нас в Telegram

С другой стороны:

— наблюдается многолетняя стагнация количества абонентов (после продажи украинского сегмента еще -20%);

— OIBDA также растет очень слабо;

— рост выручки меньше, чем у государственного Ростелекома!

— после штрафов и выкупов акций Долг\EBITDA вырос до 1,5;

— компания последней из крупных игроков задумалась о создании экосистемы (у Мегафона она уже вовсю функционирует, Ростелеком + Теле 2 на пути создания)!!!

( Читать дальше )

ЛСР - на острие падения

- 25 марта 2020, 10:05

- |

ЛСР отчитался за 2 полугодие и 2019 год по МСФО. Компания не качает нефть, не добывает газ, цены на ее продукцию — квартиры — даже растет на фоне ажиотажного спроса населения (при приближении любого кризиса народ начинает активно покупать машины, квартиры, технику. Логичная стратегия в условиях постоянной девальвации и инфляции). Так почему акции упали практически в 2 раза, а возможная ДД достигла фантастических 15%?

Эти и другие полезные материалы у нас в Telegram

Все просто — прошлые показатели уже не имеют никакого отношения к текущей ситуации. Нефть по 25$ это сильнейший удар по всей экономике страны. Помноженное на мировой карантин и разрыв цепочек производств это почти гарантированное:

— снижение доходов населения;

— резкое снижение спроса и продаж.

Секторов или производств, которые текущий кризис не заденет просто не останется. Падать будут все, но застройщики будут на острие падения, их показатели обвалятся значительно сильнее.

( Читать дальше )

Эти и другие полезные материалы у нас в Telegram

Все просто — прошлые показатели уже не имеют никакого отношения к текущей ситуации. Нефть по 25$ это сильнейший удар по всей экономике страны. Помноженное на мировой карантин и разрыв цепочек производств это почти гарантированное:

— снижение доходов населения;

— резкое снижение спроса и продаж.

Секторов или производств, которые текущий кризис не заденет просто не останется. Падать будут все, но застройщики будут на острие падения, их показатели обвалятся значительно сильнее.

( Читать дальше )

ТМК - обзор финансовых показателей за 2019 год по МСФО

- 23 марта 2020, 09:59

- |

ТМК отчитался за 4 квартал и 2019 год по МСФО. Капитализация компании сейчас… меньше, чем ее EBITDA. Ну, вы поняли. Конечно, есть еще долг, но представить, что ТМК станет еще дешевле, как-то тяжело. В общем, когда\если наш рынок начнет восстанавливаться, то и капитализация ТМК вырастет и, быть может, даже даст 100% прибыли за какой-то период. Поговорить я хочу не об этом.

Все предыдущие отчеты я говорил, что ТМК это очень плохая идея. И оказался абсолютно прав. Не потому, что акции упали (акции некоторых хороших компаний упали гораздо сильнее), а потому, что они не росли даже в хорошие времена эйфорического рынка на супер-позитивных новостях о сделке по продаже IPSCO!!! Фундаменталс… Конечно, стоит поаплодировать менеджменту, американские активы они сбагрили в идеальный момент. Без этой сделки, вполне вероятно, компания уже прямо сейчас шла бы на реструктуризацию.

Ну ок, ТМК была изначально плохой инвестицией. А что сейчас? А сейчас компании стало еще тяжелее. Не могу не съязвить в адрес людей, которые говорили, что развал сделки ОПЕК+ это позитив для ТМК, потому что будут «больше бурить». Ухахахах. Ну да ладно, вот факторы, которые даже по текущим ценам делают ТМК плохой инвестицией:

( Читать дальше )

Все предыдущие отчеты я говорил, что ТМК это очень плохая идея. И оказался абсолютно прав. Не потому, что акции упали (акции некоторых хороших компаний упали гораздо сильнее), а потому, что они не росли даже в хорошие времена эйфорического рынка на супер-позитивных новостях о сделке по продаже IPSCO!!! Фундаменталс… Конечно, стоит поаплодировать менеджменту, американские активы они сбагрили в идеальный момент. Без этой сделки, вполне вероятно, компания уже прямо сейчас шла бы на реструктуризацию.

Ну ок, ТМК была изначально плохой инвестицией. А что сейчас? А сейчас компании стало еще тяжелее. Не могу не съязвить в адрес людей, которые говорили, что развал сделки ОПЕК+ это позитив для ТМК, потому что будут «больше бурить». Ухахахах. Ну да ладно, вот факторы, которые даже по текущим ценам делают ТМК плохой инвестицией:

( Читать дальше )

теги блога БородаИнвест

- 3 эшелон

- 3-й эшелон

- Activision Blizzard

- EBITDA

- En+

- IPO

- it

- Mail.Ru Group

- TCS Group

- Tesla

- Veon

- акции

- акционеры

- американский рынок

- анализ

- аналитика

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- Башнефть

- билайн

- БородаИнвест

- БСП

- ВСМПО-АВИСМА

- ВТБ

- выкуп акций

- выручка

- Газпром

- генерация

- ГМК НорНикель

- Гуцериев

- дивиденды

- Дмитрий Пьянов

- долг

- долги

- Золото

- ИнвестГазета

- инвестиции

- Казаньоргсинтез

- Костин

- кризис

- Лента

- Лукойл

- Магнит

- Маск

- менеджмент

- Мечел

- ММК

- МРСК

- МРСК Волги

- МРСК ЦП

- МСФО2019

- накопления

- нефтегазовый сектор

- Нижнекамскнефтехим

- никель

- нкнх

- НМТП

- Новатэк

- облигации

- обязательства

- ОВК

- ОГК-2

- Открытие

- отчетность

- Палладий

- Полиметалл

- Полюс золото

- прогноз по акциям

- Роснефть

- Россети

- Россети Ленэнерго

- РСБУ

- РСБУ2019

- Русгидро

- самараэнерго

- Сафмар

- Сбербанк

- сделка

- Северсталь

- Селигдар

- ставка ЦБ

- Татнефть

- телеком

- Тесла

- тинькофф

- титан

- ТМК

- Уральская кузница

- философия

- фондовый рынок

- ФСК Россети

- ЧМК

- электрокар

- Эльга

- энергетика

- энергетики

- Яндекс

- Яндекс компания