БородаИнвест

Mail.Ru - обзор финансовых показателей по МСФО за 2019 год.

- 06 марта 2020, 10:00

- |

Эти и другие полезные материалы у нас в Telegram

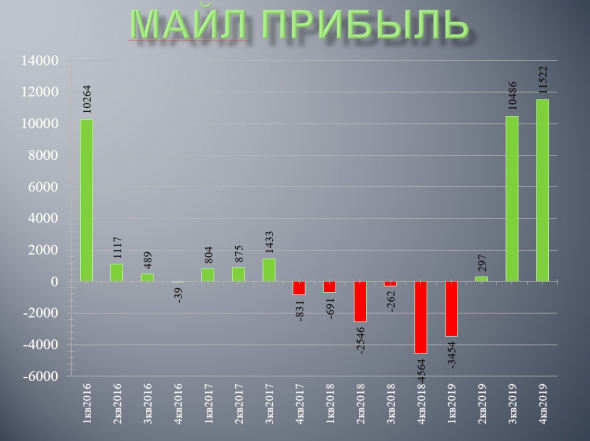

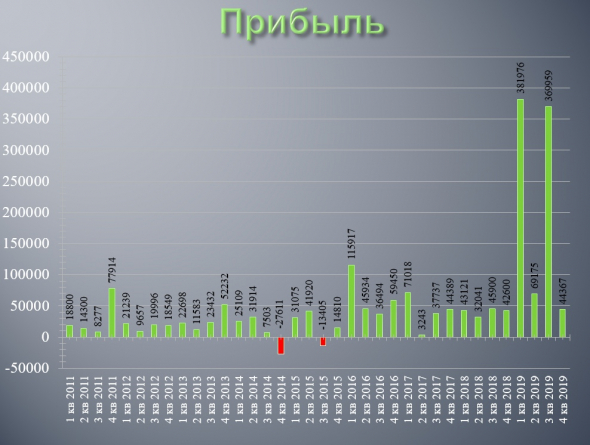

Как всегда, стоит начать с того, что у Майла мозговыносящая отчетность. Данные из нее никогда не совпадают с пресс-релизами, поскольку компания по-своему учитывает межсегментную выручку (когда ВК рекламирует Юлу и наоборот). Раньше это всегда приводило к «рисованию» показателей: данные пресс-релизов были лучше аудированной отчетности, но последние 2 квартала ситуация обратная. Вызван скачок прибыли в основном переоценкой СП со Сбербанком (8й слайд). То есть это разовая прибыль, а динамику показателей (наиболее важное для нас) лучше отражает как раз расчеты компании (показатели надмозга). Ими и воспользуемся для оценки компании.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Сбербанк - амбициозные цели и безумие рынка

- 05 марта 2020, 18:50

- |

ДД в обычке по ценам закрытия пятницы составляет 8%, а ДД за 2020 год вообще почти 10%. Мультипликаторы: P\BV = 1.17! P\E = 5.57!

Казалось бы, купи да держи, тем более вирусная история дала неплохие скидки. Но есть некоторые моменты, которые меня смущают:

— процентные доходы растут очень слабо (всего на 1,4% год\году). Возможно, это связано с продажей турецкого дивизиона и конкретно в 4 квартале уже приемлемые 5% роста. Тут нужно внимательно следить за динамикой, возможно замедление;

— основной драйвер роста — комиссионные доходы, которые выросли сразу на 25% (и на 14% год\году)! Почему такой резкий скачок? Будет ли рост сохраняться прежними темпами? Мне кажется, комиссии не могут расти так быстро и будет замедление;

( Читать дальше )

Генерация иммунитета

- 05 марта 2020, 11:00

- |

Пока рынки штормит, а волатильность буквально зашкаливает, компании продолжают презентовать годовые отчетности. Вот и Интер РАО представила сильный отчет за 4 квартал и 2019 год, который мы разобрали в Инвест Газете, а теперь и публикуем для Вас на смартлабе.

Многие аналитики считают генерацию защитным активом в кризисы, так как денежный поток почти не зависит от рыночной ситуации. (например в Китае на фоне карантина обвалились продажи автомобилей, а вот потребление электроэнергии почти не изменилось)

Эти и другие полезные материалы у нас в Telegram

Как мы видим на графике этот тезис весьма спорный и капитализация компании двигается в общерыночных тенденциях.(то есть отвесно падает) Но вот ее показатели на фоне волатильности действительно весьма сильные и стабильные:

( Читать дальше )

ВТБ - обзор финансовых результатов по МСФО за 2019 год

- 03 марта 2020, 16:54

- |

ВТБ отчитался за 4 квартал и 2019 год по МСФО. Несмотря на успешное выполнение плана по прибыли (Костин очень долго убеждал нас, что 200 млрд будут достигнуты), отчет никак нельзя назвать выдающимся.

Опишем отдельно положительные и отрицательные моменты и потом подведем итоги. Итак, плюсы:

— рост комиссионных доходов в 2 раза, в том числе брокерского подразделения (как они это сделали?);

— рост кредитования физических лиц на 13%;

— снижение ставки риска и, как следствие, снижение резервов по кредитам на 100 млрд;

— план по прибыли выполнен, дивиденды почти 9% к текущим.

На этом плюсы, большинство из которых сильно притянуты за уши, закончились. Минусы:

— слабый рост капитала, всего на 8,5%. То есть рост прибыли на 12,5% не до конца обеспечен ростом капитала;

— и снова про капитал. Откуда взялось резкое снижение ставок риска (для юрлиц в три раза!!!) и резервов? Да просто банку не хватало капитала и прибыль пришлось дорисовывать!!

( Читать дальше )

ГМК Норникель - обзор финансовых результатов по МСФО за 2019 год

- 02 марта 2020, 23:13

- |

Прошлые рекорды прибыли и EBITDA были установлены… в 2007 году! То есть на пике гигантского финансового пузыря прямо перед мировым финансовым кризисом. Что мы имеем сейчас? О, да, коронавирус бродит по планете, и испуганные инвесторы уже продают активы в ожидании падения и ищут спасения в золоте. Но не станет ли болезнь триггером спада в мировой экономике? Почти наверняка нет. Как только ее обуздают, в мировую экономику одновременно польются деньги от стимулирующих политик ЦБ всего мира, а также отложенный спрос, сформированный у людей в карантине. Сегодняшняя коррекция\падение\снижение обернется еще более сильным ростом в среднесрочной перспективе, плюс, возможно, поможет охладить некоторые перегретые сектора экономики.

( Читать дальше )

Лента - обзор финансовых показателей по МСФО за 4 квартал и 2019 год

- 27 февраля 2020, 09:50

- |

Ключевой смысл был в том, что опережающие инвестиции в сектор со сжимающейся рентабельностью контрпродуктивны и ведут к разрушению акционерной стоимости. Далее следовало смелое предположение, что «на коне» может оказаться ритейлер, который первым откажется от стратегии бурного роста и сосредоточится на эффективности! Именно этим и занялся новый менеджмент Ленты ( а сейчас что-то подобное анонсировала Х5)!!

Далее многое зависит от точки зрения. С одной стороны, абсолютные показатели очень слабые: выручка не выросла, EBITDA упала на 6%, ЛФЛ стагнирует, предпосылок к росту капитализации не наблюдается.

Но если посмотреть с относительной точки зрения, то рентабельность по EBITDA, конечно, сократилась, но всего на 0,5%. Например, маржа EBITDA у Магнита в 4 квартале снизилась сразу на 1,6%!!! То есть — да, у Ленты снижается операционная прибыль, но благодаря отказу от гонки вооружений она снижается гораздо медленнее конкурентов! Это позволило компании:

( Читать дальше )

Риски и доходности Ленэнерго в отчетности по РСБУ за 2019 год

- 26 февраля 2020, 14:51

- |

Эти и другие полезные материалы у нас в Telegram

Но мы не об этом. Четвертый квартал вышел успешным: несмотря на спад прибыли от продаж квартал\кварталу, чистая прибыль хорошо подросла. По итогам года владельцы волшебных префов получат 13,62 рубля, что дает ДД в 9,5%!!! Не так уж и много для слабо ликвидной акции третьего эшелона! В прошлом доходность к отсечке была значительно выше — 11-12%.

Можно было бы списать рост префов на текущую ситуацию на рынке: все стабильно дивидендное периодически резко переоценивается. Но тут история совсем другая! Оказывается, Ленэнерго резко пересмотрел собственные прогнозы по выручке и прибыли на будущие периоды! В материалах к ОСА компания выложила очень интересную презентацию от KPMG (спасибо ребятам, которые мне подсказали про интереснейший пост Михаила Зайкова с Аленки, который первым эти материалы нашел)

( Читать дальше )

НОВАТЭК: обзор финансовых результатов за 4 кв. и 2019 год по МСФО

- 24 февраля 2020, 11:00

- |

Эти и другие полезные материалы у нас в Telegram

Но что было, то было, а нам надо оценить текущие перспективы компании. Отчет за 4 квартал вышел хорошим: несмотря на крайне низкие цены на газ, компания отлично зарабатывает и наращивает показатели. Сказывается эффект от выхода СПГ проектов на полную мощность (притом что заграничные конкуренты уже работают с отрицательной маржой). Мультипликаторы все еще высокие, но постепенно приближаются к средним для сектора: EV\EBITDA = 7,4; P\E нормализованная = 14; долга нет.

( Читать дальше )

ОГК-2: обзор финансовых результатов по РСБУ за 4 кв. и 2019 год.

- 22 февраля 2020, 16:27

- |

А вот конкретно 4 квартал вышел разочаровывающим. И дело не только в снижении прибыли от продаж на 15% (это хотя бы можно объяснить аномально теплой зимой). Успешные инвестиции в ГЭХа нашли отражение в отчете за 2019 год: созданы резервы на 3,5 млрд рублей! Причем сначала я подумал, что так быстро списывают инвестиции в РЭП холдинг, но нет! Это какие-то старые вложения, которые успешно обесценились!!! Инвесторы уровня «Бог» и классический Газпром с самоуничтожением акционерной стоимости. Про РЭП холдинг писал тут:

С вероятностью 99% точно такие же резервы будут созданы и в отчете МСФО, что напрямую уменьшит дивидендную базу. При сопоставимости чистой прибыли ДД 2019 выходит около 7,5% при дивиденде в 5,5 копеек. Да, в 2020 году ожидается рост прибыли на фоне пика по ДПМ, что должно увеличивать форвардную доходность, но никто не отменяет новых списаний и резервов (будут 100%, о чем нам прямо намекнули списанием старых инвестиций) или вложений в новую мыпотратимвашиденьгинаимпортзамещение компанию. Считаю, что после роста акции ОГК-2 не интересны ни на каком горизонте и их надо продавать.

( Читать дальше )

Обзор финансовых результатов Башнефть за 2019 года

- 21 февраля 2020, 09:29

- |

Вместе с Роснефтью отчиталась за 4 квартал и 2019 год по МСФО Башнефть! У дочки дела идут не так хорошо, как у мамы. А судя по отношению, она даже и не дочка, а нелюбимая падчерица. С помощью башкир Роснефть выполняет соглашение ОПЕК+. Естественно, снижение добычи бьет по показателям и рентабельности.

В общем, четвертый квартал оказался совсем слабым: EBITDA сократилась сразу на четверть, чистая прибыль более чем в два раза!!! Годовые показатели более сглаженные, но тоже снизились. За счет снижения денежных средств на счетах чистый долг вырос на 25 млрд и составил 97 млрд ( Debt\EBITDA = 0,6). Ну и самое главное, что вменяется в вину Роснефти: дебиторская задолженность выросла на 33,5 млрд до 163,5 млрд.

Мультипликаторы все еще лучшие в секторе: EV\EBITDA = 2,8 P\E = 4,5.

Один даже очень слабый квартал не испортил общую картину дешевизны и недооценки.

С результатами понятно, но что там с акциями, особенно с привилегированными? В последнее время они дорожали на надеждах о повышении нормы выплат до 50% (мы об этом не раз говорили). Рынок (и телеграм-инвесторы) решил, что раз уж дочки Газпрома переходят на единую дивидендную политику, то то же самое будет происходить и в дочках и внучках Роснефтегаза (рост акций Ирао на это намекает). Вот капитализация и выросла, разогретая ожиданиями.

( Читать дальше )

теги блога БородаИнвест

- 3 эшелон

- 3-й эшелон

- Activision Blizzard

- Alcoa

- Anheuser-Busch InBev (AB InBev)

- buyback

- EBITDA

- En+

- it

- Kraft Heinz Company

- Mail.Ru Group

- QIWI

- TCS Group

- Tesla

- The Kraft Heinz Company

- tinkoff

- Veon

- X5 Retail Group

- акции

- акционеры

- американский рынок

- АМЗ

- аналитика

- Ашинский металлургический завод

- Аэрофлот

- байбек

- Банк Санкт-Петербург

- билайн

- БородаИнвест

- БСП

- ВСМПО-АВИСМА

- ВТБ

- выкуп акций

- выручка

- Газпром

- Газпромнефть

- ГМК НорНикель

- Гуцериев

- день инвестора

- дивиденды

- долг

- долги

- Золото

- инвестиции

- инсайдеры

- кризис

- КуйбышевАзот

- Лента

- Ленэнерго ао

- ЛСР

- ЛСР Группа

- Лукойл

- Магнит

- Маск

- Мечел

- Московская биржа

- МРСК

- МСФО2019

- Нижнекамскнефтехим

- Нижнекамскшина

- никель

- нкнх

- НМТП

- Новатэк

- Обувь России

- обязательства

- ОГК-2

- отчетность

- Палладий

- паника

- Полиметалл

- политика

- результаты

- Росгосстрах

- Роснефть

- Россети

- Россети Ленэнерго

- Ростелеком

- РСБУ

- РСБУ2019

- Русгидро

- Сафмар

- Сбербанк

- сделка

- США

- Татнефть

- тгк 2

- ТГК-2

- телеком

- тинькофф

- Тинькофф Инвестиции

- титан

- ТМК

- ФСК Россети

- ЧЗПСН

- Эльга

- энергетика

- Эталон

- Яндекс

- Яндекс компания