Андрей Хохрин

Результаты самых крупных ETF инвестирующих в ВДО по итогам второго квартала 2021 года

- 02 июля 2021, 09:15

- |

Согласно ETF Database топ 5 ETF с самым большим объёмом чистых активов:

• iShares iBoxx $ High Yield Corporate Bond ETF (HYG)

Инвестирует большую часть средств высокодоходные облигации номинированные в долларах США. Небольшая часть активов сосредоточена в иностранных (по отношению к Америке) облигациях. Инвестиционные рейтинг покупаемых бумаг от BB до B

• SPDR Barclays High Yield Bond ETF (JNK)

Инвестируют в ВДО со сроком минимум 1 год и объёмом 600 млн долларов, основная часть активов сосредоточена на рынке США, но есть также иностранные облигации

• iShares Broad USD High Yield Corporate Bond ETF (USHY)

На 90% соответствует индексу ICE BofAML US High Yield Constrained Index. Оставшиеся 10% инвестируются в производные инструменты и фонды денежного рынка. Индекс состоит из облигаций с не инвестиционным рейтингом, которые размещены в США. Необходимые условия: фиксированный купон, срок до погашения больше 1 года и объем размещения больше 100 млн. долларов

• Xtrackers USD High Yield Corporate Bond ETF (HYLB)

Инвестируют в индекс Solactive USD High Yield Corporates Total Market Index. В индекс входят высокодоходные облигации номинированные в долларах США, выпущенные по всему миру.

• VanEck Vectors Fallen Angel High Yield Bond ETF (ANGL)

Инвестирует в «Падших ангелов» — компании, которые имели инвестиционные рейтинг в момент выпуска облигаций, но в последствии получили не инвестиционный рейтинг

Доходности ETF за первые два квартала 2021 года:

• HYG 2.69%

• JNK 2.9%

• USHY 3.49%

• HYLB 2.61%

• ANGL 4.36%

- комментировать

- 1.3К

- Комментарии ( 0 )

Финансовые рынки 1 июля

- 02 июля 2021, 09:08

- |

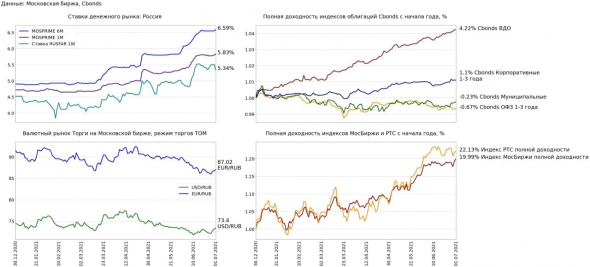

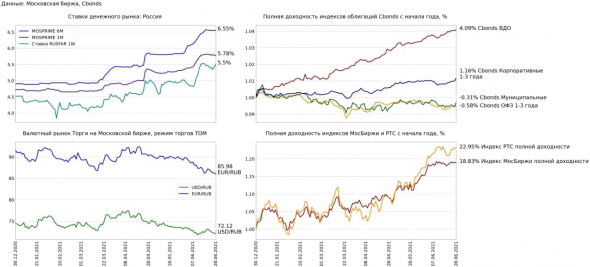

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.04 п.п. до 6.59% (+0.04 п.п. н/н, +1.69 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.03 п.п. до 5.83% (+0.03 п.п. н/н, +1.11 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.17 п.п. до 5.34% (+0.0 п.п. н/н, -0.18 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.36% до 73.4 USD/RUB (+1.51% н/н, -1.36% с начала года)

• Рубль по отношению к евро укрепился на 0.31% до 87.02 EUR/RUB (+0.82% н/н, -4.91% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.55% до 7142.87 пунктов (+1.03% н/н, +19.99% с начала года)

• Индекс полной доходности РТС вырос на 0.29% до 3065.0 пунктов (-0.38% н/н, +22.13% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.01% (+0.18% н/н, +4.22% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.02% (+0.11% н/н, +1.1% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.02% (-0.15% н/н, -0.67% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.05% (+0.26% н/н, -0.23% с начала года)

Темпы роста индекса потребительских цен

- 01 июля 2021, 12:39

- |

За период с 22 по 28 июня 2021 г. индекс потребительских цен, по оценке Росстата, составил 100,23%, с начала июня – 100,63%, с начала года – 104,13% (справочно: июнь 2020 г. – 100,22%, с начала года – 102,63%).

Год к году текущая инфляция составляет 6,76%

Финансовые рынки 30 июня

- 01 июля 2021, 12:32

- |

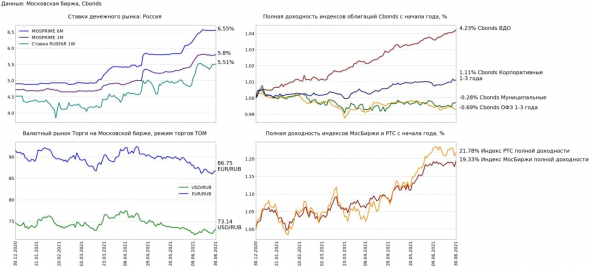

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, значение 6.55% (+0.0 п.п. н/н, +1.65 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.02 п.п. до 5.8% (+0.02 п.п. н/н, +1.08 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.01 п.п. до 5.51% (+0.1 п.п. н/н, -0.01 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.52% до 73.135 USD/RUB (+0.73% н/н, -1.72% с начала года)

• Рубль по отношению к евро подешевел на 0.15% до 86.75 EUR/RUB (+0.14% н/н, -5.21% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 1.35% до 7103.76 пунктов (+0.2% н/н, +19.33% с начала года)

• Индекс полной доходности РТС вырос на 0.84% до 3056.06 пунктов (-0.67% н/н, +21.78% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.1% (+0.19% н/н, +4.23% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.03% (+0.15% н/н, +1.11% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.01% (-0.1% н/н, -0.69% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.05% (+0.17% н/н, -0.28% с начала года)

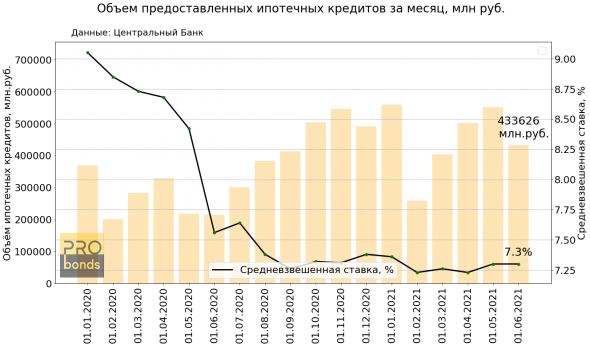

Центральный Банк опубликовал данные по ипотечному рынку за май

- 30 июня 2021, 14:02

- |

Количество предоставленных кредитов за май 148 416 (-22.5% м/м), объем предоставленных кредитов за месяц составил 433 626 млн рублей (-21.3% м/м)

Общая задолженность по предоставленным кредитам составляет 10,27 трлн рублей. Размер просроченной задолженности снизился на 0.32% до 69 493 млн рублей и равен 0,68% от общей задолженности.

Средневзвешенный срок кредитования по кредитам, выданным в течение месяца составил 20 лет (+1,05% м/м)

Средневзвешенная ставка по кредитам, выданным в течение месяца не изменилась и составляет 7,3

Финансовые рынки 29 июня

- 30 июня 2021, 09:05

- |

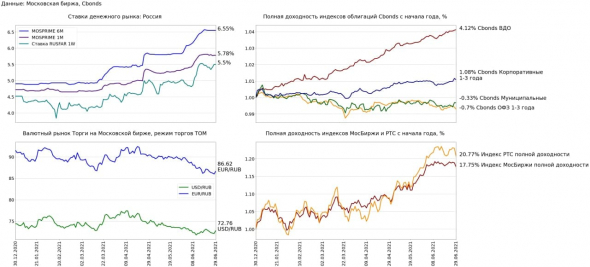

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, значение 6.55% (+0.0 п.п. н/н, +1.65 п.п. с начала года)

• 1-месячная ставка MOSPRIME не изменилась, значение 5.78% (-0.03 п.п. н/н, +1.06 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, не изменилась, значение 5.5% (+0.09 п.п. н/н, -0.02 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.89% до 72.76 USD/RUB (-0.16% н/н, -2.22% с начала года)

• Рубль по отношению к евро подешевел на 0.74% до 86.6175 EUR/RUB (-0.51% н/н, -5.35% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.91% до 7009.46 пунктов (-0.73% н/н, +17.75% с начала года)

• Индекс полной доходности РТС снизился на -1.78% до 3030.74 пунктов (-0.25% н/н, +20.77% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.03% (+0.17% н/н, +4.12% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.07% (+0.17% н/н, +1.08% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.12% (-0.1% н/н, -0.7% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.02% (+0.19% н/н, -0.33% с начала года)

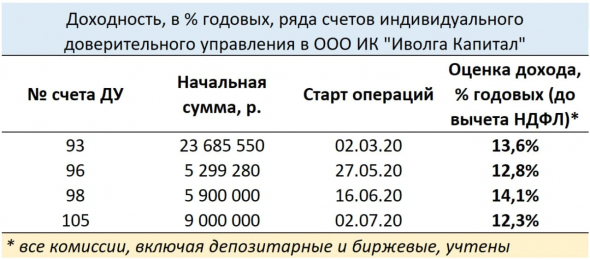

О нашем доверительном управлении

- 30 июня 2021, 07:06

- |

• ИК «Иволга Капитал» начинает выводить на широкий рынок услугу индивидуального доверительного управления.

• Прежде чем сделать ДУ публичным, мы прошли долгий путь на ограниченном числе счетов. Первый договор ДУ наш клиент открыл в конце 2019 года. На сегодня таких договоров 16, общей суммой 271 млн.р. За вторую половину 2021 года планируем увеличить размер активов ДУ до 600 млн.р.

• Привожу доходность до уплаты НДФЛ, после списания комиссий для 4 счетов ДУ, которые ведутся хотя бы 1 год, и за это время клиенты не заводили и не выводили с них денежные средства.

• Бенчмарком для счетов ДУ является портфель PRObonds #1, все операции и динамика которого уже 3 года публикуются в нашем телеграм-канале и в этом блоге. Приведенные счета ДУ, в среднем, повторяют доходность публичного портфеля.

• С целью снижения возможных потерь инвесторов на счета ДУ распространяется

( Читать дальше )

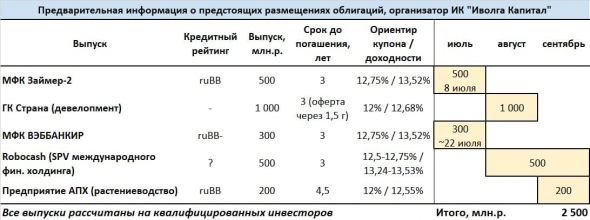

Календарь облигационных размещений от ИК "Иволга Капитал"

- 30 июня 2021, 06:41

- |

• Размещение облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,52%) должно состояться 8 июля. Срок вполне предсказуем, а само размещение завершится, скорее всего, за 1 сессию. На данный момент книга заявок собрана на 92%.

• Определилась дата следующего размещения. Дебютный выпуск ВЭББАНКИР (ruBB-, 300 млн.р., 3 года, YTM 13,52%) намечено на 22 июля. Объявление о сборе заявок после на следующей неделе. Собираться будет не более 2/3 выпуска (1/3 выпуска распределена между инвесторами заранее).

• Вероятно, на август сдвинется размещение дебютного облигационного выпуска федерального девелопера ГК «Страна» (1 млрд.р., 3 года с возможностью досрочного погашения через 1,5 года, YTM 12,86%). Регистрационные процедуры для этих бумаг завершаются, но, как почти всегда бывает с холдингами, растянулись они надолго.

( Читать дальше )

Финансовые рынки 28 июня

- 29 июня 2021, 09:12

- |

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, значение 6.55% (-0.01 п.п. н/н, +1.65 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.78% (-0.03 п.п. н/н, +1.06 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.09 п.п. до 5.5% (+0.03 п.п. н/н, -0.02 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.12% до 72.1175 USD/RUB (-1.39% н/н, -3.09% с начала года)

• Рубль по отношению к евро укрепился на 0.28% до 85.985 EUR/RUB (-1.35% н/н, -6.05% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.16% до 7073.66 пунктов (+0.45% н/н, +18.83% с начала года)

• Индекс полной доходности РТС снизился на -0.14% до 3085.57 пунктов (+1.8% н/н, +22.95% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.05% (+0.09% н/н, +4.09% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.17% (+0.28% н/н, +1.16% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.06% (+0.09% н/н, -0.58% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.26% (+0.23% н/н, -0.31% с начала года)

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал