Андрей Хохрин

16 июня - предварительная дата размещения облигаций МФК ВЭББАНКИР (ruBB-, для квал.инвесторов)

- 09 июня 2022, 09:03

- |

В приложенной презентации — предварительная информация о размещении второго выпуска МФК ВЭББАНКИР (только для квал.инвесторов). Из констант – сумма 100 млн.р. и срок обращения 3,5 года (1 260 дней). Ориентир даты размещения – 16 июня. Ставка купона и прочие опции– чуть позднее.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

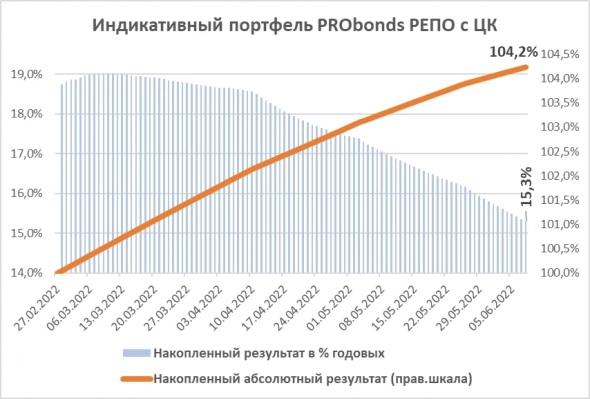

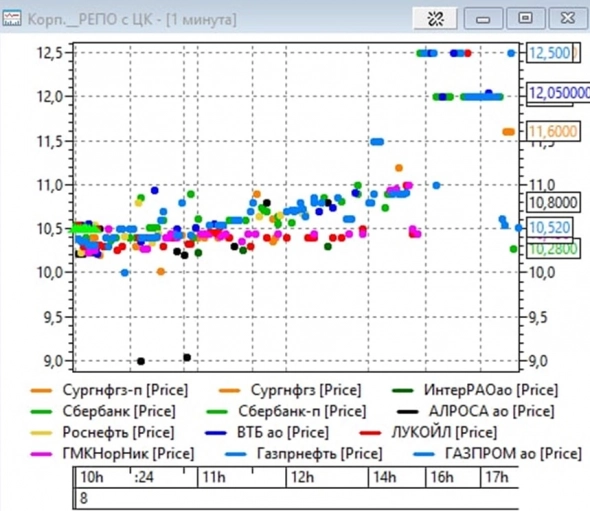

Рынок РЕПО с ЦК уходит в дрейф, но остается рынком со своими приключениями

- 09 июня 2022, 07:52

- |

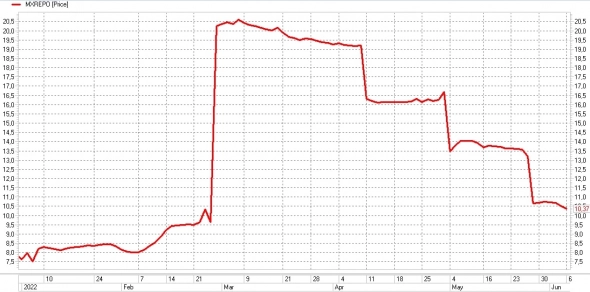

Банк России для ослабления рубля и восстановления кредитования и на фоне резко замедлившейся инфляции продолжает активное снижение ключевой ставки. Новый раунд завтра, и мало сомнений, что шаг снижения будет менее 100 б.п. (сейчас ставка 11%). Опасения насчет нового инфляционного витка отодвинуты на второй план.

По кривой капитала портфеля PRObonds РЕПО с ЦК монетарная история хорошо читается. Накопление результата напоминает дугу, стремящуюся к горизонтали. Полученный с 28 февраля, момента запуска портфеля доход – 4,2%, в годовых за три с небольшим месяца – 15,3%. Это с комиссиями, но до НДФЛ. После НДФЛ в годовых было бы 13,3%. Портфель, как и весь денежный рынок, уходит в дрейф.

( Читать дальше )

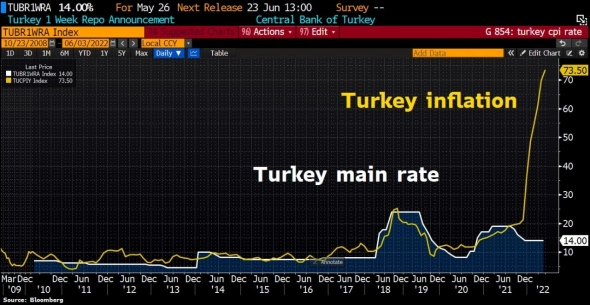

Помни о Турции. В тему нового снижения ключевой ставки Банка России 10 июня

- 08 июня 2022, 08:02

- |

В пятницу Банк России вновь, по общему мнению, снизит ключевую ставку. Сегодня она 11%, ожидается 10% или ниже. Напомню, годовая инфляция, невзирая на приостановку темпа ее роста, сейчас 17,5%.

Крепкий на сегодня рубль и необходимость стимулирования экономики диктуют стремление к мягкой ДКП. Это, кстати, отличает ситуацию от 2015-16 годов, когда наш ЦБ боролся с обвалом нацвалюты и подвергался критике за излишнюю монетарную жесткость. Привожу расхожий пример Турции, руководство которой из соображений роста ВВП излишне опустило или сдержало ставку. Ситуация, очевидно, вышла из-под контроля. Экономический подъем там всё ещё наблюдается. Но при галопирующей инфляции он, скорее всего, конечен. Адекватная обстоятельствам ключевая ставка для Турции со здоровой экономикой вряд ли совместима.

( Читать дальше )

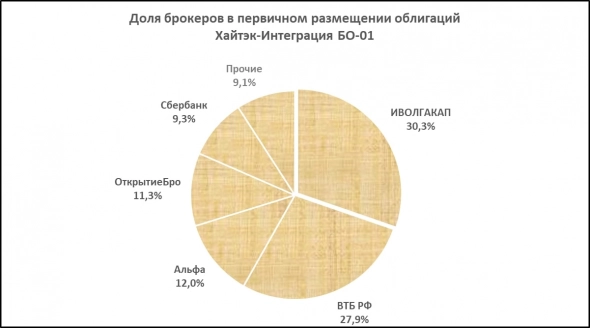

ВДО после начала СВО. Распределение "первички" по брокерам, закономерности размещений и судьба на вторичных торгах

- 08 июня 2022, 07:12

- |

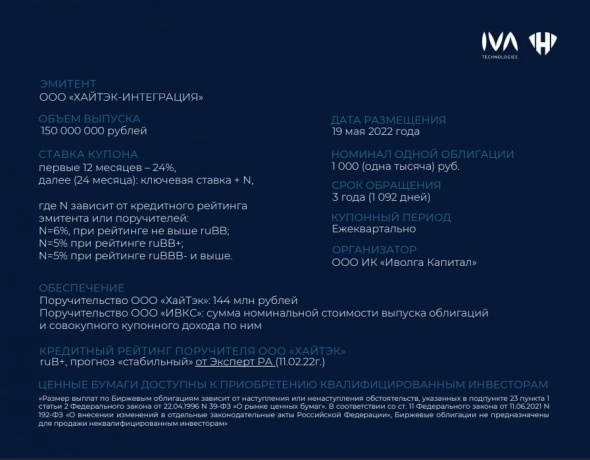

В понедельник завершилось второе из стартовавших с начала СВО размещений высокодоходных облигаций, Хайтэк-Интеграция (первым был Центр-резерв).

Распределение первичных покупок Хайтэка по брокерам показывает, что передела рынка не произошло. Если не считать «Иволгу», первые позиции, как и в прошлом году, распределены между «банковскими» брокерами – ВТБ, Альфой, Открытием и Сбером, с привычным, но не подавляющим превосходством ВТБ.

( Читать дальше )

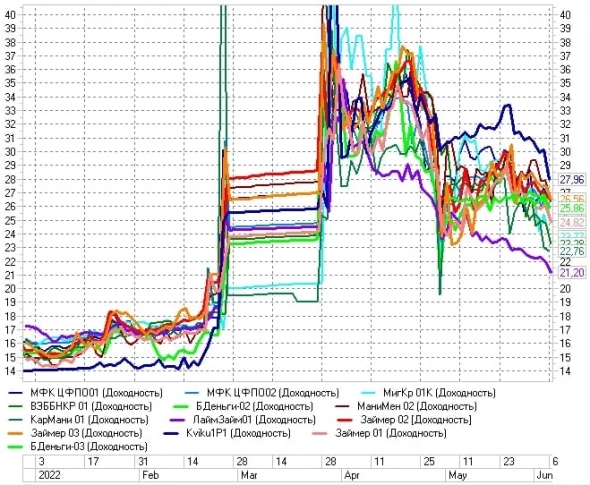

Деньги стали доходить и до ВДО. На примере микрофинансовых облигаций

- 07 июня 2022, 12:18

- |

Динамика доходностей облигаций МФО с начала года. До уровней именно начала года далеко. Но далеко уже и до уровней начала апреля. Деньги стали доходить и до ВДО-шек.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Депозиты, инфляция, денежный рынок. Все снижается

- 07 июня 2022, 07:31

- |

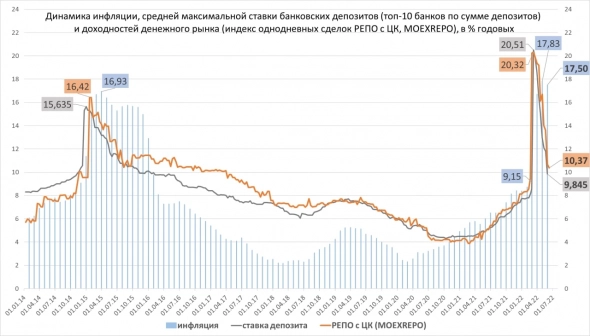

Динамика инфляции (источник Росстат), средней максимальной депозитной ставки (источник Банк России) и ставок денежного рынка

То, что средняя депозитная ставка ушла ниже 10% не новость. Как не новость и снижение годовой инфляции от пика апреля (17,84%) до 17,5%. Новая вводная – заметное снижение ставок денежного рынка. Наш типичный индикатор для этого – однодневные сделки РЕПО с ЦК. И вот что важно, при актуальной ключевой ставке 11%, однодневные РЕПО в среднем дают всего около 10,3%. Тенденция удешевления денег наблюдается всего две сессии, с прошлой пятницы. Но она очень заметна.

( Читать дальше )

Эксперт РА: опубликованы рэнкинги МФО по итогам 2021 года

- 07 июня 2022, 04:13

- |

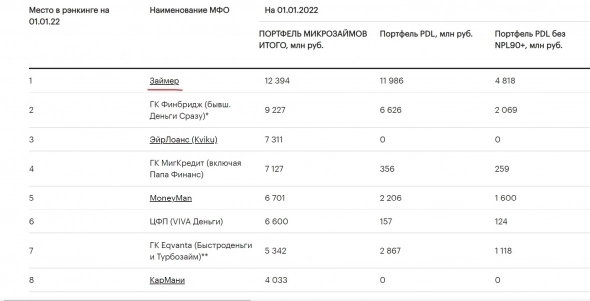

Согласно анализу экспертов, МФК «Займер» является лидером рынка:

- по общему размеру портфеля микрозаймов,

- по объему выданных за год займов,

- по объему чистой прибыли.

По размеру регулятивного (собственного капитала) МФК «Займер» занимает второе место, но в то же время лидирует по годовому росту этого показателя среди всех МФО.

С рэнкингом можно ознакомиться по ссылке https://raexpert.ru/rankings/mfi/2021/

/ Облигации МФК «Займер» входят в портфели PRObonds на 4,8% от активов/

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/www.probonds.ru

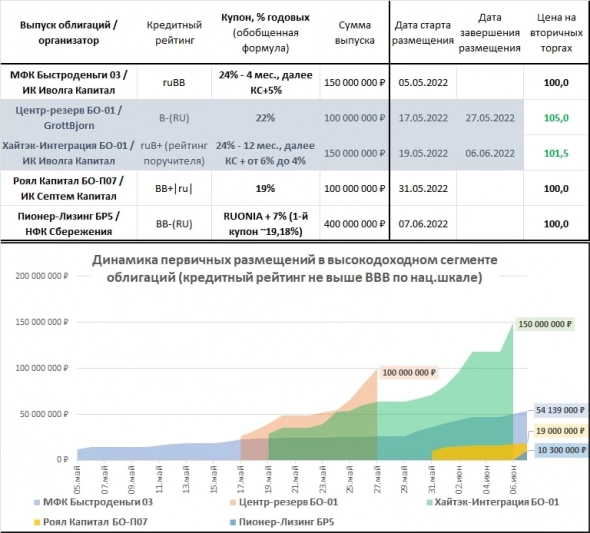

Календарь первичных размещений ВДО

- 07 июня 2022, 04:12

- |

Информация взята из открытых источников и может меняться.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Размещение выпуска облигаций ООО "Хайтэк-Интеграция" завершено

- 06 июня 2022, 10:45

- |

Размещение выпуска облигаций ООО «Хайтэк-Интеграция» завершено.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

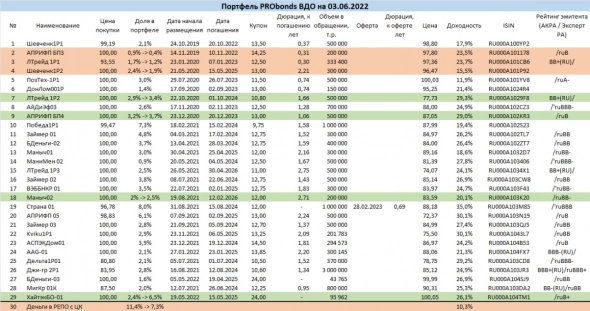

Портфель высокодоходных облигаций PRObonds ВДО. Результаты и ближайшие сделки

- 06 июня 2022, 07:46

- |

Результат. Портфель PRObonds ВДО продолжает восстановление после февральско-мартовского обвала. С начала года его убыток сократился до -10,2% (31 марта убыток достигал -22%). Текущая средняя доходность позиций портфеля, включая денежную, составляет 23,6% (оценка – Московская биржа, Cbonds). Если портфель избежит дефолтных потерь, а его восстановление будет линейным, 2022 год он закроет вблизи +2%, для этого от текущих значений ему потребуется подняться на 13,5%. Этот сценарий можно считать одновременно и оптимистичным, и целевым.

Поскольку, к сожалению, дефолтные риски не являются полностью предсказуемыми, работать нужно не только с их исключением, но и с их компенсацией. Для этого сейчас и далее будут проводиться ребалансировки портфеля и ряд спекулятивных операций, причем не только в сегменте высокодоходных облигаций.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал