Влад | Про деньги

❗️Обзор НМТП — дешево, дивидендно, НО без роста прибыли!

- 14 декабря 2025, 19:06

- |

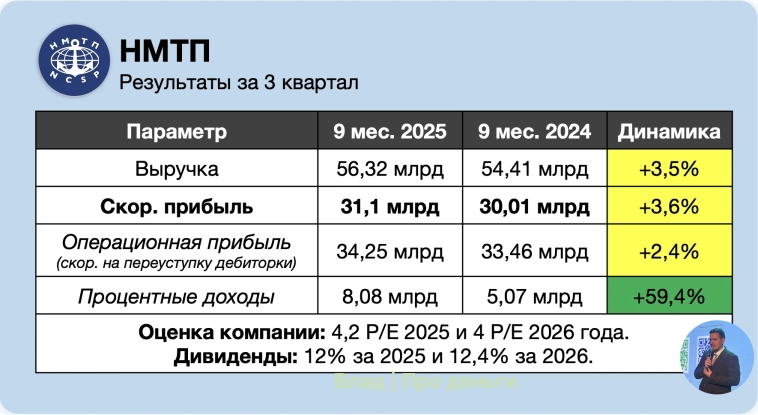

Разбираю для вас результаты НМТП за 9 мес. 2025 года.

✔️❌ Скор. чистая прибыль 9 мес. = 31,1 млрд руб. (+3,6%), причина, по которой скор. чистая прибыль за 9М практически не выросла г/г — рост налога на прибыль, который съел рост операционной прибыли и финансовых доходов.

1 кв. = 10,81 млрд

2 кв. = 10,83 млрд

3 кв. = 9,45 млрд

В НМТП та же история, что и в Транснефти — тарифы повышают в начале года, расходы догоняют к концу года, поэтому прибыль в 3 и 4 кварталах ниже, чем в 1 и 2.

В 2026 году я тоже не жду значительного роста прибыли, в этот раз прибыль сожрет снижающаяся ключевая ставка, которая сократит процентные доходы с кубышки на +- 3 млрд руб.

➡️ Мои прогнозы по чистой прибыли

2025 = 40,32 млрд руб.

2026 = 41,77 млрд руб.

💸 Дивиденды

При соответствующей прибыли дивиденды за 2025 год составят 1,047 руб., это 11,96% доходности. За 2026 год НМТП выплатит 1,084 руб. или 12,39% доходности.

📊 Оценка НМТП

НМТП оценивается в 4,2 прибыли 2025 и 4 прибыли 2026 года.

( Читать дальше )

- комментировать

- 439

- Комментарии ( 1 )

🔽 Обновил модель по Инарктике — ситуация стала хуже!

- 13 декабря 2025, 15:17

- |

Цены на лосося и форель находятся под давлением из-за снижения курса доллара. 80% красной рыбы на российском рынке – это экспорт из Чили (лосось) и Турции (форель). Поэтому, при снижении валюты, снижается и цена экспорта.

И, как следствие, цены на продукцию Инарктики (оставшиеся 20% рынка), тоже снижаются.

Снизил прогнозы по прибыли на 2025 и 2026 годы:

❌ Чистая прибыль 2025 = 2,68 млрд руб.

❌ Чистая прибыль 2026 = 6,52 млрд руб. (в модели средний доллар 90)

📊 Оценка компании

Инарктика оценивается в 16,4 P/E 2025 и 6,7 P/E 2026 года. В 2025 дорого, в 2026 — справедливо, без дисконта.

Следующий отчет у Инарктики мы увидим только в марте 2026. И в нем, самое интересное, за чем стоит последить — восстановление рыбы. Компания ранее говорила о том, что к концу года объем рыбы восстановится на уровень 2023 года (30 тыс. тонн+).

Пока же лучше постоять в стороне.

Инарктика в начале года казалась интересной идеей под восстановление биомассы: t.me/Vlad_pro_dengi/1559 , но это при курсе 100 руб. за $, при курсе 80, другой разговор.

( Читать дальше )

Акции Ленты обновили исторический максимум. Почему?

- 11 декабря 2025, 14:34

- |

В моменте акции были 1 970 (сейчас 1 950).

27 ноября Лента выпустила стратегию на 2028 год, обзор стратегии и оценку движений рынка написал для вас тут: t.me/Vlad_pro_dengi/2040

«Большинство моделей, которые я видел у аналитиков предполагали прогнозы выручки в 2028 не выше 1,7 трлн руб., и EBITDA ниже прогнозного уровня процентов на 30-40%. То, что рынок проливает акции Ленты на такой стратегии — неэффективность и глупость».

Вчера я пересчитал модель после покупки Реми и немного повысил целевую цену.

Лента – самый дешевый ритейлер при цене акций ниже 2 150 руб. (дешевле и X5, и Магнита по текущим), при этом потенциал при цене выше 2 050 руб. ниже 40%. Там уже не зона для покупок, пока, на мой взгляд.

Больше идей в обзоре моего портфеля 🤝

Поздравляю акционеров Ленты с такой динамикой акций!

Т-Технологии — лучшая компания финсектора с 20 ноября!

- 11 декабря 2025, 14:31

- |

📈 20 ноября Т-Технологии отчитались за 3 квартал и объявилибайбек.

Разобрал для вас отчет тут: t.me/Vlad_pro_dengi/2033

С того дня акции Т-Технологий показали самую высокую доходность в банковском секторе.

Вывод: байбек — это хорошо. Еще интереснее было бы узнать, что акции растут, а байбека не было 🙃

Поздравляю акционеров компании с хорошей динамикой 🤝

О том, почему Т-Технологии — позиция №1 в моем портфеле, рассказал тут: t.me/Vlad_pro_dengi/2052

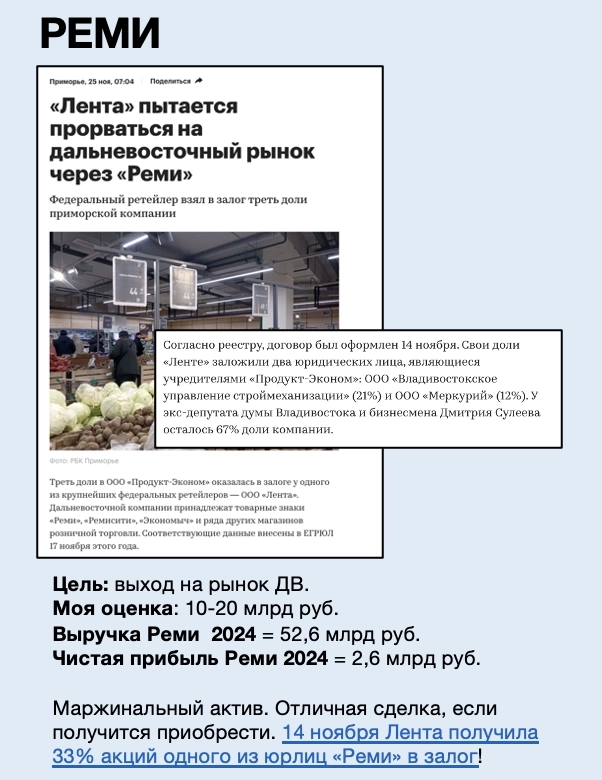

🔥 Лента купила Реми! Что это значит для инвесторов?

- 10 декабря 2025, 14:17

- |

Из всех компаний, которые назывались в СМИ как цели для поглощений Ленты, я больше всего хотел, чтобы Лента купила именно Реми.

✔️ Выручка Реми 2024 = 52,6 млрд руб. (+5% к выручке Ленты)

✔️ Чистая прибыль Реми 2024 = 2,6 млрд руб. (+7-8% к прибыли Ленты)

Выдержка про Реми из обзора моего портфеля на 1 декабря. В портфеле, помимо Реми, я рассказываю еще о 4 компаниях, которые СМИ называли как цели для поглощения Лентой — сколько они потенциально могут принести выручки и прибыли.

Цель покупки Реми — выйти на рынок Дальнего Востока (Реми входит в пару крупнейших игроков). Реми — это 115 магазинов в Приморье, Хабаровском крае и Сахалине. 15 гипермаркетов, 27 супермаркетов и 29 магазинов «у дома» под брендом «Реми», 44 дискаунтера «Экономыч».

❗️Лента сохранит бренды и команду Реми. Это важно — сделка пойдет по пути Монетки и Улыбки Радуги. Магазины не будут переделывать в Ленту, а будут развивать текущие бренды и форматы.

( Читать дальше )

Какие дивиденды заплатит Сбер в 2026 году?

- 09 декабря 2025, 13:47

- |

Ждем переоценки акций наверх к дивидендам!

Сбер отчитался за ноябрь, разбираем отчет и считаем дивиденды.

✔️ Прибыль за ноябрь 2025 = 148,7 млрд руб. (+26,8% г/г)

В ноябре и декабре в последние 2 года было сезонное снижение прибыли, НО в этом году ноябрь Сберу удалось пройти сильно.

Причины хороших результатов:

✔️ Рост чистых процентных доходов до рекордного уровня в 283,2 млрд руб. (+16% г/г)

✔️ Сальдо резервов и прочих доходов снизилось на 33% (с 72,9 до 54,8 млрд руб.)

💸 Дивиденды

За первые 9М по МСФО Сбер заработал 28,94 руб. дивидендов, за октябрь-ноябрь по РСБУ Сбер добавил еще 6,6 руб. Итого — за 11 мес. Сбер заработал 35,54 руб. дивидендов.

Идут в графике 38+ руб. дивидендов за 2025 год, а это доходность 12,5%.

📊 Оценка компании

Сбер оценивается в 4 P/E 2025 года и 3,5 P/E 2026 года, это дешево — особенно с учетом того, что в цене акций дивиденд.

В 1-м полугодии 2026 года инвесторы начнут закладывать его в котировки, за вычетом дивиденда акции торгуются по 267 руб., что очень дешево (3 P/E 2026). Поэтому к отсечке мы с высокой вероятностью подойдем выше текущих уровней (если, тьфу-тьфу, не будет черных лебедей).

( Читать дальше )

Роснефть заплатит всего 1% дивидендов за 2П 2025. Почему?

- 08 декабря 2025, 17:09

- |

Коротко про отчет Роснефти за 3 квартал, который вышел в усеченном виде.

❌ Чистая прибыль акционеров за 9М 2025 = 277 млрд (за 9М 2024 = 926 млрд)

1 кв. = 170 млрд

2 кв. = 75 млрд

3 кв. = 32 млрд

Прибыль в 3 кв. самая низкая по году, при этом, EBITDA в 3 кв. (587 млрд руб.) выше, чем во 2 кв. (456 млрд руб.). Это означает, что были высокие прочие расходы (в этой статье зашиты процентные расходы, курсовые разницы и обесценения).

Экспертно, думаю, что скор. чистая прибыль Роснефти на разовые факторы в 3 кв. была бы на уровне между 1 и 2 кварталами (120-140 млрд руб.).

❗️В 4-м кв. ситуация по EBITDA и скор. прибыли будет хуже, потому что и доллар, и Urals сейчас ниже, чем в 3 квартале. Я жду EBITDA = 349 млрд руб. и чистую прибыль 56 млрд руб. По 2025 году ЧП выйдет 333 млрд руб.

➡️ Ожидания по 2026 году

Снижаю прогноз по прибыли Роснефти 2026 года до 521 млрд руб. (закладываю в модель на 2025 год курс 90 и Urals 60).

💸 Дивиденды

В январе Роснефть заплатит дивиденды за 1П2025 = 11,56 руб. или 2,85%.

( Читать дальше )

🔥 Обзор Транснефти — один из самых высоких дивидендов на рынке!

- 07 декабря 2025, 19:55

- |

Друзья, обновил модель по Транснефти, и сделал для вас разбор компании по итогам 3 квартала.

❌✔️ Нормализованная прибыль 9 мес. 2025 = 206,4 млрд руб. (-8,2% г/г), ключевая причина снижения – рост налоговой нагрузки с 20% до +-37%.

1 кв. 2025 = 70,3 млрд (-20% г/г)

2 кв. 2025 = 70,3 млрд (-6,8% г/г)

✔️ 3 кв. 2025 = 65,8 млрд (+11,2% г/г).

От нормализованной прибыли считается дивиденд, поэтому для оценки компании я беру ее. К концу года прибыль снижается, потому что тарифы повышают в начале года, а затем в течение года догоняют расходы.

В кейсе Транснефти интересно еще посмотреть на операционную прибыль и процентные доходы.

✔️ Операционная прибыль 9 мес. 2025 = 270,9 млрд руб. (+5,4% г/г)

1 кв. 2025 = 99,1 млрд (-3,1% г/г)

2 кв. 2025 = 89,3 млрд (+10,9% г/г)

✔️ 3 кв. 2025 = 82,6 млрд (+11,5% г/г), корректирую на обесценения.

Темпы роста операционной прибыли ускоряются на фоне хорошей работы с затратами и постепенным ростом прокачки нефти.

✔️ Сальдо процентных доходов и расходов 9 мес. 2025 = +77,1 млрд руб. (за 9М 2024 = +48,6 млрд)

( Читать дальше )

Мой результат инвестиций за 2025 год. Сколько заработал на акциях?

- 06 декабря 2025, 19:59

- |

Доходность флагманской стратегии «Влад про деньги | Акции РФ» в БКС выросла до +17,5% YTD:

s.bcs.ru/OBXqD

Доволен, хороший результат с учетом нулевой динамики индекса полной доходности.

Рассчитываю, что к концу декабря мы можем быть еще выше (ЦБ снизит ставку, инвесторы будут позиционировать портфели под 2026 год; возможно, увидим развитие на мирном треке). Декабрь и январь исторически растущие месяцы.

Вчера товарищ спросил — за счет чего в этом году удалось показать положительный результат на падающем рынке, инвестируя только в акции и только в лонг.

Я в шутку ответил, что магия, при этом вопрос заставил задуматься.

И вот такие 3 ответа ко мне пришли:

1️⃣ Первый ответ — рынок достаточно эффективен на средносрочном горизонте. И акции на горизонте от полугода следуют за ситуацией в бизнесе (за редким исключением).

В этом году инвесторам кажется, что акции ВСЕГДА ходят за геополитикой. Да, если смотреть горизонтом 1 дня или 1 недели. НО — посмотрите динамику с начала года, и вы увидите, что сильнее те компании, где сильнее фундаментал.

( Читать дальше )

Стратегия на 2026 год: какие акции выбрать в портфель?

- 05 декабря 2025, 14:02

- |

Друзья, записали для вас эфир с Андреем Ваниным, посмотреть его можно в ВК:

vkvideo.ru/video-227935494_456239029

– Инвестиционный путь Андрея

– Рецессия в экономике и снижение спроса на рынке труда

– Победа ЦБ над инфляцией и ожидания по ключевой ставке (Андрей ждет 12 на конец 2026! заработаем 💪💪)

– Нефть и валюта

– Рост золота и снижение стали

– Взгляд на рынок (оба оптимисты)

— Торговать ли геополитику?

– Новатэк (тут поспорили!)

– Дивиденды Газпрома (тут не спорили 😁)

– Северсталь, НЛМК, ММК

– Норникель и Алроса

– Лукойл (без дивидендов!)

– Транснефть и НМТП (наоборот, с дивидендами)

– Сбер и Т-Технологии, которые «прут как бульдозер»!

– ВТБ (Андрей сказал, что это самая понятная авантюра).

– Ритейлеры (Лента есть не только у меня 😉)

– Кого купить из IT

– И в завершении, Андрей дал важный совет инвесторам, так что смотрите до конца!

( Читать дальше )

теги блога Влад | Про деньги

- Headhunter

- IMOEX

- IPO

- IPO 2024

- Ozon

- Positive Technologies

- Whoosh

- X5

- X5 Retail Group

- акции

- Акции РФ

- Алроса

- анализ

- анализ акции

- аналитика

- банк

- Банк Санкт-Петербург

- банки

- башнефть

- БСП

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- Диасофт

- дивиденды

- Европлан

- золото

- инарктика

- инвестиции

- Индекс МБ

- Интер РАО

- интеррао

- инфляция

- инфляция в России

- итоги месяца

- Ключевая ставка ЦБ РФ

- коррекция

- лента

- Лукойл

- Магнит

- ММК

- МосБиржа

- Московская Биржа

- мтс

- Нефть

- НЛМК

- Новатэк

- Норникель

- обзор акций

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- позитив

- полюс

- полюс золото

- портфель

- портфель инвестора

- прибыль

- прогноз по акциям

- Ренессанс Страхование

- рецензия на книгу

- Ритейл

- Роснефть

- Россия

- Ростелеком

- Русская аквакультура

- рынки

- рынок

- санкции

- сбер

- Сбербанк

- Северсталь

- Сегежа

- совкомбанк

- СПБ биржа

- ставка

- сталь

- стратегия

- сургут

- сургутнефтегаз

- татнефть

- Тинькофф

- тинькофф банк

- Транснефть

- Транснефть преф

- трейдинг

- фундаментал

- фундаментальный анализ

- фьючерс mix

- Хедхантер

- ЦБ

- ЦБ РФ

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс