Финам Брокер

Инвесторы стали меньше опасаться банковского кризиса в США

- 03 апреля 2023, 10:53

- |

По итогам прошедшей торговой недели индекс доллара показал снижение еще на 0,47% против снижения на 2,4% за четыре предыдущие недели. Курс американской валюты закрыл март месяц возле отметки 102,5 п. – это близко к ценовым минимумам начала февраля. За месяц индекс доллара потерял в цене 2,42%.

Тема ослабления позиций доллара за последние дни связана со снижением опасений инвесторов относительно дальнейших проблем в банковском секторе США – это ослабляет спрос на защитные активы, в том числе и доллар. Американская валюта на прошлой и этой неделе демонстрировала слабость на фоне растущей уверенности в том, что ФРС, возможно, придется ослабить борьбу с инфляцией и приостановить повышение ставок. Инвесторы стали меньше опасаться банковского кризиса в США после того, как при посредничестве правительства произошло поглощение рухнувшего Silicon Valley Bank банком First Citizens BancShares.

Внимание переключилось на обсуждение возможных шагов со стороны ФРС, которые будут предприняты на следующем заседании в мае. Так, по данным инструмента CME FedWatch, рынки оценивают с вероятностью 60%, что ФРС оставит процентные ставки неизменными, при этом инвесторы ожидают снижения ставок к концу года (что, по словам Пауэлла, не является базовым сценарием ФРС).

( Читать дальше )

- комментировать

- 141

- Комментарии ( 0 )

Развод и раздел: чем опасен уход иностранных банков для россиян

- 31 марта 2023, 19:03

- |

По оценке АКРА, в этом году из России могут уйти 25-30 банков. Основным драйвером процесса будет добровольный уход иностранных кредитных организаций. С чем связан уход банков с российского рынка в 2023 году и чем опасен для клиентов?

В прошлом году, по разным оценкам, с российского рынка могли уйти 20-25 банков. Прогнозируется, что в этом году рынок покинут 25-30 банков. Причинами ухода могут стать ухудшение операционной среды из-за сохраняющихся сложностей в экономике, отмена регуляторных послаблений, отток клиентов из небольших банков в разгар кризиса. Кроме того, попытаются покинуть РФ или существенно сократят операции остающиеся в стране «дочки» зарубежных банков (UniCredit, Citigroup и др.), что будет обусловлено давлением на их материнские структуры со стороны западных финансовых регуляторов и институциональных инвесторов.

Прогнозировать, какая часть ушедших банков придется на зарубежные кредитные организации, сложно, учитывая законодательные инициативы, затрудняющие этот процесс.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Татнефти» и Vertiv

- 31 марта 2023, 14:00

- |

ПАО «Татнефть»

Тикер |

TATNP |

Идея |

Long |

Горизонт |

1 месяц |

Цель |

422 руб. |

Потенциал идеи |

14,5% |

Объем входа |

6% |

Стоп-приказ |

354 руб. |

Сильные финансовые показатели обеспечили сильные операционные результаты за год. Чистая прибыль выросла на 43,4% до 284,57 млрд руб., выручка увеличилась на 18,4% до 1,43 трлн руб. Выручка от реализации нефти увеличилась на 8,7% до 950 млрд руб., а от реализации нефтепродуктов — на 38% до 823 млрд руб. EBITDA увеличилась на 58% до 447,1 млрд руб. Исходя из финансовых результатов по МСФО, компания может выплатить хорошие итоговые дивиденды за 2022 год. Потенциальный размер дивидендов — 21,6 руб. на акцию, доходность 6% с учетом кумулятивной дивидендной доходности уже выплаченных за 9 месяцев 2022 года дивидендов.

Бумага двигается к верхнему уровню сопротивления. При открытии длинной позиции на 6,5% от портфеля и выставлении стоп-приказа на уровне 354 руб. риск на портфель составит 0,25%. Соотношение прибыль/риск составляет 3,68.

( Читать дальше )

Замещающие облигации: найти то, не знаю что

- 30 марта 2023, 17:43

- |

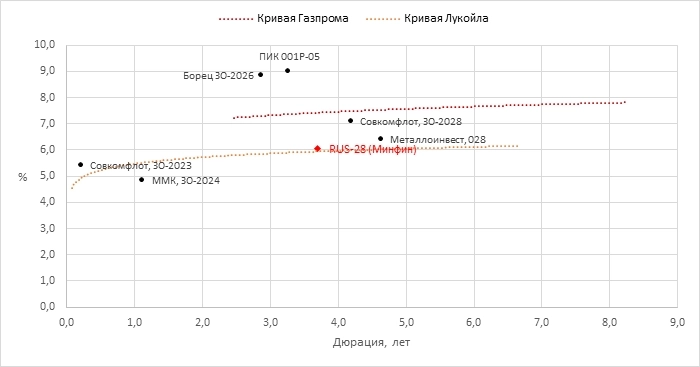

Карта рынка долларовых замещающих облигаций

Источник: Московская биржа, ФГ «Финам»

В первые месяцы 2023 года в «замещающем» сегменте российского долгового рынка был активен только «Газпром». В результате евросекция сейчас является вотчиной компании, которая располагает здесь 9 выпусками. Более того, доминирующие позиции «Газпрома» еще больше укрепляются в результате доразмещения ранее замещенных выпусков. К концу I квартала 2023 года из 39 российских эмитентов еврооблигаций выпуск замещающих их во внутрироссийском контуре долговых бумаг наладили всего семь. Что же делать инвестору, ориентированному на замещающие бумаги? Спойлер: немного подождать.

Придать импульс процессу замещения еврооблигаций должны последние инициативы властей. Минфин России совместно с Банком России прорабатывают проект указа президента, обязывающий эмитентов евробондов выпускать замещающие облигации. Предполагается, что российские компании, имеющие в обращении еврооблигации, будут обязаны предоставить держателям, чьи права на долговые бумаги учитываются депозитариями РФ, замещающие облигации до конца текущего года.

( Читать дальше )

Актуальные инвестидеи: покупка акций ГК «Мать и дитя» и Halliburton

- 30 марта 2023, 11:45

- |

MD Medical Group

Тикер |

MDMG |

Идея |

Long |

Горизонт |

1-2 месяца |

Цель |

590 руб. |

Потенциал идеи |

9% |

Объем входа |

7% |

Стоп-приказ |

500 руб. |

Компания опубликует финансовые результаты за 2022 год в понедельник, 3 апреля. Ожидаем сильные данные в отчете за счет притока клиентов в частные клиники и роста спроса на медицинские услуги на 15-20% в 2022 году.

Акции компании пробили уровень сопротивления и находятся в восходящем тренде. Идея на рост бумаги с целью 590 руб. При объеме позиции 7% и выставлении стоп-заявки на уровне 500 руб. риск на портфель составит 0,53%. Соотношение прибыль/риск составляет 1,2.

Halliburton Company

Тикер |

HAL |

Идея |

Long |

Горизонт |

4-6 недель |

Цель |

$35,2 |

Потенциал идеи |

12,2% |

Объем входа |

5% |

Стоп-приказ |

$29,2 |

Менеджмент Halliburton ожидает многолетнего растущего цикла в нефтесервисе.

( Читать дальше )

Те же метры, только в профиль: почему растут бумаги девелоперов

- 29 марта 2023, 19:46

- |

Девелоперы жилой недвижимости сегодня в лидерах роста на российском фондовом рынке. С чем это связано и стоит ли пробовать заработать на акциях девелоперов?

Мы полагаем, что основным драйвером для роста акций компаний из строительной отрасли стала публикация «Эталоном» сильных финансовых результатов за 2022 год. Годовая чистая прибыль компании выросла более чем в 4 раза и достигла рекордных 13 млрд рублей благодаря выгодной сделке по покупке «ЮИТ РОССИЯ». При этом маржа по EBITDA составила 20%. Однако годовая выручка снизилась на 7,5%, что подтверждает ухудшение ситуации на рынке недвижимости. Тем не менее, результаты превзошли наши ожидания, поэтому сегодня преобладают мажорные настроения в отношении бумаг и других девелоперов – «Самолета», ГК «ПИК» и ЛСР.

Что касается перспектив сектора, то текущий год может оказаться неблагоприятным для застройщиков.

( Читать дальше )

Актуальные инвестидеи: покупка акций «ФосАгро» и Boeing

- 29 марта 2023, 13:24

- |

ПАО «ФосАгро»

Тикер |

PHOR |

Идея |

Long |

Горизонт |

2-6 недель |

Цель |

8060 руб. |

Потенциал идеи |

8,83% |

Объем входа |

10% |

Стоп-приказ |

7080 руб. |

Факторами роста для компании являются высокий спрос на удобрения в мире и высокая зависимость от ее продукции. Акционеры «ФосАгро» одобрили выплату 465 руб. на акцию, в дальнейшем возможны дополнительные дивиденды. Также вышел хороший отчет за 2022 год по МСФО: выручка выросла на 35%, EBITDA — на 39%.

Наша предыдущая инвестидея по «ФосАгро» закрылась в плюсе. Котировки образовали новый сигнал на вход в сделку: свеча от 28.03 образовала паттерн «Пин-бар». Стоп-лосс можно поставить под нижней границей пин-бара, а тейк-профит — перед следующим уровнем сопротивления. При объеме позиции 10% и выставлении стоп-заявки на уровне 7080 руб. риск на портфель составит 0,44%. Соотношение прибыль/риск составляет 2,01.

( Читать дальше )

Alibaba: разделяет и здравствует

- 28 марта 2023, 19:28

- |

Alibaba планирует разделить свою империю на 6 подразделений, каждое из которых будет самостоятельно выходить на IPO. Список подразделений может выглядеть так: онлайн-ритейл, облачные сервисы, цифровой бизнес, доставка еды, логистика и медиа. Что это значит для инвесторов и рынка технологий? Разделение компании на отдельные направления и проведение серии IPO позволят кристаллизовать стоимость каждого сегмента бизнеса Alibaba. Сейчас инвесторы воспринимают Alibaba как зрелый ecomm-бизнес с большим количеством придатков, которые не генерируют прибыль. Более того, активное инвестирование в новые направления давило на прибыльность, что негативно отражалось на акциях компании. IPO некоторых подразделений может решить эти проблемы.

Аналитики «Финама» позитивно оценивают перспективы Alibaba — целевая цена акций составляет 121,5 гонконгских долларов. До выхода новости о возможном разделении компании акции Alibaba выглядели крайне слабо и растеряли почти весь рост.

( Читать дальше )

«Финам» — лауреат премии «Элита фондового рынка»

- 28 марта 2023, 13:49

- |

Мы стали лауреатами ежегодного национального конкурса «Элита фондового рынка — 2022»! «Финам» победил сразу в двух номинациях: «Инвестиционный советник года» и «Компания срочного рынка».

Профессиональное сообщество высоко оценило наше консультационное обслуживание, которое представлено преимущественно сервисом «Персональный брокер». Команда опытных инвестиционных консультантов помогает клиентам формировать эффективные портфели, доходность по которым значительно превышает динамику S&P 500 и Индекса Мосбиржи. Со своей стороны нам бы хотелось отметить, что 2022 год стал рекордным для фронт-линий, консультирующих клиентов, как в части количества обращений и встреч, так и с точки зрения их напряженности. Поэтому это большая победа клиентского блока «Финама»!

Также жюри отметило заслуги «Финама» как одного из лидеров российской биржевой индустрии. Награда в очередной раз подтвердила лидерство нашей команды на срочном рынке МосБиржи — компания традиционно возглавляет рейтинг ведущих операторов по количеству активных клиентов и объему операций.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Полюса» и Levi Strauss

- 28 марта 2023, 11:29

- |

ПАО «Полюс»

Тикер |

PLZL |

Идея |

Long |

Горизонт |

1-4 недели |

Цель |

10 350 руб. |

Потенциал идеи |

10% |

Объем входа |

5% |

Стоп-приказ |

9 050 руб. |

Основной фактор долгосрочной привлекательности «Полюса» заключается в том, что компания одна немногих имеет перспективу значительного увеличения объемов добычи золота. Освоение крупнейшего месторождения Сухой Лог позволит «Полюсу» нарастить добычу золота более чем на 70% после 2026 года.

Акции растут в рамках восходящего тренда. При объеме позиции 5% и выставлении стоп-заявки на уровне 9 050 руб. риск на портфель составит 0,18%. Соотношение прибыль/риск составляет 2,9.

Levi Strauss & Co.

Тикер |

LEVI |

Идея |

Long |

Горизонт |

3-4 недели |

Цель |

$19 |

Потенциал идеи |

14% |

Объем входа |

3,5% |

Стоп-приказ |

$15,5 |

Компания опубликует квартальный отчет в четверг, 6 апреля. Аналитики ожидают роста выручки до $1,54 млрд и прибыли на акцию $0,3294. Если отчетность превзойдет ожидания аналитиков, а менеджмент компании даст благоприятный прогноз на следующий квартал, рынок может заложить текущий позитив в стоимость.

( Читать дальше )

теги блога Финам Брокер

- 2024

- 2025

- finam

- Forex

- IPO

- metatrader

- space x

- акции

- акции Китая

- акции США

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- Газпром

- дивиденды

- долговой рынок

- заседание ЦБ

- инвестирование

- инвестиции

- инвестор

- инфляция

- итоги года

- Итоги недели

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- Новатэк

- Норинкель

- обзор

- обзор рынка

- облигации

- Обучение

- Полюс Золото

- прогноз по акциям

- прогнозы

- российские акции

- рубль

- сделки

- ставка

- ставка ЦБ

- т-технологии

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- ЦБ

- эксперт

Новости тг-канал

Новости тг-канал