Блог им. point_31

Оценка Мосгорломбарда перед IPO

- 11 декабря 2023, 14:34

- |

Изученный нами ранее один из лидеров рынка ломбардной деятельности в Московском регионе — Мосгорломбард, который готовится провести IPO, объявил ценовой диапазон первичного публичного предложения акций. Он установлен на уровне 3,1 – 3,5 рубля за акцию, что соответствует рыночной капитализации компании в диапазоне от 4,5-5 млрд рублей, при условии конвертации префов.

Данное размещение может быть интересным по нескольким причинам. Во-первых, ломбардный бизнес является контрцикличным – он прекрасно себя чувствует как в периоды роста экономики, так и в периоды спада. Более того, поток клиентов в период экономических потрясений в ломбардах исторически всегда больше. Во-вторых, Центробанк ужесточает регулирование ломбардной отрасли и небольшие компании не смогут соответствовать новым стандартам, что открывает отличные возможности для поглощения конкурентов.

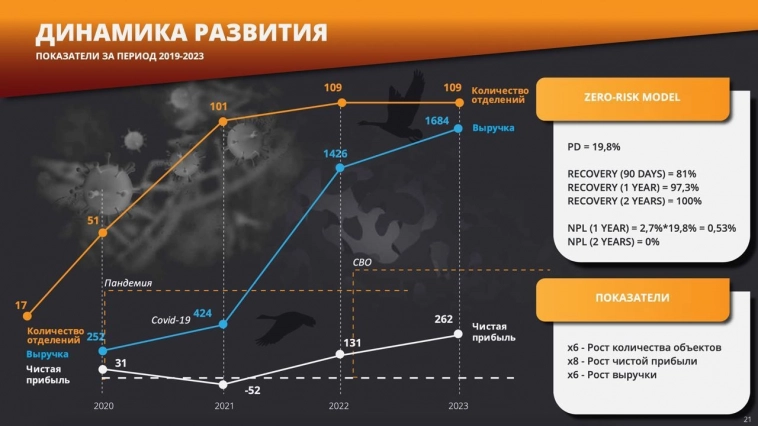

У Мосгорломбарда амбициозная стратегия развития, которая предполагает рост выручки и чистой прибыли в 10 и 25 раз соответственно к 2027 году. За счет чего ожидается ускорение роста бизнеса? Кроме наращивания кредитного портфеля компания будет кратно расширять розничную сеть, масштабировать ресейл направления, которое была активно запущено в этом году. Потенциал этого направления очень высокий — емкость рынка ресейла может вырасти в 3 раза к 2027 году и достигнуть 3 трлн рублей.

Конкурентным преимуществом Мосгорломбарда является высокое покрытие в рамках одного региона, что снижает операционные расходы, а использование мобильного приложения и других автоматизированных клиентских решений позволяет продлевать и увеличивать займы дистанционно, что делает процесс обслуживания более удобным и доступным.

Важным моментом является корректность оценки стоимости компании перед IPO. Будет не совсем правильно брать за основу отчет МСФО, так как его стандарты более жестко относятся к резервам, а их фактическое влияние на портфель завышено — МСФО не учитывает по резервам то, что залог уже у компании и она в 100% случаев получает по нему доходность. В этой связи стоит ориентироваться на РСБУ, где резрвы отображаются корректнее. Если взять прибыль по РСБУ за последние 12 месяцев, то при оценке в 4,5-5 млрд рублей, мультипликатор P/E отразится как 12.5-14.3, что вполне приемлемо с учетом высоких темпов роста. Внимательно слежу за размещением!

Не является инвестиционной рекомендацией

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- криптовалюта

- Лента

- ЛСР

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Россети Ленэнерго

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- Селигдар

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

Ихмо, Р/Е около 13 это многовато как=то, впрочем, каждый пусть сам думает

Есть подозрение, что с течением времени вышеперечисленных вещей будет становиться все меньше у тех, кто ходит в ломбард…