Блог им. point_31

Оценка компании АСТРА перед IPO

- 05 октября 2023, 16:16

- |

Изученная нами ранее высокотехнологичная компания «Астра», которая готовится провести IPO, сегодня объявила ценовой диапазон первичного публичного предложения акций. Он установлен на уровне от 300 рублей до 333 рублей, что соответствует рыночной капитализации компании в диапазоне от 63,0 млрд рублей до 69,9 млрд рублей.

В этой статье я хочу посчитать основные мультипликаторы, которые помогут нам оценить компанию и сравнить ее с конкурентами. Для удобства за основу возьму среднее значение диапазона в 66 млрд рублей и несколько основных мультипликаторов, таких как P/E, EV/EBITDA и P/S. Именно по P/S принято оценивать высокотехнологичный бизнес, который не так сильно использует свой капитал, как те же майнинговые компании.

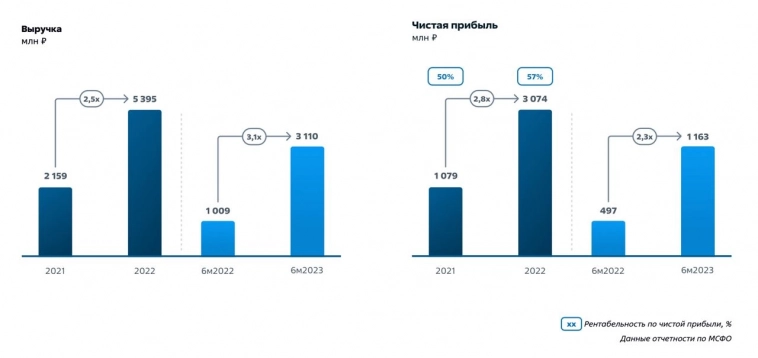

По итогам 2022 года мультипликатор, отражающий отношение рыночной капитализации к продажам P/S составил 12,2 исходя из вышеуказанной оценки. При этом за первое полугодие 2023 года выручка утроилась до 3,1 млрд. По прогнозам компании темпы роста сохранятся, и мы можем рассчитывать примерно на 10 млрд рублей выручки по году, а это один из лучших показателей в секторе — 6,6 по P/S.

По остальным мультипликаторам оценка выглядит также приемлемой. Исходя из прогнозных значений P/E окажется ниже 19, а EV/EBITDA, учитывающий обязательства компании и доступные денежные средства должен подобраться до 15 в 2023 году. Это гораздо лучше, чем у конкурентов. Тут нелишним будет напомнить, что у «Астры» нет долга.

В этой статье я не буду сравнивать показатели «Астры» с другими компаниями сектора. Вы это сможете сделать и без меня, основные вводные я дал. Однако оценка в 63–69,9 млрд рублей кажется мне вполне адекватной для размещения. Уверенный рост бизнеса и позитивная секторальная конъюнктура позволят компании улучшить все мультипликаторы, а в итоге и капитализацию на бирже. Я очень жду появления еще одной отечественной IT-компании в торговых терминалах наших брокеров.

Не является инвестиционной рекомендацией

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- криптовалюта

- Лента

- ЛСР

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Россети Ленэнерго

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- Селигдар

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

Я скажу просто, если бы я был владельцем компании, то, я бы сказал главбуху еще выше «приписать» полугодовую прибыль перед IPO и заплатить соответственно налоги с них. Все равно потом продав на IPO акции по «потолку» (с помощью блогеров указывающих на последнее полугодие) я получил бы хороший куш.

ЧЕМ ГРОМЧЕ РЕКЛАМА — ТЕМ ГЛУБЖЕ ЗАЛАЗЯТ В ВАШ КАРМАН!!!