Блог им. andreihohrin

Скептически о нефти, рубле и акциях. Спокойно – об облигациях

- 20 апреля 2020, 07:39

- |

Чтобы оценить успех сделки ОПЕК+ по снижению нефти, достаточно взглянуть на нефтяные графики. Лучше на сорт WTI. В отличие от Brent, которая сейчас котируется в диапазоне 25-30 долл./барр., WTI продолжает падать, опустившись уже до 15 долл./барр. Спред между сортами достиг рекордных 45% (если считать американскую нефть в ценах североевропейской). Это невзирая на масштабное закрытие работающих буровых установок в США. Как раз вынужденное сокращение добычи в США должно остановить падение нефтяных котировок. Но маховик падения из-за избытка нефти здесь и сейчас пока не остановлен. И вот здесь впору задуматься уже о котировках самой Brent. Чтобы американской нефти приблизиться к ним, придется вырасти на 80%. Сомнительно. Спред цен, который мы имеем сегодня, тоже слишком велик. Путь наименьшего сопротивления – снижение Brent.

WTY, источник profinance.ru

Окажет ли оно давление на рубль? Видимо, да. Пары USD|RUB и EUR|RUB вернулись значениям полуторамесячной давности. Однако остались выше ценовых разрывов первой декады марта. Нынешние 74 рубля за доллар и 80 – за евро можно оценивать как нижние значения в складывающихся диапазонах колебания валютных пар. Либо, оптимистично, как относительно равновесные. В пятницу 24 апреля Банк России, вероятно, снизит ключевую ставку, это дополнительный минус для устойчивости рубля.

USD/RUB, источник profinance.ru

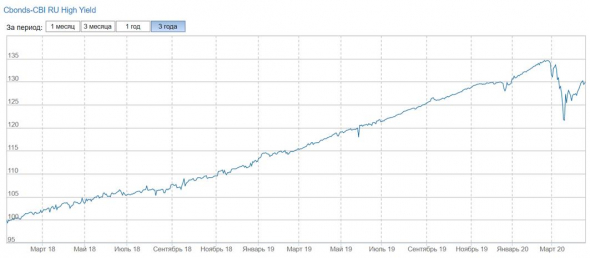

Но потенциальное снижение ставки – плюс для облигаций. Доходности госбумаг и облигаций крупнейшего бизнеса вряд ли испытают отток иностранных участников. Поскольку у последних, если у них все еще есть деньги, альтернатив не прибавится. Даунгрейд рейтинга Аргентине до преддефолтного уровня – в назидание. Мы все еще остаемся страной-исключением, предлагающей безрисковую ставку выше инфляционной. На сей раз на снижение ключевой ставки должен положительно отреагировать и высокодоходный облигационный сегмент: средние 17% годовых к погашению – слишком большой отрыв ставок денежного рынка.

Индекс полной доходности рублевых гособлигаций, источник moex.com

Индекс полной доходности рублевых высокодоходных облигаций, источник ru.cbonds.info

Акции, что в России, что за ее пределами (и особенно за пределами) все еще не вызывают интереса. Скоро компании начнут отчитываться за первый квартал, и эта волна отчетов станет первым разочарованием для инвесторов. Второй квартал, просто, по наблюдениям из окна, должен быть еще хуже. Покупки, если до них дойдет, лучше приурочить ко второй половине лета.

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Впрочем, сам я не нефтяник, озвучиваю лишь то, что вычитал.

Ну а выросший спред он имеет не спекулятивную, а фундаментальную основу. Благодаря скидкам саудитов на нефть для Европы и Азии, сорт brent торгуется еще выше своей реальной стоимости. С WTI наоборот, так как саудиты дают наценку на стоимость этого сорта при продаже своей жижи в США.

Наоборот, в рубль как раз и надо уходить. Как только нефть вверх пойдет, так рубль будет укрепляться очень и очень быстро. Возможно опять до 60-65 дойдет.

Как пример, представь что в городе N много фермеров — продающих яблоки и продают они их на бирже. Допустим текущая цена на яблоки — 10$ на килограмм. Но тут появляется безумный фермер и заявляет: «Дам скидку 10$ от биржевой цены!». Естественно, всем другим фермерам придется давать такую же скидку и чтобы стоимость яблок стала опять 10$ за кг, нужно чтобы на бирже они уже торговались у уровня 20$.

Кстати этого факта, для понимания которого достаточно начальной школы, не понимают многие трейдеры. Я даже пост тут писал про это — никто не понял :) .

Из этой логики, чтобы поднять цену на бирже, производителям следует давать скидки на физическую нефть.

Исходя из того, что бумажной нефти немеряно, можно устроить бизнес на скидках на физическую нефть, покупая при этом фъючей больше в 2 раза(ну или кто на сколько жаден). Картельно сговориться и погнали давать скидки. Самый выгодный вариант- дать скидку сразу бачей на 100- цена на бирже будет 120! Рай для спекулянтов.

Кроме шуток так система работает?

Вы как-то странно их уравниваете.

Знаете как в анекдоте.

(Такие же цепочки «допущений».

И на каждом новом шагу делаем новое сравнение. И новое допущение/округление.

Получаем следующий “легитимный” результат для последующих сравнений/построений.)

«В коробочке видимо лежит что-то круглое. А если круглое, то непременно оранжевое. А если оранжевое, то это ни что иное, как конечно же АПЕЛЬСИН!»©

Ваши (ну конечно не только ваши, это распространённый стереотип) сопоставления “того же рода”!

При чём здесь нефть и акции внутри страны? Коих немало и не нефтяных секторов?

Предположение, что Россия — бензоколонка???

Это и есть «округление».

И не удивляйтесь когда это округление ВДРУГ перестаёт работать.

Ведь оно было всего лишь округлением. И не более того.

(Может быть даже «желанием».

Выдаванием желаемого за действительное.

Ну так «хотелось бы»...

Так бы было «выгодно»...)

И не обижайтесь, тем более! ))

Ибо это может быть БОЛЬНО!

ОЧЕНЬ больно!!!