Блог им. Klinskih-tag

Фосагро: стабильность фин.результатов и дивидендов - главная задача

- 23 февраля 2020, 17:07

- |

Фосагро отчиталась по МСФО за 4 квартал и 12 месяцев 2019 года:

дивидендов - главная задача" title="Фосагро: стабильность фин.результатов и дивидендов - главная задача" />

дивидендов - главная задача" title="Фосагро: стабильность фин.результатов и дивидендов - главная задача" />

Несмотря на весьма уверенные производственные показатели, которые исправно демонстрирует компания, негативная ценовая конъюнктура на рынке фосфорных удобрений продолжает серьёзно давить на финансовые результаты. По итогам всего 2019 года выручка хоть и выросла на 6,3% до 248,1 млрд рублей, четвёртый квартал отметился негативной динамикой этого показателя более чем на 10% (г/г), что намекает на усиление негативных тенденций ближе к концу прошлого года.

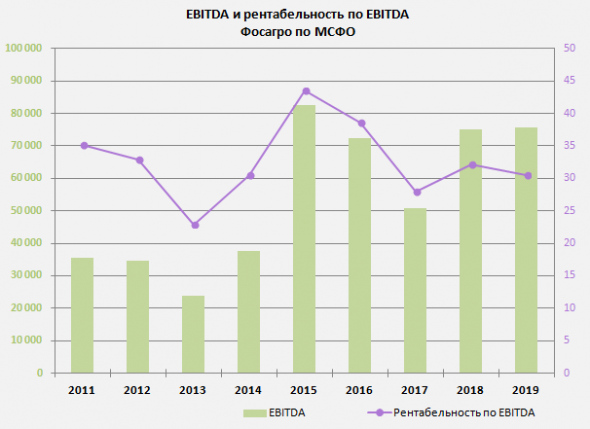

Показатель EBITDA в IV кв. 2019 года и вовсе рухнул почти на 40% (г/г) до 11,2 млрд рублей, а по итогам года едва сумел избежать падения, скромно прибавив меньше чем на процент до 75,6 млрд. Радует, что рентабельность осталась на довольно высоком уровне – выше 30%:

А вот свободный денежный поток (FCF), на который ориентируется Фосагро при расчёте дивидендов, в четвёртом квартале оказался отрицательным (минус 4,3 млрд рублей), что помимо всего прочего компания объясняет ещё и традиционной сезонной динамикой данного показателя. Правда, по итогам всего 2019 года FCF уверенно вырос с 20,5 до 28,3 млрд рублей, благодаря заслугам предыдущих трёх кварталов, но квартальный показатель всё же более важен для анализа, если вспомнить, что дивиденды Фосагро выплачивает традиционно поквартально.

И в этой связи самое время заглянуть на ситуацию с долгом, т.к. дивидендная щедрость компании зависит в том числе и от этого фактора: на конец 2019 года соотношение NetDebt/EBITDA оценивался на уровне 1,7х (годом ранее – 1,8х), что по-прежнему ориентирует нас на норму выплат «не более 50% от FCF». Но т.к. FCF в четвёртом квартале оказался отрицательным, вспоминаем про нижний порог выплат в размере 50% от скорректированной ЧП.

Кстати, а что у нас со скорректированной ЧП? С октября по декабрь 2019 года она рухнула более чем в 4 раза в годовом выражении – с 10,9 до 2,5 млрд рублей, а потому надо не расстраиваться, а даже радоваться, что Фосагро решила побаловать нас дивидендами за IV кв. 2019 года в размере 18 рублей на одну акцию. Говорю я это совершенно без иронии, т.к. это означает, что совокупные затраты на дивиденды оцениваются в размере 2,33 млрд рублей (88% от FCF), т.е. на выплаты будет направлена почти вся скорректированная ЧП! Помимо всего прочего, я вижу здесь некий перфекционизм и любовь к цифрам у компании, т.к. совокупный размер дивидендов за 2018 и 2019 год совпали копейка в копейку – 192,0 рублей, причём годовая ДД по итогам последних двух лет тоже демонстрирует стабильность, составив немногим менее 8%.

Что касается прогнозов, менеджмент с осторожным оптимизмом оценивает динамику цен на фосфаты, а генеральный директор компании Андрей Гурьев надеется на рост в преддверии посевной:

«Говоря о планах на 2020 год, я хотел бы отметить, что с начала года мы уже видим значительное восстановление цен на фосфорные удобрения от минимальных уровней на фоне приближения весеннего сезона, объявленного ограничения объемов производства рядом крупных игроков и высокой доступности удобрений. Дополнительно существует риск ограничения поставок удобрений из Китая.

Восстановление цен, вместе с ожиданиями роста спроса на тех рынках, где компания имеет сильные позиции (внутренний рынок России, Восточная Европа и Латинская Америка), позволяют нам рассчитывать на рост объемов реализации конечной продукции и сохранение высокой доходности бизнеса».

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- акции

- АЛРОСА

- анализ отчетности

- анализ финансовой отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- ИнтерРАО

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- МТС банк

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Основные рынки сбыта эмитента вам известны? конкуренты известны?

Почему этого нет в статье?