Блог им. AGorchakov

О «справедливом» вознаграждении управляющего

- 28 января 2020, 14:27

- |

Бытует мнение, что управляющий должен компенсировать убытки инвестора. Это совершенно не согласуется с аксиомой рынка:

Доходность выше безрисковой ставки получить без просадок невозможно.

Есть и другая эмпирическая формула

(доходность в% годовых-безрисковая ставка)/максимальная просадка> 1 (1)

только у самых лучших публичных управляющих в США.

Для справки: у Баффета это соотношение 0,45.

И это значит, что если инвестор ждет от управляющего доходности выше безрисковой ставки, то он должен нести риск в виде просадок, а не перекладывать его на управляющего.

Но! Как правильно заметил Eugene Logunov, если управляющий не несет ответственности за любые просадки инвестора, то ему выгодно пускаться «во все тяжкие» в режиме «пан или пропал».

Как «скрестить ежа с ужом»? Понятно, что с точки зрения «справедливости» премия управляющего должна зависеть только от результата на счете инвестора. А как же % от СЧА, который часто берут управляющие? Ну в некоторых ситуациях он оправдан, так как у управляющего могут быть нерыночные расходы, например, на бухгалтерию, бэк-офис и аудит. Он также оправдан в индексных фондах, где собственно решение купить или продать рынок в среднем лежит на инвесторе. Пожалуй все.

Поэтому для дальнейших расчетов мы % от СЧА положим равным нулю.

А какую премию можно считать справедливой? Лично я считаю, что это должен быть % от прибыли и 100% компенсация просадки больше оговоренной.

Что из этого сразу следует? То, что у управляющего должен быть начальный капитал для второго.

Итак, первый «флажок» для инвестора:

- С управляющим можно оговорить % просадки, с которого начинается 100% компенсация. Для лицензированных компаний на ИДУ – это почти требование ЦБ: положение ЦБ об ИДУ требует компенсировать убытки в % больше оговоренных договором. Но, правда, убыток по ЦБ считается от внесенных средств и не всегда совпадает с просадкой. Например, оговорив 20% убытка и получив +50% на счет, управляющий потом прекрасно может допустить просадку 46.7%, ни за что не отвечая.

- У управляющего должно быть достаточно собственных средств для выполнения обязательств из п. 1

Если пп. 1 и 2 не выполнены, то я бы на месте инвестора 100 раз подумал.

В дальнейшем мы будем также придерживаться формулы (1). Почему? Потому, что если это не хфт и не скальпинг, то вероятность того, что левая часть неравенства больше 3 очень и очень мала. И опять же на месте инвестора я бы очень сильно насторожился, когда ноунэйм говорит о таком.

Ну а если Вы имеете дело с хфт или скальпингом, то с вероятностью 0,9 – это стартап. Просто потому, что емкость и того и другого крайне ограничена и в случае успеха очень быстро заполняется.

Исходя из формулы (1), примем за условие

вероятность получить доходность в % годовых выше 1,5 оговоренной просадки в ближайший год равна нулю.

Вторым условием поставим, что управляющий не мошенник и выполнит свои обязательства по компенсации. Исходя из этого, можно опять же взять за условие

при превосходстве оговоренной просадки на 5% управляющий сделает стоп-торги.

которое вполне согласуется с предположением о порядочности управляющего и его вменяемости. Непорядочность и невменяемость мы априори не рассматриваем и потому возражения на этот счет – это в другие топики.

Ну и наконец последнее:

ставку за успех положим 20%.

Какие риск-профили инвестора и управляющего мы получим при разных значениях оговоренной просадки и соотношении инвесторского капитала и капитала управляющего

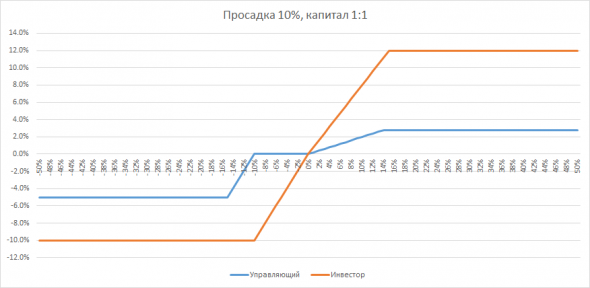

Как видите, просадка 10% и капитал 1:1 совершенного не интересны для управляющего. И это еще один «флажок» для инвестора.

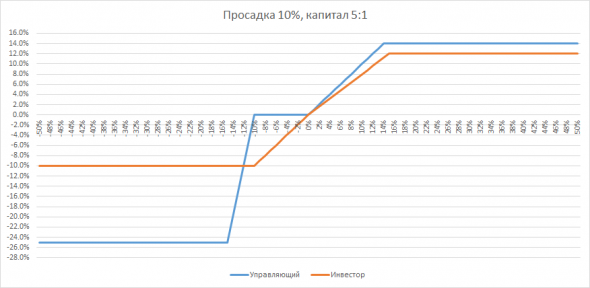

Чуть лучше получается при капитале 5:1

Здесь управляющему есть над чем подумать, особенно над вероятностью стоп-торгов. Но по прежнему смещение в пользу инвестора.

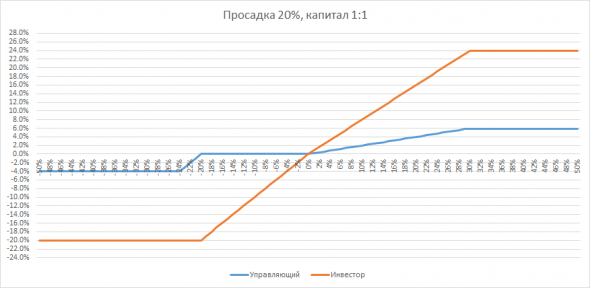

А вот при просадке 20% мы уже получаем вполне справедливые «риск-профили», хотя опять же при капитале 1:1 не слишком интересные для управляющего

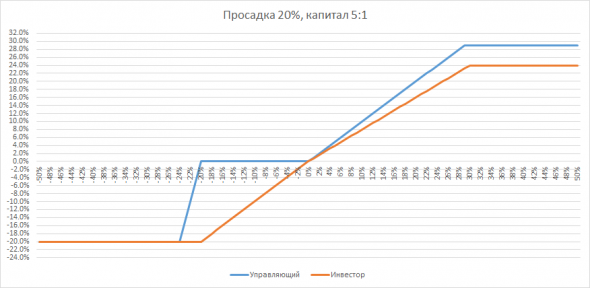

Зато весьма привлекательные при капитале 5:1

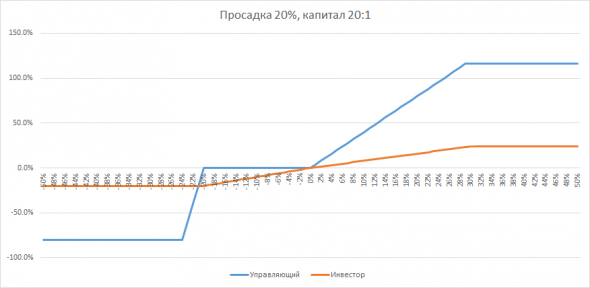

Правда при капитале 20:1 у управляющего получается весьма лудоманский риск-профиль и это еще один «флажок» для инвестора.

Все расчеты конечно сделаны, если капитал управляющего лежит без движения как страховка. Если он управляется, как и инвесторский, то ситуация для управляющего ухудшается, а если лежит под безрисковую ставку, то улучшается.

теги блога А. Г.

- "пила"

- "русский Баффет"

- CNYRUB

- comon.ru

- IMOEX

- S&P500

- Si

- автоследование

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алготрейдинг

- банки

- Баффет

- бесплатные вебинары

- бинарные опционы

- биткоин

- брокеры

- валюты

- Веселье

- волатильность

- встреча smart-lab

- Газпром

- Горчаков

- Горчаков Александр

- денежная масса России

- денежная политика

- денежно-кредитная политика

- дивиденды

- доверительное управление

- доллар

- Доллар рубль

- ДУ

- ИК ФОРУМ

- инвестиции

- Индекс ММВБ

- индекс РТС

- Индекс МБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- инфляция

- инфляция в России

- инфляция в США

- итоги года

- итоги месяца

- Ключевая ставка ЦБ РФ

- контртренд

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- короновирус

- кризис

- криптовалюта

- ЛЧИ

- ЛЧИ 2019

- ЛЧИ 2021

- макроэкономика

- макроэкономика России

- мемуары

- Мосбиржа

- мошенники

- нерезиденты

- нефть

- Новый год

- облигации

- опрос

- опционы

- оффтоп

- РБК-ТВ

- риски

- российские акции

- Россия

- рубль

- Русский Баффет

- рэнкинг мосбиржи

- рэнкинг управляющих ММВБ

- санкции

- Сбербанк

- системная торговля

- системный трейдинг

- смартлаб

- ставка ЦБ

- ставка ЦБ РФ

- США

- теория вероятностей

- торговые роботы

- трейдинг

- тренд

- Украина

- Уоррен Баффет

- Финам

- Форекс

- ФРС

- фьючерс на индекс РТС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

Управление, предлагаемое не профикам, должно быть:

-публичным

-равно выгодным для всех клиентов одного типа ДУ

-управляющий должен быть в одной лодке с инвесторами, то есть часть капитала управляющего должна быть инвестирована в это же управление

-контролироваться независимым агентом (депозитарием).

То есть должен быть по сути простейший фонд специального вида. В нашей регуляции сейчас такое невозможно. Что-то похожее делают кухни в виде ПАММа, но кухни и есть кухни.

даже это не решает вопроса «справедливости»

-управляющий должен быть в одной лодке с инвесторами, то есть часть капитала управляющего должна быть инвестирована в это же управление.

Потому что при большом соотношении инвесторский к своему и относительно небольшому своему — это все равно делает выгодной управляющему стремление к высокой доходности без оглядки на риск.

А речь идет о том, чтобы эта оглядка не зависела от желания управляющего, а управлялась внешними факторами в виде прямых обязательств.

Классно посмеялись))

— индивидуальное доверительное управление;

— коллективное доверительное управление;

— инвестиционное консультирование и автоследование, как его частный случай.

Про «серое» ДУ я писал другой топик

https://smart-lab.ru/blog/445603.php

Все верно. Нахрена тогда управляющему инвестор. Проще взять в долг. Ответственность одинакова, а прибылью делиться не надо.

— понимая ситуацию не хочет брать на себя риски, возлагая их на инвестора;

— не понимая ситуацию хочет взять кредит или в долг, но не дают, потому что понимают риски.

— есть желание получить доходность выше безрисковой ставки на часть сбережений;

— нет времени этим заниматься самому.

-не устраивают пассивные стратегии «купи и держи», покупка etf и т д

Если доходность не имеет ориентира, откуда считать успех (скажем какой-то индекс или еще какой критерий), то для управляющего есть не менее привлекательный вариант с минимальным риском.

Покупаем на инвесторские деньги облигаций и получаем 20% от купона (типа «успех»). Деньги невеликие, но при серьезных капиталах под управлением немаленькие. Если при этом еще присутствует % от СЧА, то вообще прекрасно.

И еще не факт, что инвесторов придется часто искать.

1. Формула (1)

2. Управляющего не надо ограничивать в выборе активов, а универсальным показателем относительно любых активов является только безрисковая ставка.

Риски несет инвестор, который выбирает себе управа. Если инвестор деревянный, то простые решения сложных проблем ему не помогут.

Простые решения сложных проблем — это вообще не признак большой проницательности.

Антон Панкратов, то есть инвестор по рискам управляющего готов своими деньгами рисковать, а вот наоборот-никогда и не за что?

даже если управляющий знает что он профи с результатом существенно лучше среднего, а не лудоман, и что вероятность заработать у него в сотню раз больше чем слить (и скорее всего он сможет компенсировать редкие потери именно из заработанного на ДУ)

А с другими управляющими и смысла нет связываться. Желающих то испытать судьбу рискуя чужими деньгами много. на СМ вот пишут регулярно. Хотя по мне это всё равно что бы писали- увеличу намного прибыль бизнеса которым вы владеете, назначьте меня CEO, если предприятия чуть ли не до банкроства доведу- я не виноват, риски ваши. Не идут ведь на это владельцы бизнеса. очень внимательно и аккуратно директоров нанимают. Ставят людей которым доверяют и которые опытом успешного развития бизнеса обладают, иногда даже хантят собсвенников своего (менее крупного) бизнеса

Проведу аналогию. Кто спрашивает денежный залог с машиниста поезда перед поездкой? Можно конечно поискать управляющего и побогаче, но но думаю что при всей скудности выбора других альтернатив нет.

Думаю, что лучшая гарантия как вы сами заметили — это доверие.

Единственный мотив, который позволяет пассажиру пользоваться ж/д — это уверенность в том, что машинист довезет вас живым. Поверьте, что компенсация банкрота еще никому не приносили материального удовлетворения.

Стратегия низкой волатильности называют так — клюет по зернышку, а гадит как слон и «клевые управляющие» очень хорошо маскируют риски за стабильной доходностью, которые без специальных знаний не разберет никто.

Бесплатный сыр только в мышеловке, как и доходные стратегии с близкой к нулевой волатильностью.

Антон Панкратов, если у инвестора нет возможности забрать деньги раньше времени и у управляющего есть время отбиться — то это вполне допустимо.

Иными словами, управляющий может принимать деньги на срок, за который он гарантировано заработает.

Считались они очень перспективными, прибыльными и имели много подписчиков.

Потом просадка около 50% и обе стратегии как-то тихо исчезли...

Где они теперь? )

Если вам удастся выкинуть десять решек или орлов подряд. то обязательно сообщите мне об этом факте, а далее можно рассчитать максимальный риск, который даже при невероятном сценарии не загонит в ступор ни инвестора ни управляющего.

Можно конечно инвестировать в индекс, но за последние 20 лет индекс 50 европейских голубых фишек потерял в цене 30%. Можно конечно использовать его как бенчмарк, но уверяю вас что у трейдера нет привязки результата к прибыли или просадке по индексу.

Другими словами, управление это не панацея. а лишь дополнительный актив в портфеле инвестора.

Если нет такого понимания, то лучше сформировать глупый портфель самому, чем трепать нервы и себе и окружающим.

Пример. вероятность каждой грани на игральной кости 1/6, причем только единица и двойка означают потери соответственно 1% и 2%, а все остальные грани доход в 3, 4, 5, 6% соответственно. Так вот если по результатам года выпадет две двойки, две единички и две тройки, то год не задался. а если все грани выпадут с прогнозируемой вероятностью, то прибыль будет составлять 6+5+4+3-2-1=15%. Может быть больше, может быть меньше, но трейдер сделал что мог независимо от результата.

Цифры условные, просто для понимания. что результат работы на коротких интервалах случаен. но по ним инвесторы делают далеко идущие выводы и бегают от одного к другому.

-… «если ты хоть сколько нибудь потеряешь моих денег, я тебе яйца отрежу, и до конца жизни парашу жрать будешь»

когда-то у меня была ДУ лицензия — но я ею не пользовался по назначению