Блог им. andreihohrin

Что мы бы покупали из высокодоходных облигаций (ВДО)? Индекс PRObonds

- 27 марта 2019, 07:28

- |

Сектор высокодоходных облигаций (ВДО) на российском облигационном рынке есть, и пора им хоть как-то заняться.

Обратная сторона высоких доходностей – слабо предсказуемые риски. Помимо риска дефолта, для этого сектора, где торгуются, в основном, маленькие выпуски, это еще и риск ликвидности.

Мы с коллегами решили создать простую модель оценки и мониторинга облигаций, которая позволяла бы любому желающему оценить, находится ли та или иная бумага в зоне риска. Точнее – какие из бумаг вне этой зоны.

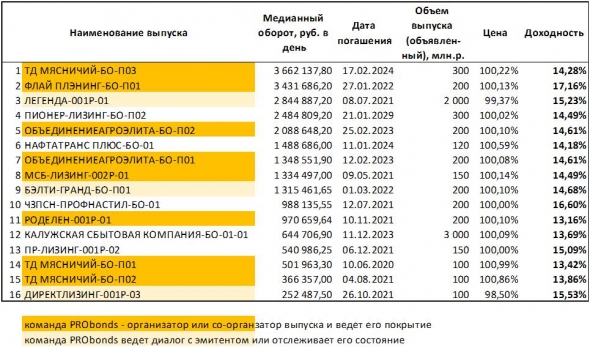

Пока список относительно низкорисоквых бумаг получился скромный, всего 16 выпусков.

Чем мы руководствовались при отборе?

По нашей статистике, дефолт объявляется, в среднем, по 11% облигационных выпусков. Самая частая причина дефолтов – убыточность эмитента. Есть также зависимость между сроком жизни выпуска и вероятностью дефолта.

Чтобы оценить какие из ВДО, в принципе, можно рассматривать к покупке, мы составили простенький набор требований:

• Купон не ниже 12,5%,

• Размер выпуска не менее 100 млн.р.,

• Облигации выпущены не позднее 300 дней назад,

• Медианный дневной оборот облигации не ниже 200 т.р. (не менее половины сессий оборот составляет 200 т.р. в день и более),

• Эмитент прибылен в течение 3 подряд отчетных лет.

В итоге, из боле чем 40 выпусков ВДО в список избранных попали 16.

Насколько безопасны вложения в эти имена? Мы не видим четкой корреляции между 1, 2 и 3 котировальными листами вероятностью дефолта. Если компания не государственная или не близка государству, риск дефолта будет близок к 10-15% вне зависимости от листа, величины эмитента, объема выпуска и даже доходности. Проводя простейший анализ, как мы это сделали выше, мы просто в какое-то количество раз сокращаем эту вероятность. Дефолты могут попасть и в эту группу, но вероятность этого мала.

Приведенная таблица – основа индексов PRObonds, которые мы планируем вскоре запустить. Дабы у Вас была оперативная информация если не о том, что покупать можно, то хотя бы о том, что покупать нежелательно.

@Aleksandrov_Dmitriy

@MaksimPotapenko

@AndreyHohrin

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Я не очень понял про: перевод залогового имущества на кредитора. — Аааа, кажется стал понимать, то есть, Я беру у Сбера 3 млн. ему отдаю свою квартиру (3,2 млн), в залог. В отчетности у меня: кредиторская задолженность 3 млн., дебиторская задолженность: 3,2млн. Верно я понял?

Спасибо, за ответы! Очень рад что находите минутку.

Не знал что залогом может быть товарный остаток, оборот и т.д.

Для чистоты эксперимента неплохо бы обозначить эмитентов, выведенных на рынок Иволгой капитал....

И эта- я за Вами слежу: риск дефолта подняли с 10 до 11 — не существенно, но Вы определитесь — наводите на грустные мысли. Это раз. Второе — Вы рекомендуете брать выпуски до года, а в таблице пишите до 300 дней — 65 дней существенно уменьшает риск дефолта

Я и не требую раскрытия будущих размещений, то есть пока под лупой надо рассматривать только Мясничный? И эта, на месяцок бы срок мониторинга уменьшить, если считаете, что год — критично для ВДО (ИМХО).

Даже у Фича, как выяснилось в 2008, лупа так себе. Кроме того, при всем уважении, имеете отношение к размещению Мясницкого. Я, конечно, далек от мысли о личном интересе (опять же ведущий на канале сетовал на низкую цену

я правильно понял, что по умолчанию, подавляющее большинство ВДО — ваши?

И дату размещения бы не плохо добавить в таблицу…

Добрый день! Вы утверждаете, что чем дольше держишь облигацию тем выше вероятность дефолта, как и то, что Вы берётесь за выпуски только надежных компаний, которые Вы тщательно проверяете?

Тогда почему Вы держите свои же выпуски меньше года?

И какие рейтинги у ваших ВДО?

Если рейтинга нет, не может ли это означать что облигации “мусорные»?

Назовите последний дефолт крупнейшего корпората и что к этому приводит?

Что к ним привело? Банкротство проектов.

Вы хотите сказать, что компании отобранные и тщательно проверенные Вами могут придти к банкротству?

И почему у Ваших ВДО отсутсвует проспект эмиссии?

пожалуйста!)

Мясничий, Агроэлита и все фирмы, что являются поручителями входят в холдинг Goldman Group. Ген директор холдинга местный депутат Роман Гольдман, так же он является директором Агроэлита и поручителем агроэлиты АХПП, в прошлом году по нему было возбуждено уголовное дело за уклонение от уплаты налогов в размере 56 млн рублей.

Отчётность у поручителей агроэлиты кривая, в основном все поручители сильно закредитованы, на всех один аудитор. Андеррайтеры какие то мелкие местные банки.

Я думаю мало людей посчитают ваши ВДО достойными к покупке, если немного по ищут в интернете информации о них. Неудивительно, что Вы держите свои ВДО меньше года, считая его «прогнозируемым и состоявшимся бизнесом».

Из увиденного хочу сказать, что ВДО это облигации хотя бы с рейтингом, а то что предлагаете Вы это — мусор! Надо называть вещи своими именами…

Кому нужны несогласные?

Вам точно нет.

Желаю успехов и хороших продаж!