Блог им. andreihohrin

Санкционная тавтология. Продажа Сбербанка. Стабильность облигаций и рубля

- 14 февраля 2019, 08:02

- |

Заранее вооружившись

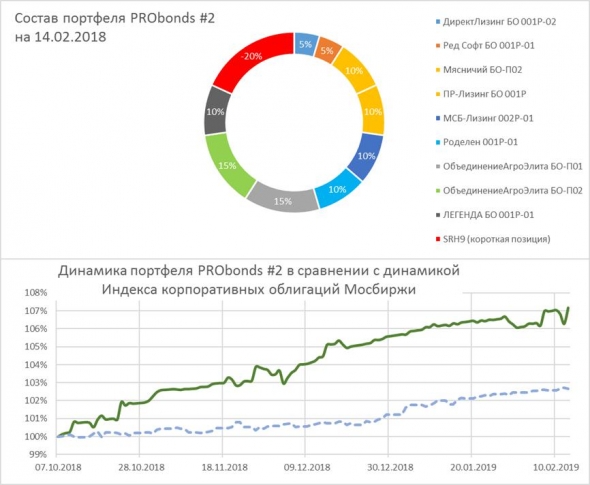

Еще 21-25 января я открыл короткую позицию в акциях сбербанка (через фьючерс SRH9, в портфеле PRObonds #2), вчера, на фоне падения рынка акций, позиция вышла из локального убытка и настраивает на получение прибыли в ближайшие дни.

По порядку. Вчера в лентах новостей появилась информация о законопроекте группы американских сенаторов на тему новых антироссийских санкций (https://www.reuters.com/article/us-usa-russia-sanctions-exclusive/exclusive-u-s-senators-to-again-try-to-pass-russia-sanctions-bill-idUSKCN1Q22J9?il=0), в ответ на вмешательство в выборы и дестабилизацию ситуации на Украине. Объявление текста законопроекта в конгрессе ожидается сегодня.

Новость в этом если и есть, то не яркая. Россия ведет независимую, вызывающую внешнюю политику, США и ЕС готовят новые санкции. Привычный уже порядок вещей. Однако отечественный фондовый рынок, а вместе с ним и рубль вчера заметно тряхнуло.

Не вижу разрастания проблемы вокруг санкций. Венесуэльский кризис пока не дал обострения, а он мог вызвать нестандартные меры давления со стороны США. Самой сложной конфронтацией последних лет стала сирийская кампания. И она тоже не создала повода к эскалации конфликта между США/ЕС и Россией. Если убрать эмоции, антироссийская риторика не меняется последние 3-4 года. А потому продолжаю считать санкционную повестку частью политического новостного фона и слабо влияющей на экономику и финансы нашей страны.

Что до рынков, выводы прямолинейны.

1️⃣ Игра на понижение в Сбербанка отчасти отражает общее отношение к российским акциям. Акции перегреты, в начале года рынок получил много спекулятивных денег, и российских, и иностранных, и естественная коррекция назрела. Скорее всего, коррекция болезненная, вчерашнее 2%-ное падение индекса МосБиржи – это, кажется, начало. И впереди еще -5-7-10% вполне себе есть. В какой-то, отнюдь не отдаленный момент падать российским акциям помогут американские и европейские индексы. Так что запасаемся терпением.

2️⃣ Рублевые облигации. В этом макросекторе инструментов потрясений не ожидаю. Держатели ОФЗ за последние 12 месяцев заработали, в среднем, 2%. Держатели корпоративных бондов (сектор высокодоходных облигаций не берем, там все в аномальном порядке, с двузначными доходностями) – около 4%. Прошедший год был настолько сложен для облигационного рынка, что процесс его восстановления пока не развернуть даже предельно жесткой санкционной политикой или глобальными фондовыми падениями. Наверно, коррекция здесь не до конца себя исчерпала, но ее потенциалом можно пренебречь.

3️⃣ Рубль. Ничего нового. Рубль дешев и дешеветь дальше может с большим сопротивлением. 67 по паре USD|RUB – допустимое значение, 68 –возможное, 69 – маловероятное.

- 14 февраля 2019, 08:36

- 14 февраля 2019, 08:44

- 14 февраля 2019, 09:11

- 14 февраля 2019, 09:16

- 14 февраля 2019, 09:34

- 14 февраля 2019, 09:37

- 14 февраля 2019, 09:42

- 14 февраля 2019, 10:10

- 14 февраля 2019, 09:29

- 14 февраля 2019, 09:30

- 14 февраля 2019, 11:13

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка