Александр Антонов

Mozgovik Weekly. Комментарий по ключевым событиям недели.

- 08 февраля 2026, 20:08

- |

Добрый вечер! Комментарий по ключевым событиям уходящей недели

Прибыль банковского сектора и отдельных публичных банков в 2025 г.

Чистая прибыль банковского сектора в 2025 году составила 3,5 трлн рублей, что на 300 млрд рублей ниже уровня 2024 года. Рентабельность капитала по сектору сократилась до 18%, против 23% годом ранее. Несмотря на рост расходов, связанных с обесценением кредитов, рентабельность капитала находится на высоком по историческим меркам уровне.

Российская банковская система находится в зрелом состоянии и демонстрирует рост по активам на уровне номинального ВВП. Чем ниже инфляция и реальный рост экономики, тем меньшие темпы роста будет демонстрировать сектор.

Результаты по РСБУ не совсем показательны в кейсе Совкомбанка, Т, ВТБ. Прибыль по МСФО окажется ощутимо выше (особенно в случае двух последних). По МТС Банку чистая прибыль по МСФО будет ниже на величину отрицательной переоценки валютной позиции (около 2 млрд рублей). Сбербанк, БСП ожидаю прибыль по МСФО примерно на уровне показателей РСБУ.

Мы видим тенденцию на увеличение показателя достаточности капитала у банков. Это обусловлено регуляторным циклом, который движется по возрастанию. Системно значимые банки должны нарастить показатель достаточности общего капитала до 12,5% в ближайшие пару лет. Ряд банков уже удовлетворяют данному условию. Наиболее остро вопрос с капиталом обстоит у ВТБ и МКБ. Если из капитала МКБ вычесть незарезервированные кредиты, просроченные на срок 60+дней, то достаточность капитала значительно сократится, приблизившись к уровням, где возможно списание субордов.

( Читать дальше )

- комментировать

- 3К | ★1

- Комментарии ( 10 )

Mozgovik Weekly: комментарий по ключевым событиям недели

- 01 февраля 2026, 20:12

- |

Здравствуйте! Еженедельная заметка с обзором ключевых корпоративных и экономических событий.

БСП: результаты по РСБУ в декабре и за весь 2025 год

Банк Санкт-Петербург представил предварительные итоги деятельности за 2025 год по РСБУ. Чистая прибыль составила 39.7 млрд рублей, снизившись на 21.9% относительно 2024 года. Отмечу, что в начале 2025 года Банк планировал заработать сопоставимую с 2024 годом прибыль (около 50 млрд рублей). Но ухудшение финансового состояния нескольких корпоративных заемщиков привели к бОльшим, чем планировалось расходам, связанным с обесценением активов.

Рентабельность капитала сократилась до 19.1%, против 27.4% в 2024 году.

( Читать дальше )

- комментировать

- 27.2К |

- Комментарии ( 10 )

Банк Санкт-Петербург: результаты за 2025 г. в рамках ожиданий. Чего ждать в 2026 г.?

- 27 января 2026, 00:24

- |

Здравствуйте!

Банк Санкт-Петербург подвел предварительные итоги деятельности за 2025 год по РСБУ. Чистая прибыль составила 39.7 млрд рублей, снизившись на 21.9% относительно 2024 года. Рентабельность капитала сократилась до 19.1%, против 27.4% в 2024 году. Результаты в рамках прогнозов. С августа ожидали прибыль около 40 млрд рублей на фоне повышенных расходов, связанных с обесценением кредитного портфеля.

Напомню, что в начале 2025 года Банк ожидал прибыль сопоставимую с 2024 годом, но изменил гайденс летом в связи с дефолтом некоторых крупных корпоративных заёмщиков. Рентабельность капитала нормализовалась. Отмечу, что на протяжении нескольких лет Банк оперировал в крайне комфортных для себя условиях. С 2022 по 1П2023 генерировал повышенные комиссионные доходы, т.к. позже остальных крупных банков попал под санкции США. Со второй половины 2023 года из-за тенденций в дкп БСП стал демонстрировать значительные чистые процентные доходы. Это связано с высокой долей «бесплатных» клиентских остатков в структуре пассивов. А корпоративный кредитный портфель, составляющий основу доходной базы, имеет преимущественно плавающие ставки. Таким образом, чистая % маржа выросла. Банк извлек дополнительную прибыль. Но, как я писал в одном из обзоров в 2024 году, высокие ставки рано или поздно приведут к ухудшению качества портфеля. Что и произошло летом 2025 года.

( Читать дальше )

Mozgovik Weekly: комментарий по ключевым событиям недели

- 25 января 2026, 19:39

- |

Добрый вечер! Короткий комментарий по ключевым корпоративным и экономическим новостям уходящей недели.

Сбербанк: результаты по РПБУ за декабрь и весь 2025 год

Сбербанк представил финансовые результаты за декабрь и весь 2025 год по РПБУ. За 12М25 чистая прибыль выросла на 8,4% г/г до 1694 млрд рублей при 22,1% рентабельности капитала.

В течение 2025 года чистая прибыль Сбербанка в каждом из месяцев превышала показатель 2024 года.

( Читать дальше )

- комментировать

- 26.6К |

- Комментарии ( 14 )

Актуальный состав портфеля и взгляд на рынок 2026: по-прежнему 0% позитива.

- 18 января 2026, 21:28

- |

Добрый вечер! С момента предыдущего поста, касающегося моего портфеля, прошел квартал. Пришло время актуализировать его состав. Также поделюсь своим видением на ряд вещей, которые, на мой взгляд, будут влиять на предпочтения участников рынка и, как следствие, на котировки ряда бумаг и рынка в целом. Спойлер: я по-прежнему не настроен оптимистично относительно российского рынка акций.

Одна из главных причин пессимизма – крепкий рубль и дешевая российская нефть, где мы наблюдаем за стабилизацией очень больших дисконтов.

Негативная конъюнктура на нефтяном рынке создает риски не только для акций компаний нефтяного сектора, но и для всех остальных секторов, т.к. недобор нефтегазовых доходов приводит к росту бюджетного дефицита. И здесь может быть воздействие по двум каналам. Первое – эмиссионные механизмы «закрытия» дефицита являются проинфляционными факторами и удлиняют путь для нормализации денежно-кредитной политики со снижением реальной процентной ставки. Исторический анализ российского и десятков других мировых рынков акций показывает нам, что низкая или тем более отрицательная реальная (кс – инфляция) процентная ставка является важной переменной для запуска бычьих рынков. И это логично с точки зрения психологии движения капиталов.

Второй момент – налоги. Не менее важным, чем уровень реальной ставки фактором для стимулирования движения капиталов в акции является прибыльность компаний, величина рентабельности инвестированного в бизнес капитала и способность выплачивать дивиденды, осуществлять обратный выкуп акций. Чем выше налоговая нагрузка на компании, тем меньше у них остается денежного потока на развитие и возврат акционерам. Мы видим, что на 2026 год проект бюджета предполагает дефицит на уровне 3 триллионов рублей. Проблема в том, что нефтегазовые доходы рассчитаны исходя из предпосылок о среднем валютном курсе на уровне 92 рублей за доллар и стоимости нефти на уровне 59$ за баррель. Текущая реальность значительно отличается в меньшую сторону сразу по двум вводным. В действительности бюджет может недобрать, как минимум, 3.5 трлн рублей, если конъюнктура в рублевой стоимости нефти не будет улучшаться, это означает рост дефицита до 6-7 трлн рублей. Но дефицит может быть больше на фоне замедления экономической активности (снижение ненефтегазовых доходов).

( Читать дальше )

- комментировать

- 40.2К |

- Комментарии ( 41 )

Совкомбанк: оперативные данные сигнализируют о значительном восстановлении чистого процентного дохода. В 2026 году всё получится?

- 13 января 2026, 23:31

- |

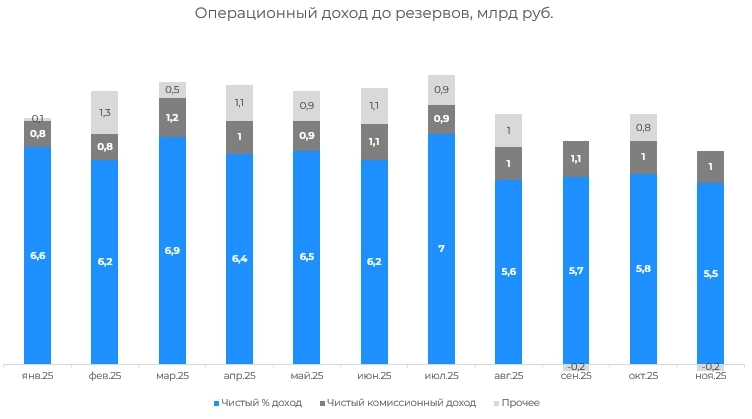

Сейчас мы наблюдаем за обратным процессом, и оперативные данные по РСБУ на месячных базисах сигнализируют о значительном росте чистого процентного дохода на фоне восстановления чистой процентной маржи. Я в конце 2024 года писал, что при аккумулированном объеме активов, на нормализованной отдаче (историческая чистая % маржа и стоимость риска) от них чистая прибыль Совкомбанка может превысить 100 млрд рублей. Тогда указывал, что это, вероятно, произойдет в 2026 году. У меня практически нет сомнений в том, что чистый процентный доход в 2026 году продемонстрирует значительный рост относительно 2025 года. Чтобы выросла прибыль, не должно увеличиться давление со стороны резервов. Если расходы, связанные с обесценением активов, останутся на сопоставимом с прошлым годом уровне (90-100 млрд рублей), то чистая прибыль в 2026 г. получится более 85 млрд рублей, против ~53 млрд в 2025 г.

По мультипликатору PBV выглядит дёшево (особенно, если ориентироваться на ROE в базовом/позитивном сценариях), но я спокойно могу себе представить больший дисконт к капиталу, если позитивные тенденции в чистых процентных доходах будут нивелированы ростом дефолтов в корпоративном сегменте на фоне ухудшения ситуации в экономике. Думаю, на 2-3 летнем интервале акции Совкомбанка обеспечат отличную доходность в рублях. Просто восстановление мультипликатора PBV до 1x означало бы переоценку акций на 40% в моменте. Сам пока вне позиции, последнее продал в феврале прошлого года >17 р. за акцию. Мой фокус сейчас на крепком рубле при множестве продевальвационных факторов.

Какими будут дивиденды Сургутнефтегаза за 2025 и 2026 гг.?

- 30 декабря 2025, 18:27

- |

Добрый вечер! ЦБ установил официальный курс валют на 31 декабря. Это означает, что можно приблизительно посчитать дивиденды на префы Сургутнефтегаза за 2026 год. По 2025 году интриги нет, из-за значительных отрицательных курсовых разниц компания продемонстрирует убыток и направит на дивиденды 90 или 95 копеек (в случае индексации дивидендов на обыкновенные акции).

В зависимости от среднего по 2026 году курса рубля и стоимости нефти, процентной доходности финансовых вложений, я считаю, что вклад нефтяного бизнеса и процентов в доналоговую прибыль составит от 600 до 800 млрд рублей.

( Читать дальше )

- комментировать

- 16.6К |

- Комментарии ( 2 )

Обновление оценки по ФосАгро. Интересная ставка на девальвацию в условиях снижения цен на удобрения?

- 29 декабря 2025, 18:05

- |

Добрый вечер!

Как и обещал в начале месяца, возвращаюсь с обновленной оценкой и взглядом на ФосАгро. Компания является крупнейшим европейским производителем фосфорсодержащих удобрений по суммарному объему мощностей производства DAP/MAP/NP/NPK/NPS. Общий объем производства фосфорсодержащих удобрений – 8,5 млн тонн. Также компания является крупным производителем азотных удобрений – 2,7 млн тонн.

Высокая степень вертикальной интеграции является важным конкурентным преимуществом Группы. Обладая запасами фосфатного сырья, на 100% обеспечивающими потребности в сырье для фосфорных минеральных удобрений, компания наращивает объемы производства других ключевых видов сырья. Мы видим высокий уровень обеспеченности серной кислотой (94%) и аммиаком (74%). По итогам 2025 года по плану компании до 57% вырастет обеспеченность сульфатом аммония.

Мировое потребление минеральных удобрений в 2024 году восстановилось до уровня 2020-2021 гг. в связи с увеличением ценовой доступности удобрений. Калийные и азотные удобрения оставались более привлекательными по отношению к сельскохозяйственным культурам (калийные — для масличных культур и азотные — для риса), тогда как доступность фосфорных удобрений была ниже, частично из-за восстановления их цен.

( Читать дальше )

БСП: результаты ноября напугали рынок. Есть ли причины для паники?

- 16 декабря 2025, 21:47

- |

Банк Санкт-Петербург представил ожидаемые финансовые результаты по РСБУ за ноябрь и 11 месяцев 2025 года. Чистая прибыль в ноябре составила 1.2 млрд рублей при 6,7% рентабельности капитала.

За 11М25 чистая прибыль составила 37 млрд рублей, снизившись на 22,2% относительно аналогичного периода прошлого года, рентабельность капитала — 19,6%. Ключевая причина снижения прибыльности – рост расходов, связанных с обесценением кредитов. С начала года они составили 13.8 млрд рублей. За весь 2024 год — 4.9 млрд рублей. Такое значительное увеличение данных расходов не является сюрпризом. Еще в начале августа Банк публично изменил прогноз на 2025 год, указав в качестве ориентира стоимость риска на уровне 2%, что соответствует в 2025 году 16 млрд расходам, связанным с обесценением кредитного портфеля.

Операционный доход прогнозируемо сокращается на фоне снижения чистого процентного дохода из-за нормализации уровня чистой процентной маржи.

( Читать дальше )

Аэрофлот 9М25 - испытание демпфером

- 06 декабря 2025, 15:32

- |

Аэрофлот представил финансовые результаты по МСФО за 3 квартал и 9 месяцев.

- Выручка за 9 месяцев выросла на 6,3% г/г до 676,48 млрд рублей, выручка от пассажирских перевозок увеличилась на 7,2% до 636,96 млрд рублей

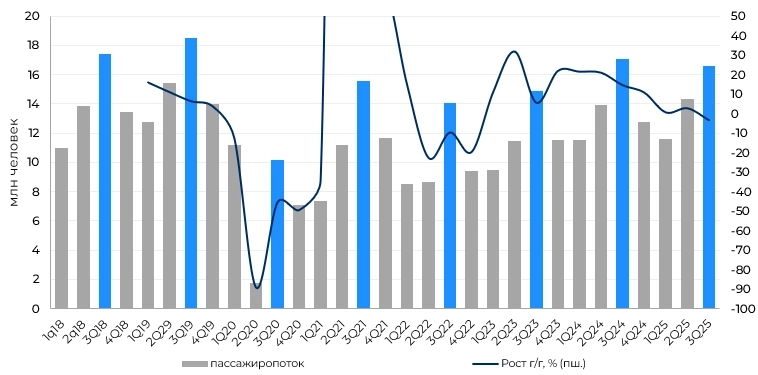

- Пассажиропоток по итогам 9 месяцев снизился на 0,1% до 42,48 млн человек, а пассажирооборот за счет роста среднего расстояния увеличился на 2,4% до 116,734 млрд пкм

- Доходная ставка демонстрирует рост на 3,8% до 5,46 руб./RPK, что ниже уровня инфляции

- Операционная прибыль до вычета амортизации и учёта прочих доходов/расходов составила 126,2 млрд руб. (-3,4% г/г), EBITDA увеличилась на 37,8% до 230,89 млрд за счет эффекта от страхового урегулирования и ряда неденежных вещей, скорректированная на эффект от страхового урегулирования и прочих разовых статей EBITDA снизилась на 19,3% до 148,7 млрд из-за снижения выплат по демпферу

- Скорректированная чистая прибыль упала на 49,5% г/г до 24,5 млрд рублей

- Компания торгуется по мультипликатору скорр. P/E 2025 9.11x, 5,5% дивидендную доходность

Пассажиропоток в третьем квартале впервые за последние кварталы продемонстрировал отрицательную динамику относительно прошлого года. Повлияли внешние факторы (ограничения на работу аэропортов из-за атак БПЛА) и замедление экономической активности, т.к. авиаперевозки крайне чувствительны к макроэкономической среде.

( Читать дальше )

теги блога Александр Антонов

- CNYRUB

- ebitda

- globaltrans

- IPO

- IPO 2024

- SPO

- акции

- Банк Санкт-Петербург

- банки

- башнефть

- Башнефть-ап

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- дивиденды

- доллар

- доллар рубль

- Европлан

- Займер

- Инфографика

- комментарий

- лукойл

- ммк

- натуральный газ

- нлмк

- обзор рынка

- облигации

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- Портфель инвестора

- прогноз компании

- прогноз по акциям

- росбанк

- роснефть

- рубль

- санкции США

- сбербанк

- Северсталь

- Совкомбанк

- суборды ВТБ

- Сургут пр

- сургут преф

- Сургутнетегаз ап

- сургутнефтегаз

- Сургутнефтегаз прив

- США

- татнефть

- Татнефть преф

- тинькофф банк

- Транснефть

- Транснефть преф

- Удмуртнефть

- Украина

- форекс

- фундаментальный анализ

- ЦБ РФ