Влад | Про деньги

📈 Сбер продолжает показывать отличные результаты!

- 12 ноября 2025, 14:18

- |

Разбираю для вас отчет зеленого банка за октябрь.

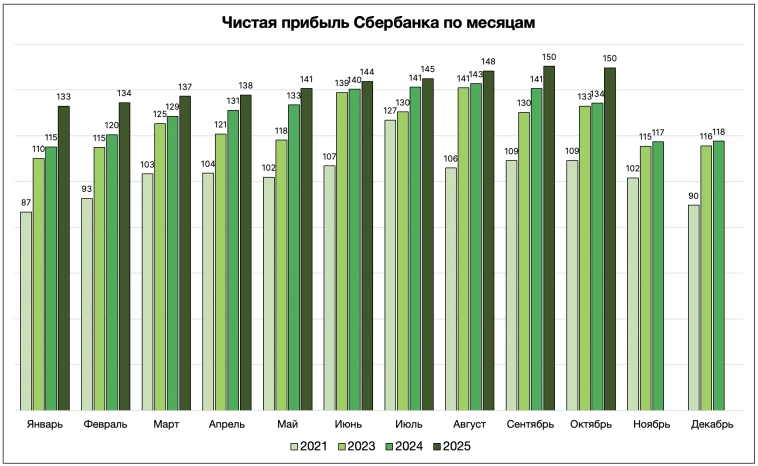

✔️ Чистая прибыль за октябрь = 149,6 млрд руб. (в октябре 2024 = 134,2 млрд руб.)

✔️ Сбер показал рекордные процентные доходы за месяц = 277 млрд руб. (+25,6% г/г).

❌ Небольшой негатив – снижение комиссионных доходов до 60,6 млрд руб. (на 6% г/г)

✔️ Интересный момент в отчете — рост кредитования.

У Сбера есть запас по достаточности капитала (к следующему июлю надо прийти к 13,3% по Н 1.0, сейчас 12,8%, для сравнения в прошлом году в это же время было 11,7%).

Я полагал, что Сбер может отдать образовавшийся излишек, увеличив payout на дивиденды (например, до 60% от прибыли), при этом, исходя из отчетности предполагаю, что выбрали другой путь — увеличивают выдачи кредитов.

🔼 Корпоративный кредитный портфель +10,8% YTD, +2,6% за 1 месяц, это существенно!

🔼 Розничный кредитный портфель +5,1% YTD, +1,5% за месяц.

💸 Дивиденды

За первые 9М по МСФО Сбер заработал 28,94 руб. дивидендов, за октябрь Сбер добавил еще 3,31 руб. Итого — за 10 мес. Сбер заработал 32,25 руб. дивидендов.

( Читать дальше )

- комментировать

- 302

- Комментарии ( 1 )

Почему руководители Совкомбанка считают свои акции дешевыми?

- 07 ноября 2025, 23:01

- |

Послушал выступление управляющего директора Совкомбанка Андрея Осноса на конференции Смартлаба и сделал для вас конспект ключевых тезисов:

✔️ Третий будет лучше, чем второй. Четвертый лучше, чем второй;

✔️ В 2026 прибыль зависит от того, что будет происходить со ставкой. Если она будет плоской, то мы вернемся к историческому ROE;

✔️ Средний ROE за последние 10 лет = 30%. В будущем мы считаем, что будем зарабатывать ROE больше, чем Сбербанк;

✔️ Из 15 крупнейших топ-менеджеров в банке у 13 основной net worth в акциях банка;

❌ В лизинге ситуация стабильно-тяжелая;

➡️ На M&A смотрим – на два параметра, цена, которая должна быть адекватна рыночным ценам, синергия; сделки мы публично не комментируем;

✔️ Допэмиссию мы не планируем, нет никакого желания размываться по текущим «смешным оценкам» (в ответ на вопрос об M&А через допку);

❌ Мы примем решение о второй части дивидендов (за 2024 год) к концу 2025 года («очень осторожно и грамотно подойти ко второй части выплаты»);

( Читать дальше )

Результаты моих инвестиций за октябрь!

- 03 ноября 2025, 15:32

- |

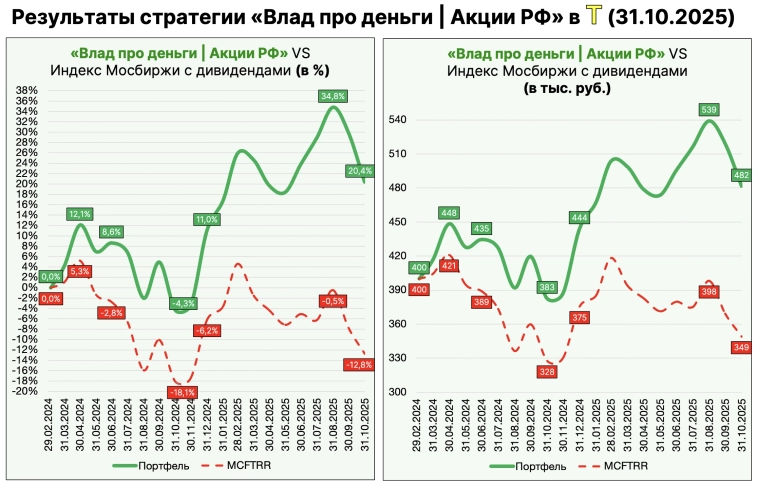

У меня 3 стратегии автоследования. Расскажу о каждой из них по порядку.

1) Влад про деньги | Акции РФ — в Т-Инвестициях: www.tinkoff.ru/invest/strategies/0fa0ff35-fb82-4924-8e08-48f5ee5f5bc7/

Минимальная сумма следования – 210 000 руб., рекомендуемая – 500 000 руб.

✔️ Рост за все время (с 5 марта 2024 года) = +20,39% (индекс Мосбиржи за то же время упал на 12,8 пп.), стратегия лучше индекса полной доходности на 33% (!).

✔️ Рост с начала 2025 года = +8,44% (лучше индекса полной доходности на 15,6 пп.)

❌ Динамика за октябрь 2025 = -7,27% (при индексе Мосбиржи -5,46%);

В октябре стратегия отстала от индекса на 1,8%.

Причина такой динамики, в первую очередь, в снижении акций Хедхантера, которые потеряли 14,6% за месяц. Причина коррекции акций Хедхантера — снижение кол-ва вакансий м/м в октябре на 6%, г/г на 30%. При этом, я не продавал акции Хедхантера и считаю коррекцию в акциях избыточной.

( Читать дальше )

❗️Обзор Хедхантера — гипотеза о восстановлении вакансий пока не работает!

- 01 ноября 2025, 19:57

- |

10 дней назад делился с вами своим видением ситуации в Хедхантере и предполагал, что начиная с октября мы увидим снижение темпов падения числа вакансий из-за снижения базы прошлого года: t.me/Vlad_pro_dengi/1981. Ну, увидели, блин )

🔽 Динамика вакансий в октябре м/м = -6% (к сентябрю 2025)

🔽 Динамика вакансий в октябре г/г = -30% (к октябрю 2024)

Я ждал -25% г/г и нулевую динамику м/м.

ХХ-Индекс вырос до рекордных 7,4 (помимо снижения вакансий на 6%, резюме выросли на 7% за месяц). У нас точно безработица 2,2%?

❓Главный вопрос, который есть к этим данным — в чем причина снижения вакансий? И здесь две развилки.

🟢В октябре Хедхантер, по слухам, повысил цены размещения вакансий. Если вы можете подтвердить / опровергнуть эти слухи, напишите в комментариях. Если это так, снижение вакансий будет компенсировано ростом цен, и в таком случае оно не так критично для компании.

🔴 Если вакансии снизились из-за макроэкономической ситуации без роста цен, то это грустно. В таком случае придется снижать ожидаемые темпы роста выручки в 4 кв. 2025 и 2026 годах, снижать прогнозы по прибыли, FCF и дивидендам.

( Читать дальше )

📈 Лента — самый дешевый и быстрорастущий ритейлер России. Стоит ли брать акции?

- 31 октября 2025, 16:36

- |

Разбираю отчет Ленты за 3 квартал для вас.

✔️ Выручка 3 кв. 2025 = +26,2% г/г

По году выйдут на 1,1 трлн рублей, стратегию в 1 трлн точно выполнят.

✔️ Чистая прибыль 3 кв. 2025 = 8,2 млрд руб. (в 3 кв. 2024 года = 4,4 млрд руб., при этом, тогда была налоговая переоценка), реальный рост поменьше.

✔️❌ EBITDA 3 кв. 2025 = 19,6 млрд руб. (в 3 кв. 2024 = 16,9 млрд руб.)

EBITDA выросла меньшими темпами, чем выручка.

✔️❌ Рентабельность по EBITDA сократилась до 7,3% с 8,1% годом ранее. Конечно, хочется большего с учетом высоких темпов роста, и рентабельности 8,4% во 2 кв. 2025.

✔️ LFL-продажи в 3 кв. 2025 = +10,4% (на уровне X5, у них 10,6%)

✔️ Положительный траффик в гипермаркетах (+1,1%) и супермаркетах (+2,2%).

Нюансы тоже есть:

❌ Траффик по всей группе отрицательный (-0,6%), причина в снижении траффика в Монетках (-2,1%). Удивительно, но факт, LFL гипермаркетов выше, чем магазинов у дома.

( Читать дальше )

🔴 Обзор ММК — все еще не время для металлургов!

- 30 октября 2025, 18:28

- |

По ММК в 3 кв. ситуация та же, что и в Северстали: t.me/Vlad_pro_dengi/1979

Снижение спроса и трудности с экспортом => снижение цен на сталь => падение прибыли = > отрицательный денежный поток => отсутствие дивидендов.

❌ Скор. прибыль за 3 кв. 2025 = 3,1 млрд руб. (для сравнения за 3 кв. 2024 года = 19,6 млрд руб.)

❌ FCF за 3 кв. 2025 = 2,1 млрд руб. (при этом, помогли движения в оборотном капитале, без них было бы -6 млрд руб.)

Дивидендов за 2025 год можно не ждать — денежный поток отрицательный.

В 2026 году во 2-м полугодии на значительном снижении ставки (хотя бы до 13%) мы можем увидеть некоторую стабилизацию и разворот в ценах на сталь, при этом не думаю, что дивиденды превысят 6-8%.

📊 Оценка компании

Сейчас ММК оценивается в 15 прибылей, в следующем году будет стоить около 6. Недооценка и идея может быть в 2027 году, но времени еще много.

По графику ММК дешев, но я лучше куплю на 10-15% дороже, когда увижу разворот в ценах, а сейчас заработаю в других местах, где прибыль НЕ падает, а растет.

( Читать дальше )

Почему снижаются акции МРСК Центра?

- 29 октября 2025, 15:43

- |

Акции Россети Центра снижаются на отчете РСБУ (-3%).

Рынок не верит в выполнение планов компании по прибыли.

Я солидарен с тем, что показать 14+ млрд руб. чистой прибыли будет непросто, в моей модели было 12,9 млрд руб., НО, скорее всего, прибыль будет ниже, думаю, около 12 млрд руб.

А это значит, что дивиденд смещается с 16-17% в диапазон 13-14,5%.

Тоже очень неплохо, но уже не так хорошо, как было ранее.

Сегодня также отчитался Яндекс, разобрал отчет для вас вот тут: t.me/Vlad_pro_dengi/1991

Приглашаю вас подписаться на канал, чтобы читать больше качественной аналитики по российскому рынку!

Сегодня отчитался Яндекс, мне отчет нравится! Рассказываю, почему

- 29 октября 2025, 15:40

- |

Ключевые показатели 3-го квартала.

✔️ Выручка +32% г/г.

✔️ Скор. чистая прибыль 3 кв. = 44,7 млрд руб.

✔️ FCF 3 кв. = 14,9 млрд руб.

✔️✔️ Если скорректировать денежный поток на изменения оборотного капитала, то он будет = 31,8 млрд руб.

Яндекс не сильно нарастил CAPEX (86,9 против 78,9 млрд руб. за 9 месяцев), а вот операционный денежный поток вырос, это хорошо.

❗️Яндекс идет на 128 млрд руб. чистой прибыли в 2025 году и 173,6 млрд руб. прибыли в 2026 году. Я повысил оба прогноза.

💸 Дивиденды

При желании Яндекс может нарастить дивидендные выплаты во 2-м полугодии. На 100 руб. дивидендов за 2-е полугодие денежный поток есть.

📊 Оценка компании

Яндекс оценивается в 12-13 прибылей 2025 года и в 9-9,5 прибылей 2026 года.

Да, у компании будут снижаться темпы роста (и это минус — поиск всего +9% в 3 квартале), при этом, темпы роста будут оставаться на уровне 20%+ в ближайшие 2 года точно, что делает текущую оценку недорогой.

( Читать дальше )

✏️ Взгляд на рынок акций. Письмо к подписчикам стратегий!

- 28 октября 2025, 18:41

- |

Пока пессимисты соревнуются в рисовании черточек на графиках и уровнях, куда упадет рынок (те, кто пооптимистичнее говорят 2 200, наиболее пессимистичные высказываются про 1 900).

Поделюсь с вами своими фундаментальными наблюдениями по российским акциям. На мои стратегии подписаны 250 человек, хочу, чтобы вы понимали логику принятия решений.

1️⃣ Стратегии затронула эта коррекция, НО они ведут себя значительно лучше рынка.

На текущий момент стратегии показывают доходность +10% с начала года (на пике она была выше 20%). При этом, индекс Мосбиржи с дивидендами с начала года потерял 9%. Таким образом, стратегии опережают индекс на 19% за 10 месяцев.

Когда индекс iMOEX вернется на уровень 2 850+ (на котором он был в начале года), доходность стратегий превысит 26%+ с начала года. Мы получим нашу прибыль, когда рынок ТОЛЬКО восстановится к тем уровням, на которых он был. В этом и суть опережения рынка.

Так было в декабре 2024 года, так будет и сейчас.

( Читать дальше )

Сбер показал рекордную прибыль за 3 квартал! Впереди рекорд по дивидендам?

- 28 октября 2025, 13:33

- |

🔥 Отчет Сбера — ТОП!

✔️ Чистая прибыль 3 кв. 2025 = 448,3 млрд руб. (абсолютный рекорд для компании), +9% г/г.

Причем, разовые факторы никак не повлияли на результаты. Это «чистая» чистая прибыль банка.

Отмечаю:

✔️ Расширение процентной маржи (с 6,09% до 6,17%, это 2 и 3 кварталы); полагаю, что тенденцию с расширением маржи в 3 квартале мы с вами увидим и в других банках.

✔️Снижение резервирования (с 211,5 до 170,5 млрд руб., тоже 2 и 3 кварталы).

✔️❌На непрофильной деятельность потеряли 36,3 млрд руб. (в 3 кв. 2024 года = 42,4 млрд руб.), при этом во 2 кв. 2025 = 31 млрд руб. Есть ощущение, что пространства для сокращения непрофильных расходов осталось немного.

❌ Снова теряют на страховании, 31 млрд руб. в 3 квартале.

💸 Дивиденды

За первые 9М 2025 года Сбер заработал 28,94 руб. на акцию дивидендами, текущая доходность уже выше 10%, и впереди еще 4 квартал. Итоговые дивиденды за 2025 год, по моим расчетам, будут выше 38 руб. на 1 акцию.

( Читать дальше )

теги блога Влад | Про деньги

- Diasoft

- Headhunter

- IMOEX

- IPO

- IPO 2024

- Ozon

- Positive Technologies

- Whoosh

- X5

- X5 Retail Group

- акции

- Акции РФ

- Алроса

- анализ

- анализ акции

- аналитика

- банк

- Банк Санкт-Петербург

- банки

- башнефть

- БСП

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- Диасофт

- дивиденды

- Европлан

- золото

- инарктика

- инвестиции

- Индекс МБ

- Интер РАО

- интеррао

- инфляция

- инфляция в России

- итоги месяца

- Ключевая ставка ЦБ РФ

- коррекция

- лента

- Лукойл

- Магнит

- ММК

- МосБиржа

- Московская Биржа

- мтс

- Нефть

- НЛМК

- Новатэк

- Норникель

- обзор акций

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- позитив

- полюс

- полюс золото

- портфель

- портфель инвестора

- прибыль

- прогноз по акциям

- Ренессанс Страхование

- рецензия на книгу

- Ритейл

- Роснефть

- Россия

- Ростелеком

- рынки

- рынок

- санкции

- сбер

- Сбербанк

- Северсталь

- Сегежа

- совкомбанк

- СПБ биржа

- ставка

- сталь

- стратегия

- сургут

- сургутнефтегаз

- татнефть

- Тинькофф

- тинькофф банк

- Транснефть

- Транснефть преф

- трейдинг

- фундаментал

- фундаментальный анализ

- фьючерс mix

- Хедхантер

- ЦБ

- ЦБ РФ

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс