TAUREN

📈📉 О текущей ситуации на рынках

- 19 августа 2024, 10:23

- |

🇷🇺 Наш рынок уже недорогой (по крайней мере, сдулось почти всё, что разогнали до неадекватных оценок за последние 1,5 года).

На долгосрок уже можно присматривать некоторые хорошие активы, например: Сбер, Роснефть, Лукойл, Фосагро, Норникель, Полюс, Сургут преф, Позитив, Элемент и еще ряд компаний. Однако кэша сейчас лучше держать много, особенно в среднесрочном портфеле. У меня доля акций всего около 16%.

Сейчас выгодно сидеть в депозитах под 17-20%. Рынок с хаев мая 2024 просел только на 20%, полностью отыграв эффект повышения налогов, укрепления рубля и санкций на НКЦ. Однако, Америка на хаях (с ней у нас есть корреляция) + выходят отчеты, далеко не лучшие. Уже очевидно, что с продажами у московских застройщиков начались проблемы + Сбер отчитался откровенно слабо за июль 2024 года + у Совкомбанка отчет неутешительный (его разберу сегодня). В общем, есть вещи, которые могут дальше тащить рынок вниз.

✅ Интересные цены для покупок будут где-то около 2400 по индексу Мосбиржи, при прочих равных. По мере появления идей, что-то буду подбирать раньше, но без больших покупок.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

⚡️ ИнтерРАО (IRAO) - пришло время распечатывать кубышку...

- 16 августа 2024, 09:46

- |

▫️ Выручка ТТМ:1430 млрд ₽

▫️ EBITDA ТТМ:174 млрд ₽ ▫️

скор. Чистая прибыль ТТМ: 145,7 млрд ₽

▫️P/E ТТМ:2,8

▫️ P/B: 0,43

▫️ Дивиденды fwd 2024:9%

✅ У Интер РАО чистая денежная позиция на конец 1п2024 составляет почти 347 млрд р (с учётом обязательств по аренде). Однако, за полгода денежная подушка снизилась более чем на 100 млрд р.

Благодаря тому, что средства размещены в основном в краткосрочных инструментах, чистый процентный доход за 1П2024г вырос сразуна 178,4% г/г до 34 млрд рублей. Только за полугодие чистый доход по депозитам превысил аналогичный показатель за весь 2023г.

✅ Группа продолжает серию M&A и на этот раз выкупает компанию в сегменте энергомашиностроения за 2,4 млрд рублей (выручка и ЧП за 1П 2024г 2 млрд и 557 млн соответственно).

Благодаря подобным сделкам, внутри Интер РАО вырос сегмент Энергомашиностроения, который генерирует 14 млрд выручки при EBITDA в 2,4 млрд (маржинальность 17,4%).

✅ В 1П2024г компания провела выкуп акций на общую суммув 12,6 млрд рублей (3% акционерного капитала).

( Читать дальше )

💻 Ростелеком (RTKM) | Отчет немного хуже ожиданий. Разбираем.

- 15 августа 2024, 10:16

- |

▫️ Выручка ТТМ:736,3 млрд ₽

▫️ OIBDA ТТМ: 295,3 млрд ₽

▫️ Чистая прибыль ТТМ:31,9 млрд ₽

▫️ P/E ТТМ:9,5

▫️ fwd P/E 2024:8,7

▫️ fwd дивиденды АО 2024:6-6,5%

▫️ fwd дивиденды АП 2024: 6,5-7%

▫️ P/B:1

👉 Отдельно результаты за 1П2024:

▫️Выручка:353 млрд ₽ (+8,8% г/г)

▫️OIBDA:147 млрд ₽ (+8,9% г/г)

▫️Чистая прибыль: 22млрд ₽ (-10,5% г/г)

▫️FCF: 26,6 млрд ₽ (-63,8% г/г)

✅ Ростелеком в очередной раз подтверждает планы по выводу на IPO облачного сегмента РТК-ЦОД. Заинтересованность компании в этом понятна: бизнесу нужны деньги на дальнейшее развитие, а привлечение долга сейчас обходится слишком дорого.

❌ Все сегменты бизнеса показали откровенно слабые темпы роста выручки. Операционные показатели тоже слабые:средняя выручка с пользователя (ARPU) за 2кв2024г растёт в пределах 3%, что значительно ниже инфляции. Общую ситуацию частично компенсирует рост абонентской базы, но и он наблюдается только в сегменте «Интернет».

❌ Капитальные затраты за 1П2024г выросли на 61% г/г до 74 млрд р, что привело к снижению свободного денежного потока на 63,8% г/г до 26,7 млрд. Дальнейший рост Capex и процентных расходов вполне могут привезти к обнулению FCF.

( Читать дальше )

💎 Алроса (ALRS) — цены на алмазы падают, но закупки в Гохран помогают

- 14 августа 2024, 11:30

- |

▫️ Капитализация: 438 млрд / 59,5₽ за акцию

▫️ Выручка ТТМ:314 млрд ₽

▫️ Операционная прибыль ТТМ: 70,7 млрд ₽

▫️ Чистая прибыль ТТМ: 66 млрд ₽

▫️ скор. ЧП ТТМ: 75 млрд ₽

▫️ скор. P/E ТТМ:5,8

▫️ fwd P/E 2024: 6

▫️ fwd дивиденды 2024:8-9%

▫️ P/B:1

👉 Отдельно результаты за 1П 2024:

▫️Выручка: 179,5 млрд ₽ (-4,6% г/г)

▫️Операционная прибыль: 37,8 млрд ₽ (-48,5% г/г)

▫️скор. ЧП: 46 млрд ₽ (-17% г/г)

✅ В 1П2024г Алросе удалось сократить общие запасы на балансе в денежном выражении сразуна 8,5% или на 15,5 млрд рублей по отношению к 4кв2023г. Вероятно, это позитивный эффект от покупок бриллиантов в Гохран и реализации отложенного спроса в Индии.

✅ Чистый долг всего 6,3 млрд рублей. Компания выплачивает дивиденды не в полном объёме (большая часть нерезидентов выплат не получают),«дивиденды к уплате» превысили 11 млрд.

⚠️ Несмотря на относительно высокую базу 1П2023г, когда Алроса выплатила разовый повышенный НДПИ в 19 млрд, себестоимость реализованной продукции выросла на 14% г/г до 114 млрд рублей. Операционная рентабельность упала в 1П2024г до 20,8% против 39% годом ранее.

( Читать дальше )

🌾 ФосАгро (PHOR) - цены на удобрения стабилизировались, но FCF сокращается

- 13 августа 2024, 08:51

- |

▫️ Капитализация:692 млрд ₽ / 5346₽ за акцию

▫️ Выручка ТТМ: 469 млрд ₽

▫️ скор. EBITDA ТТМ:177 млрд ₽

▫️ скор. ЧП ТТМ: 89 млрд ₽

▫️ ND / EBITDA: 1,34

▫️ P/E ТТМ: 7,8

▫️ P/B:4,2

▫️ fwd p/e 2024 =7,7

▫️ fwd дивиденд 2024 =8,7%

👉Отдельно результаты за2кв2024г:

▫️ Выручка:122,3 млрд ₽ (+27% г/г)

▫️ Скор. EBITDA: 39 млрд ₽ (+15% г/г)

▫️Чистая прибыль:34,7 млрд р (+158% г/г)

Если отбросить курсовые разницы, то скор. чистая прибыль = 19,1 млрд ₽ (-12,5% г/г). За 1п2024 скор. чистая прибыль = 40,6 млрд р (-27,1% г/г).

👉 Динамика средних цен на основную продукцию компании за 2кв2024:

▫️Карбамид:$278/т против ср. цены$256/т во 2кв23г

▫️MAP: $532/т против ср. цены$477/т во 2кв23г

Цены немного выросли, рубль ослаб, однако себестоимость за 2кв24г выросла на 32,7% г/г, опережая выручку, что и стало причиной падения прибыли.

✅ Объём производства агрохимической продукции в 1П2024г вырос на 3,6% г/г, выпуск сырья показал рост на 1,9% г/г. В 2024м году менеджмент ожидает преодоления отметки по производству в 11,5 млн тонн (рост на 4,5% г/г). Бизнес растёт на операционном уровне, что хорошо.

( Читать дальше )

⚓️ НМТП (NMTP) - разгон завершился

- 12 августа 2024, 09:50

- |

Отчетности по МСФО за 1П2024 пока нет, поэтому рассмотрим данные РСБУ TTM:

▫️ Выручка: 31,8 млрд

▫️ Операционная прибыль: 18,2 млрд

▫️ Чистая прибыль: 40,8 млрд

▫️ P/E ТТМ:4,2

▫️ P/B: 1,2

▫️ fwd дивиденд 2024: 9-10%

👉 Отдельно результаты за 1П2024:

▫️Выручка: 17,7 млрд ₽ (+18% г/г)

▫️Операционная прибыль: 10,6 млрд ₽ (+25% г/г)

▫️скор. ЧП: 29 млрд ₽ (+65% г/г)

✅ Результаты за 1П2024г кажутся хорошими, но надо понимать, что отчёт РСБУ показывает только результаты порта Новороссийск + мы не видим данных по валютной переоценке и других разовых статей расходов/доходов.

✅ По данным Ассоциации морских торговых портов, в 1П2024г грузооборот порта Новороссийск вырос на 3,1% до 86,1 млн тонн, тогда как в Приморске грузооборот снизился на 4,6% до 32,6 млн тонн. В целом операционные результаты немного лучше прошлого года, рост в реальном выражении есть.

✅ В ближайшие время должно завершиться расширение пропускных мощностей Приморска, после которого предельная годовая перевалка нефти вырастетс 47 до 57 млн тонн. Кроме того, в 2025г планируется расширить мощность Новороссийска на 15 млн тонн до 52 млн тонн. В 2024г менеджмент НМТП будет согласовывать и принимать новую стратегию развития группы до 2030г из которой мы узнаем новые цели по дальнейшему расширению портов.

( Читать дальше )

🏦 Сбербанк (SBER) - краткий обзор первого отчета после отмены льготной ипотеки

- 11 августа 2024, 12:03

- |

ℹ️ Результаты за июль 2024

Клиенты физ. лица: 109,1 млн чел

Корпоративные клиенты:3,2 млн

СберПрайм:13,2 млн чел (+8,2% м/м)

Кредиты юр. лицам: +2,2% м/м

Кредиты физ. лицам: +0,3% м/м

Средства юр. лиц:-1,3% м/м

Средства физ. лиц.:+0,7% м/м

Чистый % доход: 212,6 млрд ₽ (+9,6% г/г)

Чистый комисс. доход: 66,5 млрд ₽ (+5,9% г/г)

Операционные расходы: 88,7 млрд ₽ (+23,5% г/г)

Формирование резервов:38,1 млрд ₽ (-50,6% г/г)

Чистая прибыль:141,2 млрд ₽ (+8,2% г/г)

❗ Сбербанк сделал всё, чтобы данный отчет казался хорошим, но если глянуть детали, то становится очевидно, что финансовые результаты 2024 года будут хуже, чем в 2023м году.

1. Банк заработал 141,2 млрд р за июль 2024, но расходы на резервы снизились на 50,6% г/г илина 39 млрд р. Без этого эффекта чистя прибыль составила бы 102,2 млрд р (-21,6% г/г). Стоимость риска вдруг резко упала до 0,6% в июле… Рано или поздно резервы придется наращивать.

2. Мало кто придал значение тому, что выплата дивдиендов была осуществлена в июле, хотя обычно компания производила выплаты раньше (в мае-июне). 752 млрд дивидендов практически весь июль находились в распоряжении банка, что при текущих ставках вполне могло принести доп. доход в размере до 10 млрд р, который отсутствовал в предыдущем году.

( Читать дальше )

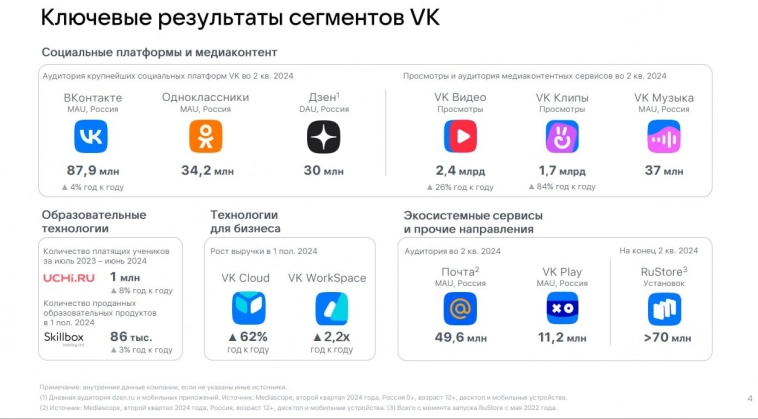

📱 VK Group (VKCO) - время идет, но ничего не меняется

- 09 августа 2024, 09:11

- |

▫️ Выручка ТТМ: 145,7 млрд ₽

▫️ скор. EBITDA ТТМ:-4,1 млрд ₽

▫️ Чистый убыток ТТМ: 47,5 млрд ₽

▫️ скор. ЧП ТТМ: — 40 млрд ₽

◽️ P/E ТТМ: -

◽️ P/E fwd 2024:-

👉 Отдельно результаты за 1П 2024:

▫️Выручка: 70,2 млрд ₽ (+22,6% г/г)

▫️EBITDA: — 700 млн ₽ (против прибыли в 3,9 млрд годом ранее)

▫️скор. ЧП: — 20,7 млрд ₽ (против убытка в 12,5 млрд годом ранее)

✅ Единственным плюсом в финансовой отчётности ВК по-прежнему остаётся рост выручки. По данному показателю в 1П2024г компания показала рост на 23% г/г до 70,2 млрд рублей. Однако, шикарным результат не назовешь, так как темпы роста снижаются.

Рост направления онлайн-рекламы всего 20% г/г. Для сравнения: в 1П2024г выручка Яндекса в сегменте «Поиск и портал» выросла на35% г/г.

✅ В начале августа начала действовать программа по «замедлению» работы YouTube, для многих пользователей сайт стал недоступен без VPN. Платформа ВК Видео стала одним из бенефициаров таких событий, но я бы не стал переоценивать позитивный эффект. Да, загрузки приложения в августе выросли в 4,5 раза, но есть 2 проблемы: 1. Адекватных аналогов системе рекомендаций Ютуба нет, поэтому ВК Видео нельзя назвать его аналогом. 2. Есть конкуренция с Рутуб.

( Читать дальше )

🛍 OZON (OZON) - финансовые расходы растут, а темпы роста замедляются. Когда ждать прибыль?

- 07 августа 2024, 08:29

- |

▫️Капитализация: 792 млрд / 3654₽ за расписку

▫️fwd p/e 2027: 14

📊 Ключевые показатели отдельно за 2кв2024:

▫️GMV: 633 млрд (+70% г/г)

▫️Выручка: 122,5 млрд (+30% г/г)

▫️Скор. EBITDA: — 658 млн

▫️Чистый убыток: -28 млрд (+114% г/г)

▫️Опер. денежный поток: 42 млрд (+302% г/г)

✅ Кол-во активных клиентов выросло на 30% до 51,1 млн чел. При этом, частота заказов увеличилась до 24 в год.

✅ Выручка от услуг рекламы за 2кв2024г выросла на 86% г/г до 27,6 млрд, выручка финтех направления за период утроилась и теперь составляет 9,8 млрд р. Совокупно, эти высокомаржинальные направления уже занимают 30,5% в общей выручки за квартал. На них компания и будет зарабатывать в дальнейшем.

❌ Финансовые обязательства компании составляют 96,7 млрд р, а лизинговые почти 160,4 млрд р (с ними чистый долг составляет 92,4 млрд р). Расходы по лизинговым обязательствам за 1п2024 года выросли до 10,1 млрд р (+89,7% г/г), а по остальным обязательствам сейчас ставка выше 20% годовых. Пока ставки высокие, у компании, при прочих равных, будет отлетать около 40 млрд рублей в год только на обслуживание долгов.

( Читать дальше )

🌾 Русагро (AGRO) - обзор отчета за 1п2024

- 06 августа 2024, 11:35

- |

▫️ Выручка ТТМ: 310 млрд ₽

▫️ EBITDA ТТМ: 55 млрд ₽

▫️ Чистая прибыль ТТМ: 34,5 млрд ₽

▫️ скор. ЧП ТТМ:30,7 млрд ₽

▫️ P/E ТТМ:5,5

▫️ fwd дивиденд 2024: 7-9%

▫️ P/B: 0,75

👉 Отдельно результаты за 1П2024:

▫️Выручка: 139 млрд ₽ (+30,5% г/г)

▫️EBITDA: 13,8 млрд ₽ (-11,6% г/г)

▫️Чистая прибыль:1,2 млрд ₽ (-90,7% г/г)

▫️скор. ЧП: 3,7 млрд ₽ (-38,5% г/г)

✅ Если верить комментариям менеджмента, то падение рентабельности в Сахарном сегменте обусловлено разовыми факторами. Имеет место смещение поставок на будущие периоды по долгосрочным контрактам + сезонный рост себестоимости. Сезонный фактор и повлиял и на Сельхоз сегмент (на 1п2023 смещалась часть продаж урожая 2022 года).

Ключевой (масложировой) сегмент, который формирует 65% выручки и 78% скор. EBITDA — продолжает расти. Основная причина роста — консолидация НМЖК. Важно, что рост происходит на операционном уровне, поэтому с финансовой частью всё неплохо, даже учитывая, что ценовая конъюнктура сейчас не лучше, чем была.

( Читать дальше )

теги блога TAUREN

- 2023

- 2024

- En+

- FCF

- fix price

- FixPrice

- Globaltrans

- Headhunter

- IPO

- IPO 2024

- Matson

- Micron Technology

- Ozon

- P/E

- S&P500

- softline

- vk

- X5

- Акрон

- акции

- акции США

- Алроса

- анализ

- Астра

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга Групп

- ВТБ

- Газпром

- Газпромнефть

- гмк норникель

- Группа ЛСР

- Группа Позитив

- ДВМП

- Детский мир

- дивиденды

- долг

- застройщики

- золото

- Интер РАО

- Интеррао

- капитал

- Китай

- куйбышевазот

- ЛСР

- Лукойл

- м.видео

- Магнит

- Мвидео

- мечел

- ММК

- мобильный пост

- МосБиржа

- московская биржа

- мтс

- недвижимость

- Нефть

- НМТП

- Новатэк

- Норникель

- обзор

- обзор акций

- обзор компании

- обзор рынка

- озон

- отчеты МСФО

- позитив

- Полиметалл

- полюс

- полюс золото

- прибыль

- прогноз

- прогноз по акциям

- редомициляция

- Роснефть

- Россети

- Ростелеком

- Русагро

- русал

- Русснефть

- самолет

- сбербанк

- свободный денежный поток

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Софтлайн

- Сургутнефтегаз

- татнефть

- Тинькофф Банк

- Транснефть

- Фосагро

- фьючерс mix

- Черкизово

- чистая прибыль

- Эталон

- Яндекс