Finrange | Дмитрий Баженов

Обзор результатов Лукойла за 2023 г. Сколько выходит дивиденд?

- 12 марта 2024, 17:00

- |

Компания наконец-то опубликовала финансовую отчётность за 2023 г. по МСФО, но без данных за предыдущий год.

Что с финансовыми результатами?

Данные для сравнения за 2022 г. Лукойл не предоставил. Будем ориентироваться на 2021 г. Выручка компании составила 7,92 трлн руб. – меньше на 16%, чем в рекордном 2021 г.

При этом, чистая прибыль Лукойла достигла 1,16 трлн руб. по сравнению с 775 млрд руб. в 2021 г. в основном за счёт операционной деятельности.

На конец года у компании скопилось денежных средств рекордные 1,18 трлн руб. Таким образом, у компании стал отрицательный чистый долг.

На какие дивиденды от Лукойла может рассчитывать инвестор?

Учитывая сильный баланс Лукойла, можно уверенно рассчитывать на одновременное проведение выкупа собственных акций у нерезидентов и выплату финальных дивидендов.

Напомню, исходя из дивполитики, компания направляет на выплаты дивидендов не менее 100% свободного денежного потока (FCF) по МСФО, скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций Лукойла. Выплаты производятся два раза в год.

( Читать дальше )

- комментировать

- 1.5К | ★1

- Комментарии ( 2 )

Результаты портфелей на рынке РФ за 4-7 марта 2024 г.

- 10 марта 2024, 19:47

- |

В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 288 277,10 руб.

- Результат за неделю +90 674,89 руб.

- Доходность портфеля: +197,37%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

На этой короткой недели мы не совершали сделок. Открыты четыре спекулятивных позиций.

Среднесрочный портфель с 17 августа 2016 г.:

- Текущая сумма: 10 786 638,77 руб.

- Результат за неделю: +362 216,89 руб.

- Доходность портфеля: +978,66%

( Читать дальше )

Обзор финансовых результатов МТС за 2023 г. В ожидании дивидендов

- 06 марта 2024, 19:17

- |

МТС отчитался о росте финансовых показателей за 2023 г. по МСФО. Разбираемся в отчёте и ищем деньги на дивиденды.

Что с финансовыми результатами?

Выручка компании увеличилась на 13,5% по сравнению с предыдущим годом – до 146,7 млрд руб. Чистая прибыль МТС составила 54,6 млрд руб., увеличившись на 67,5% год к году.

Сильные результаты обусловлены роста доходов во всех сегментах бизнеса. Существенный вклад в рост выручки вносит финтех направление, которое за год заработало 91 млрд руб. Также, прибыль группы выросла за счёт эффекта низкой базы 2022 г.

Свободный денежный поток без учета банковского направления увеличился за год на 20% – до 44,8 млрд руб. за счёт снижения какапекса в связи с интенсивными закупками оборудования в предыдущие несколько лет.

Чистый долг по состоянию на конец года составил 441 млрд руб., увеличившись на 14,9%. Долговая нагрузка по коэффициенту Чистый долг/EBITDA составила 1,9x. Стоимость обслуживания по чистому долгу комфортные 9,7%.

( Читать дальше )

Что показывает мультипликатор PEG?

- 04 марта 2024, 19:01

- |

Когда речь заходит о принятии инвестиционных решений, инвесторы часто оценивают акции не только по их текущей цене, но и по их потенциалу роста. Одним из инструментов, который помогает инвесторам оценить соотношение между ценой акций и ожидаемым ростом прибыли, является коэффициент PEG.

Что такое PEG?PEG — это аналог показателя P/E, скорректированный на темпы роста прибыли на акцию. Этот показатель представляет собой отношение между коэффициентом цены к прибыли (P/E ratio) компании и ее годовым темпом роста прибыли (EPS growth rate).

Коэффициент PEG представляет собой модификацию мультипликатора P/E, однако, в отличие от P/E, отражающего прошлое компании, PEG учитывает ее тенденции роста. Этот метод оценки не является сравнительным, а скорее абстрактным, но он помогает инвесторам определить, недооценены ли акции.

Коэффициент PEG предоставляет инвесторам информацию о том, насколько акции компании оценены относительно ее потенциала роста. Если коэффициент PEG меньше 1, это может указывать на то, что акции компании недооценены с учетом их потенциального роста. Если коэффициент PEG больше 1, это может свидетельствовать о том, что акции переоценены по отношению к их ожидаемому росту.

( Читать дальше )

Итоги февраля 2024 г. Сколько заработали на бирже?

- 04 марта 2024, 10:37

- |

По итогам каждого месяца мы в Finrange подводим промежуточные итоги и делимся результатами. Общий результат портфелей указан на закрытие 1 марта 2024 г.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 371 742,69 руб.

- Результат за месяц +117 300,81 руб.

- Доходность портфеля: +196,47%

В этом месяце в спекулятивном портфеле было около 10 сделок, из которых закрыли 2 в убыток. Обе сделки по акциям НЛМК, снова отыгрывали пробой 200 руб., но на третий раз сделка была удачной, держим лонг.

Основная прибыль была от «префов» Сургутнефтегаза, которые покупали ранее. Часть длиной позиции по МТС, о который писали ранее в обзоре.

На данный момент есть 4 открытых плюсовых позиций, одну из которой открыли в пятницу. Суммарная доходность текущих позиций почти +24%.

Таким образом, спекулятивный портфель за месяц вырос на +5,25% против индекса МосБиржи +1,32%. В деньгах заработали +117 300,81 руб.

Среднесрочный портфель с 17 августа 2016 г.:

( Читать дальше )

Обзор финансовых результатов АЛРОСА за 2023 г. Будут ли дивиденды?

- 29 февраля 2024, 22:03

- |

Компания вчера опубликовала финансовые результаты за 2023 г. по МСФО. Разбираемся в отчёте и перспективах дивидендах.

Что с финансовыми результатами?

Выручка компании за год увеличилась почти на 9% и составила 326,5 млрд руб. на фоне снижения цен на алмазы и приостановки продаж в Индию на 2 месяца. В результате чего, у АЛРОСы образовались избыточные запасы алмазов.

Чистая прибыль сократилась на 15,2% по сравнению с 2022 г. – до 85,2 млрд руб. Падение прибыли обусловлено уменьшением прочих доходов на 32,5 млрд руб., а также снижением доходов от курсовых разниц и обязательной продажи валюты на 26,6 млрд руб.

На фоне роста капитальных затрат на 56%, свободный денежный поток составил 2 млрд руб. против 47,5 млрд руб. годом ранее. За II пол. 2023 г. и вовсе ушел в отрицательную зону.

Сколько дивидендов получит инвестор?

Исходя из дивполитики компании, АЛРОСА может направить дивиденды за II пол. 2023 г. в размере 2,1 руб. на акцию. Тем не мене, компания уже выплатила 3,77 руб. за I пол. 2023 г. – это 27,2 млрд руб.

( Читать дальше )

А вы знаете, чем отличается спекулянт от инвестора?

- 28 февраля 2024, 16:51

- |

Спекулянт имеет четкий план, или стратегию, вложения денег на рынке с единственной целью – получение прибыли. Спекулянту безразлично, чем он владеют или что продаёт, пока он получает в итоге больше денег, чем первоначально вложил.

👉Спекулянт ни во что не инвестируют. Он не анализирует финансовую отчётность с целью оценить бизнес компании, эффективность и денежные потоки. Он спекулирует. Для него важно, заработать на разнице цен. Это важное отличие!

🗣Сейчас, подобное наблюдаю в акциях ЛРС и ПИК. Котировки обновляют локальные максимумы на фоне высоких процентных ставок, роста первоначального взноса по ипотеке и потери доли рынка. В то время, когда новый и более эффективный лидер рынка – Самолёт, снижается. #Мысли

Больше об инвестициях и трейдинге вы найдете в нашем телеграм-канале.

С уважением, Дмитрий! Основатель сервиса по анализу акций Finrange.

Технический анализ НОВАТЭКа. Акции пришли к цели

- 27 февраля 2024, 14:40

- |

На днях, котировки НОВАТЭКа пришли в диапазон цен 1300-1350 руб., о котором я писал ранее.

США и Великобритания усилили санкционное давление на НОВАТЭК. Сначала, страны добавила в санкционный список проект «Арктик СПГ-2».

Затем, США ввели ограничения против «НОВАТЭК Мурманск» — это дочерняя компания НОВАТЭКа, где строятся технологические линии для «Арктик СПГ-2» и будущих СПГ-проектов.

Кроме этого, под санкции попала компания «СМАРТ СПГ» — это совместное предприятие Совкомфлота и НОВАТЭКа, которое является владельцем и оператором флота танкеров-газовозов для «Арктик СПГ-2».

В связи с этим, амбициозные СПГ-проекты компании будут затратнее, а на реализацию уйдёт больше времени, чем многие ожидали. Увеличатся расходы на обход санкций и сдвинуться сроки реализаций проектов. Снизится маржинальность бизнеса НОВАТЭКа.

Тем не менее, все проблемы решаемы, в ценах уже заложены новые санкции. Котировки с последних максимумов октября 2023 г. упали более чем на 20%. Сейчас акции вернулись долгосрочный восходящий тренд, который длится с февраля 2022 г. Это хорошая возможность для накапливания долгосрочной позиции в бумагах НОВАТЭКа.

( Читать дальше )

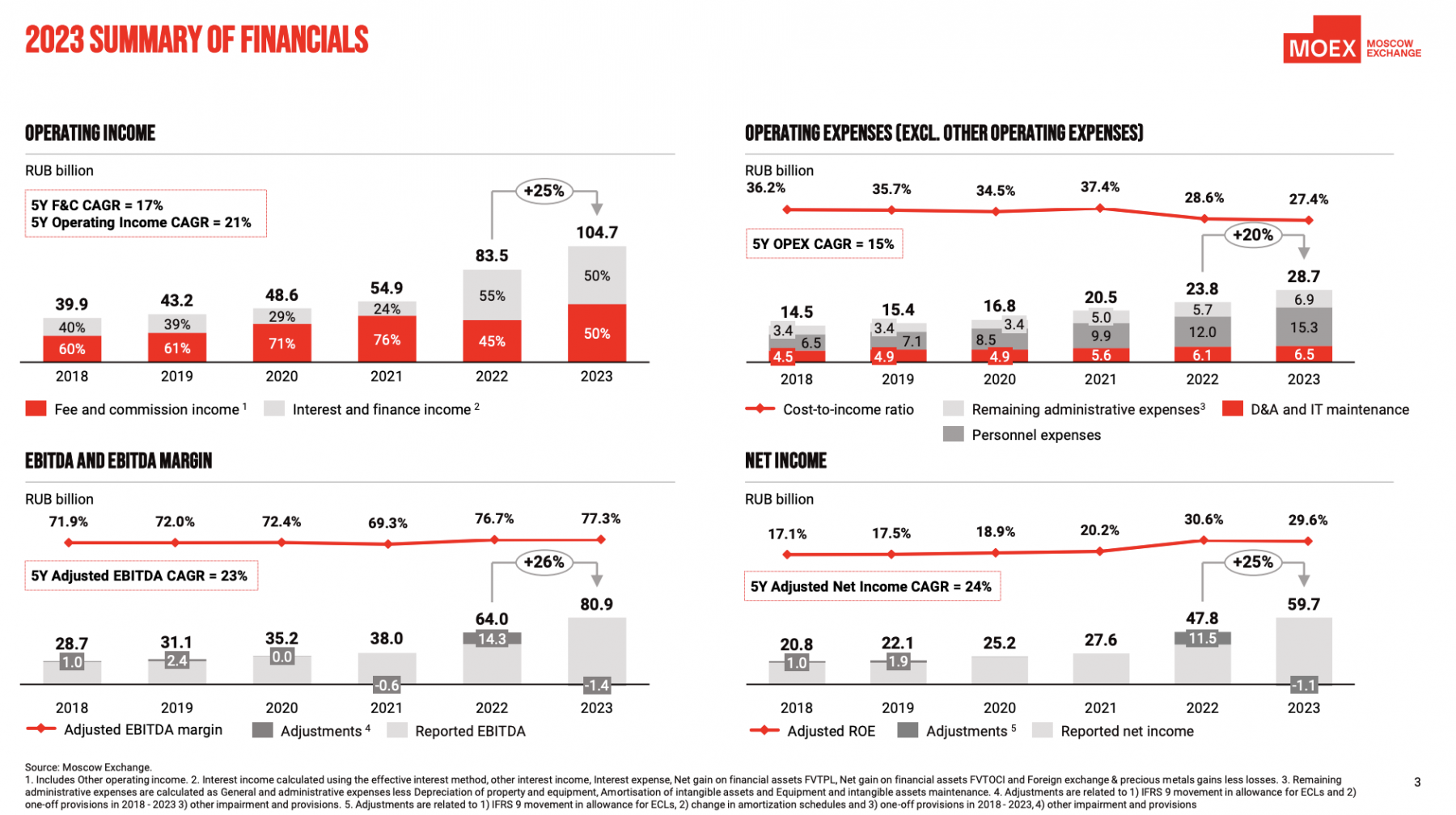

Обзор финансовых результатов МосБиржи за 2023 г. Стоит ли покупать акции?

- 26 февраля 2024, 19:35

- |

Биржа сегодня отчиталась о финансовых результатах за 2023 г. по МСФО, а также сообщила дату заседания совета директоров, где будут рекомендованы дивиденды.

Что с финансовыми результатами?

МосБиржа ожидаемо показала сильные финансовые результаты по итогам года. Год был волатильные, много IPO. Поэтому комиссионные доходы выросли на 39,4% по сравнению с 2022 г. – до 52,2 млрд руб.

Процентные доходы на фоне роста ключевой ставки ЦБ РФ и инвестиционного портфеля биржи увеличились на 22,8% – до 52,2 млрд руб. 54,9 млрд руб.

Операционные расходы за 2023 г. выросли на 20,2% за счет создания резервов на выплату премий и мотивации сотрудников, а также маркетинговых расходов, связанных с платформой Финуслуги.

В результате, чистая прибыль МосБиржи составила 60,8 млрд руб., увеличившись на 65,7% год к году. Также, поддержку результатам оказало восстановление резервов по ожидаемым кредитным убыткам в размере 1,7 млрд руб.

Сколько дивидендов получит инвестор?

( Читать дальше )

Результаты портфелей на рынке РФ за 19-22 февраля 2024 г.

- 25 февраля 2024, 20:02

- |

В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 288 277,10 руб.

- Результат за неделю -26 841,79 руб.

- Доходность портфеля: +186,03%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

На этой короткой недели мы не совершали сделок в ожидании санкций со стороны запада в отношении России. Все свободные средства лежат в фондах денежного рынка — это более 60%.

Среднесрочный портфель с 17 августа 2016 г.:

- Текущая сумма: 10 424 596,20 руб.

- Результат за неделю -203 216,89 руб.

- Доходность портфеля: +942,46%

( Читать дальше )

теги блога Finrange | Дмитрий Баженов

- ALRS

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги месяца

- Итоги недели

- КАМАЗ

- ключевая ставка ЦБ РФ

- Ленэнерго

- Лукойл

- М.видео

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- обзор рынка

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания