Блог им. AVBacherov

Бенчмарк 2024, как я вижу свой портфель в следующем году

- 27 декабря 2023, 11:46

- |

Время думать о следующем годе. Как у меня водится, я каждый год стараюсь построить свой бенчмарк. Он учитывает мои инвестиционные горизонты в целом. Для основного портфеля я держу прицел на 5 лет, но также корректировку, на год следующий. Бенчмарк, который я строю каждый год — является для меня базисом. Смотря на него, я принимаю свои инвестиционные решения. Это упрощает мне жизнь, так как моя задача, постараться обойти его. Если мне это удаётся сделать, значит в этом году мои знания и опыт помогли извлечь дополнительную выгоду по сравнению с простой стратегий купи и держи, если нет — это повод сделать работу на ошибками, и посмотреть когда и почему я принимал неправильные решения. Управлять портфелями от базиса — всегда проще, хотя начинающим инвесторам — это кажется не совсем понятной задачей.

В этом году я немного пересмотрел свои взгляды на построение бенчмарка. Раньше я часто учитывал исторические значения присваивая им разный вес в зависимости от глубины расчётов. Теперь я решил, что будет практичнее выделить периоды условного «спокойного роста», и отдельно периоды кризисов. При чём период кризисов я беру в расчёт за год до начала и за год после острый фазы. Во-первых — такой диапазон мне даёт достаточно большой набор статистических данных, а во-вторых отражает невозможность достаточно точно предсказать начало кризиса. Таким образом у меня получается два бенчмарка — один на «спокойные времена», один на «кризисные». Одним из показателей оптимизации я использую Value at Risk (VAR) c 95% доверительным интервалом.

Так как волатильность рынков в спокойные времена ниже, а корреляции среди классов активов незначительны, то я задаю VAR = 20%. В кризисных времена мы наблюдаем стремление корреляций к 1, особенно это верно для российского рынка акций, поэтому, я устанавливаю VAR = 10%. Получив два бенчмарка, моя задача понять из наблюдения за мировой и российской экономиками, насколько высока вероятность в следующем году увидеть кризис на фондовом рынке. Если она мала, то я выбираю бенчмарк на «спокойные времена», если высока, то «кризисный».

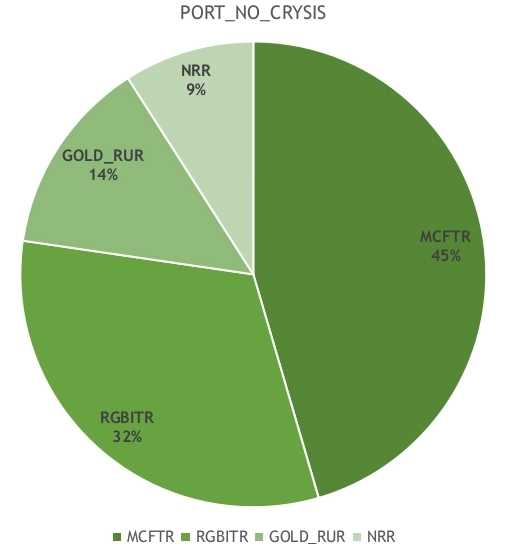

Я не жду в следующем году потрясений на российском рынке, но и не ожидаю больших успехов при инвестировании в акции. Этот год оказался лучшим для акций российских компаний за последние 10 лет, а за 20 — будет четвёртым по результативности, и я не жду, что следующий 2024 будет таким же прекрасным. На то действует много обстоятельств о которых я писал в своих постах, и рассказывал в своих интервью. С другой стороны, сейчас очень привлекательные доходности в фиксинках (бумагах с фиксированной доходностью), а как гласит простое правило — в период высоких ставок существует относительно меньший риск инвестиций в облигации, чем в период низких. Поэтому в отличие от прошлого года, я сокращу свои аппетиты в акциях в пользу облигаций. Кроме того я уменьшу свои вложения в золото, но буду держать руку на пульсе. Немало факторов говорит о высоком риске кризиса на фондовом рынке США, но они уже не столь высоки как были ещё в 2020 и 2021. Поэтому не вижу смысла пока держать большую аллокацию GOLD. И также я не жду, что в следующем году мы увидим какие-нибудь драматичные изменения в USDRUB, когда золото ведёт себя как квази-долларовый актив. С вероятностью 90% USDRUB не выйдет за рамки своей стандартной волатильности около 10%.

Получившейся бенчмарк по расчётам и аналитическим прогнозам в отдельных классах активов должен дать доходность по итогу 2024 от 16% до 20%, при волатильности всего в 12%, что даёт неплохо соотношение ДОХОДНОСТЬ/ВОЛАТИЛЬНОСТЬ от 1,3 до 1,6. На мой взгляд достойный ожидаемый результат. Моя задача, как всегда состоит в том, чтобы быть как минимум не хуже моего бенчмарка.

Всем удачных инвестиций и хорошо встретить Новый год!

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finam

- Finversia

- Gold

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- Андрей Верников

- библиотека

- БПИФ

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги года

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России

NRR? — Это денежный рынок?

А где можно взглянуть на предыдущие итерации ваших размышлений по поводу своего портфеля?