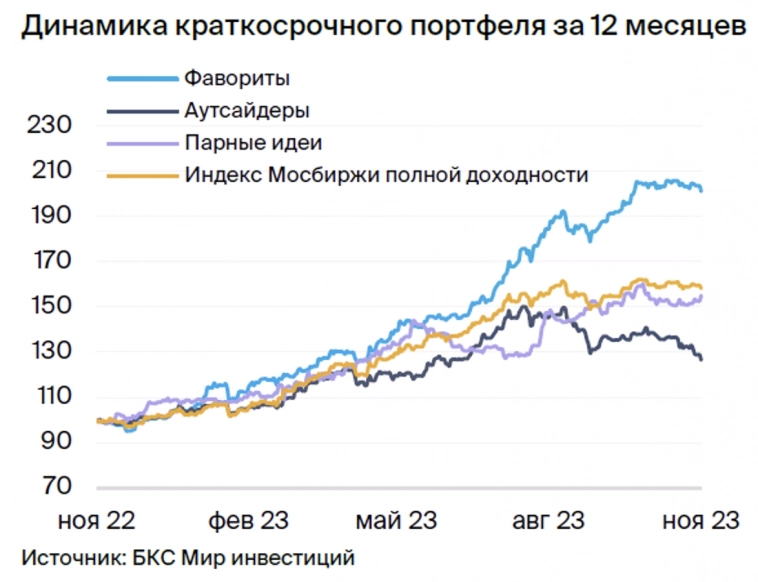

Блог компании БКС Мир инвестиций | Портфели БКС. Замены в фаворитах и аутсайдерах

- 29 ноября 2023, 11:40

- |

На текущей неделе российские компании продолжат публиковать финансовые и операционные результаты за III квартал, и в отдельных бумагах может наблюдаться повышенная волатильность. Однако наш нейтральный взгляд на рынок остается без изменений на фоне геополитических рисков.

Добавляем Магнит вместо Мечела в краткосрочные фавориты, а в аутсайдерах меняем ОГК-2 и Сегежу на РУСАЛ и ЛСР.

Краткосрочные идеи

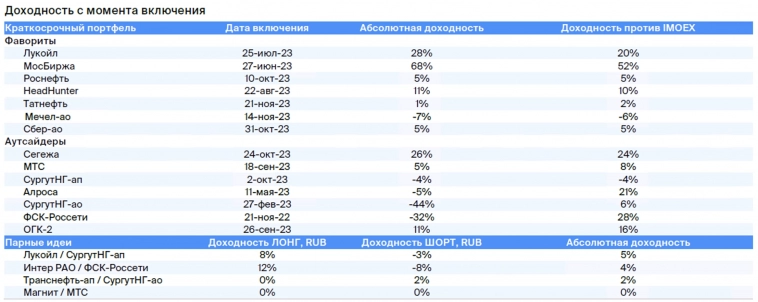

Краткосрочные фавориты:

• ЛУКОЙЛ / Роснефть / Татнефть — ждем хороший дивидендный поток на фоне текущего курса рубля и цен на нефть.

• Мосбиржа — выигрывает от жесткой монетарной политики ЦБ.

• HeadHunter — вероятная редомициляция и сильные результаты за II полугодие 2023 г.

• Сбер — релиз стратегии 6 декабря может стать катализатором.

• Заменяем Мечел на Магнит — в ближайшей перспективе ритейлер может торговаться лучше рынка на фоне позитивных корпоративных событий.

Исключаем Мечел из краткосрочного портфеля на фоне отсутствия существенных краткосрочных катализаторов. После публикации хороших операционных результатов за III квартал и на фоне отросших цен на уголь в азиатском регионе следующим катализатором станет публикация операционных результатов за IV квартал в конце I квартала 2024 г.

Добавляем Магнит в список краткосрочных фаворитов. На днях совет директоров компании рекомендовал дивиденды за 2022 г. с доходностью 7%, и этот фактор, вероятно, поддержит бумаги краткосрочно. Кроме того, совет директоров созвал ГОСА, где планируется переизбрать его состав, что может привести к возвращению акциям Магнита листинга первого уровня на Мосбирже (был снижен до третьего в мае).

Объявление дивидендов за 2022 г. и отсутствие планов дальнейшего выкупа акций с дисконтом, по нашему мнению, может сигнализировать о возвращении к стабильным дивидендным выплатам — доходность за 2023 г. может составить 7–13% в дополнение к 7% за 2022 г.

Краткосрочные аутсайдеры:

• Сургутнефтегаз — низкая дивдоходность в секторе.

• АЛРОСА — спрос на алмазы под давлением.

• ФСК-Россети — отсутствие дивидендов, высокие инвестиционные затраты.

• МТС — ближайшие катализаторы для роста только в следующем году.

• Сургутнефтегаз-ап — высокие дивиденды уже в цене.

• ОГК-2 меняем на ЛСР — давление со стороны ипотечных ставок может отразиться уже в отчетности за IV квартал.

• Сегежа меняем на РУСАЛ на фоне укрепления рубля, действия экспортных пошлин и роста доли в выручке азиатского региона с меньшей ценовой премией по сравнению с Европой.

Включаем ЛСР вместо ОГК-2. ЛСР может уже в ближайшей перспективе ощутить давление на продажи от роста ипотечных процентных ставок вслед за повышением ключевой ставки ЦБ РФ с учетом более премиального сегмента в структуре предложения. Операционные результаты за IV квартал 2023 г., которые ожидаются в январе, могут отразить данный фактор.

Включаем РУСАЛ вместо Сегежи на фоне укрепления рубля, действия экспортных пошлин и роста доли в выручке азиатского региона с меньшей ценовой премией по сравнению с Европой.

Долгосрочные идеи

Топ-7

• Мечел — значительный дисконт мультипликаторов к конкурентам, устойчивое погашение долга, рост добычи угля и высокие цены на него.

• Татнефть-ао — хорошие перспективы роста производства, дивидендная политика, возможно, только что была существенно усилена.

• Novabev Group — долгосрочный рост, основанный на расширении розничной торговли и управлении брендом.

• Сбер-ао — высокая рентабельность, дивидендный потенциал.

• Северсталь — стабильный внутренний рынок стали, ожидаем возврата к дивидендам с двухзначной доходностью в течение 12 месяцев с учетом значительных денежных средств (>10% капитализации).

• НОВАТЭК — планы по производству СПГ остаются амбициозными, несмотря на санкционное давление.

• ЛУКОЙЛ — высокие дивиденды и возможный выкуп акций с огромной добавленной стоимостью, если это будет одобрено правительством.

Боттом-7

• Сургутнефтегаз-ао — без изменения дивидендной политики в обозримом будущем, она останется самой низкой в секторе.

• ФСК-Россети — инвестпрограмма без окупаемости, свободный денежный поток отрицательный

• Сегежа — высокая долговая нагрузка может привести к трудностям с погашением или реструктуризацией.

• АЛРОСА — рост доли рынка искусственных бриллиантов.

• ОГК-2 — окончание ДПМ-проектов с 1 декабря 2024 г. и падение прибыли, возможны даже убытки.

• ЛСР — эффект от роста ипотечных ставок на продажи в премиальном сегменте.

• РусГидро — высокие расходы на инвестиции.

Парные идеи

• Лонг Интер РАО / Шорт ФСК-Россети — положительный свободный денежный поток и сильный баланс делают Интер РАО привлекательной историей. В то же время у ФСК серьезные затраты на инвестпрограмму, что может привести к отрицательным денежным потокам в 2023 г.

• Лонг ЛУКОЙЛ / Шорт Сургутнефтегаз-ап — ЛУКОЙЛ потенциально может платить хорошие дивиденды, ближайшая выплата в декабре. При этом высокие дивиденды Сургутнефтегаз-ап уже в цене, и выплата предстоит еще не скоро.

• Лонг Транснефть-ап / Шорт Сургутнефтегаз-ао — ожидаем, что за три месяца идея принесет от 10% за счет сильной разницы в дивидендной доходности и оценке двух бумаг. Среди потенциальных катализаторов для «префов» Транснефти — укрепление рубля и предстоящее дробление акций.

• Лонг Магнит / Шорт МТС — Магнит объявил дивиденды за 2022 г. и назначил ГОСА. Это долгожданное событие, за которым могут последовать дальнейшие улучшения в инвестиционной истории компании. В то же время для МТС мы не видим значимых катализаторов в краткосрочной перспективе.

Шорт без комиссии

Если вы совершите сделку шорт с 18 сентября по 17 декабря 2023 г., то три месяца после этого сможете открывать короткие позиции без комиссии. Максимальная сумма сделок в рамках акции — 10 млн руб.

Шортить можно российские и квазироссийские ценные бумаги на Мосбирже. Акция действует: для новых клиентов БКС, для клиентов с активами менее 1 тыс. руб., а также для тех, кто не совершал сделок переноса маржинальных позиций в период с 1 февраля по 18 сентября 2023 г. Узнать подробности.

*Не является индивидуальной инвестиционной рекомендацией

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал