Блог им. point_31

Акции Селигдара или золотые облигации?

- 10 октября 2023, 08:26

- |

Чем выше курс иностранной валюты, тем больше инвесторы задумываются о защите капитала от девальвации. Классическим инструментом в данном случае выступает золото, а также золотодобывающие компании. На российском рынке появился интересный инструмент – золотые облигации Селигдара, отчетность которого в данной статье также рассмотрим.

Пару слов о макро-тенденциях на рынке золота. Основное давление на драгметалл оказывают 10-летние гособлигации США, доходность которых обновила максимум с осени 2007 года. Позитивными факторами за рост являются – накопленная инфляция в прошлые года, а также рост геополитической нестабильности. Глобально котировки золота находятся в растущем тренде, локально наблюдаем коррекцию.

Облигации США выбирают, потому что они приносят доходность в отличие от металла, однако золотые облигации Селигдара решают эту проблему. Доходность выпуска 5,5% в золоте, звучит лучше, чем аналогичная доходность в долларах, поскольку американская валюта подвержена инфляции, в отличие от драгметалла, который сохраняет свою покупательную способность в долгосрочной перспективе.

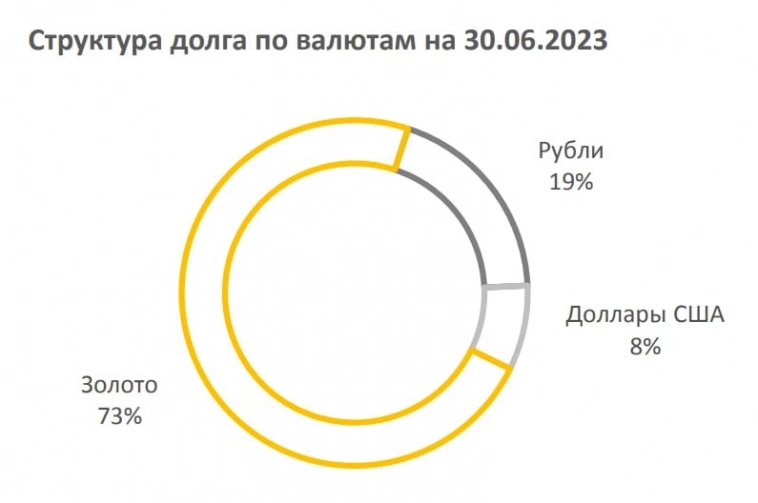

Сама компания отчиталась за первые 6 месяцев 2023 года противоречиво. Выручка выросла с 11,5 до 20,9 млрд рублей, а прошлогодняя чистая прибыль 10,7 млрд рублей сменилась убытком в размере 7,2 млрд. Причина роста выручки и при этом убытка – девальвация рубля. Выручка компании в рублях растет в след за рублевой ценой корзины металлов, а всю прибыль убила переоценка валютных обязательств. У Селигдара большая доля займов привязана к золоту и валюте, поэтому при девальвации рубля эмитент получает убыток.

Собственный капитал сократился с 36 до 30 млрд рублей, а обязательства выросли с 57 до 71 млрд. На счету у Селигдара 20 млрд рублей, однако эта сумма не покрывает полностью даже краткосрочные кредиты и займы. Девальвация – это благо для золотодобытчиков, однако в случае валютного хеджирования, падение рубля приносит компании убытки.

Золотые облигации Селигдара дают интересную доходность, но и обладают рядом минусов по сравнению с золотом. В них заложен риск эмитента и инфраструктуры, поэтому данные бумаги могут быть интересны на небольшую сумму в рисковую часть портфеля.

Что касается акций, то с падением рубля долговая нагрузка начинает возрастать, что увеличивает кредитные риски эмитента. Более того, про возможность выплаты дивидендов в таком случае и вовсе можно забыть. Какого-то апсайда я здесь не наблюдаю.

❗️Не является инвестиционной рекомендацией

Мои портфели, сделки и уникальная аналитика — в Telegram

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- криптовалюта

- Лента

- ЛСР

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Россети Ленэнерго

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- Селигдар

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

Ихмо, не фонтан.