Блог им. Seaslide

Я готовлюсь к встрече с Тимофеем) Портфель российских акций 32,77%

- 05 ноября 2020, 20:18

- |

Друзья, всем привет!

Пришло время обновить мои таблички, потому что я готовлюсь к встрече с Тимофеем Мартыновым)

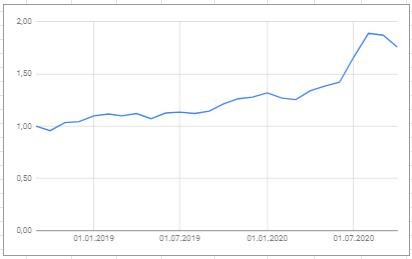

В конце будет график стоимости портфеля за все время! Выглядит она для многих достаточно скромно, но в итоге процент за год набегает хороший. Среднегодовая доходность на текущий момент с учетом всех комиссий, налогов, дивидендов и простоя кэша у меня составляет 32,77%

Немного откатилась от доходности 35%, потому что ничего не было закрыто в октябре. И, более того, в октябре я много чего купила. Жду не дождусь, когда буду продавать.

Первая табличка. Она содержит информацию об акциях, которые в моем портфеле сейчас.

Есть строчка — Свободно — это свободный кэш в портфеле.

Вторая табличка содержит все-все-все мои сделки с акциями. Это закрытые позиции — их уже нет в моем портфеле.

Я давно занимаюсь фьючерсами, но вот акциями только лишь два года, поэтому вторая табличка не очень большая

Результат в процентах — это чистый результат. Он очищен от комиссий, налогов, в нем учтены так же полученные дивиденды за время владения.

Третья табличка — график стоимости портфеля за все все все время, учтены комиссии, налоги, дивиденды, был даже депозитарный взнос в начале — и он учтен.

*В августе 2020 был долив депозита на 0,25 от первоначального.

Мои принципы инвестирования:

— я покупаю акции на несколько месяцев

— главный принцип покупки — акция растет

— вхожу в акцию после коррекции, необязательно идеально, возможно акция просядет еще

— главный критерий для принятия решения о продаже — это рост превышающий годовую дивидендную доходность

— точка продажи — акция падает. Бывает, что акция прыгнула выше дивидендов и я ее могу не закрыть сразу. Это в случае, если она продолжает расти безоткатно, такие акции я закрываю после отката

— позицию с убытком закрою, только если это не дивидендная акция, и акция падает

Многие просят посчитать просадки, я никогда не строила график стоимости портфеля в акциях, потому что просадок не было.

В октябре я имела в моменте просадку около 2,5 процентов, и это впервые за все время работы с акциями. Сейчас просадки нет.

Как вы считаете большая это просадка или нет?

теги блога Seaslide

- AKRN

- ALRS

- AMEZ

- APTK

- CBOM

- Comcast Corporation

- DSKY

- ETLN

- FIVE

- GCHE

- GMKN

- HYDR

- KAZTP

- KCHE

- KMAZ

- KTSB

- LKOH

- LSNG

- MAGE

- MAGN

- MGTSP

- MSTT

- MTSS

- NKNC

- NVTK

- QIWI

- quik

- RTKM

- SAGOP

- SBERP

- SELGP

- SIBN

- Southwestern Energy

- TATNP

- UPRO

- YNDX

- YRSBP

- Авангард

- акции

- алготрейдинг

- АЛРОСА

- Аптеки 36 и 6

- Ашинский МЗ

- Башинформсвязь

- брокеры

- Детский Мир

- Казаньоргсинтез

- КуйбышевАзот

- ЛЭСК

- Мать и Дитя

- МКБ

- ММК

- Мостотрест

- МТС

- НЛМК

- НОВАТЭК

- портфель

- рецензия на книгу

- Россети Ленэнерго

- Россети Центр

- Ростелеком

- Русгидро

- САФМАР

- Сбербанк

- сбербанк брокер

- сберброкер

- стратегия

- Торговля акциями

- эквити

- Эталон

- Юнипро

oleg911, Как у нее может быть доходность как по ОФЗ, если в 18 году ОФЗ давали 8 годовых, сейчас 5, а у нее 32?

Да и каждый считает в чем хочет, хотите, можете в акциях Теслы считать)

oleg911, ну вы еще за вчера возьмите, так вообще руб в среднем укрепляется на 1000500+% годовых

CAGR за 20 лет (с 28 до 80) ~5,3%

От МАХ 2008: CAGR за 12 лет (с 23 до 80) ~ 11%

От MIN 2008: CAGR за 12 лет (с 38 до 80) ~ 6%

И добавил вместо них Сбербанк, Новатэк, МТС, оба Сургута, причем префов в 2 раза больше ао, Лукойла и Роснефти. Также обязательно докупил бы пару металлургов НЛМК и СС после коррекции. При просадках интересен и RUSAL.

Поверьте, жизнь заиграет новыми красками. Желаю успехов!

С энергетиками 3 эшелона осторожней, могут упасть в 5 — 6 раз и долго не подниматься!!!

Из энергетиков фишек лучшие ФСК, Юнипро, Россети ап, бывшая Ленэнерго пр.сейчас она переименована в РсетиЛЭ-п, очень хорошая, но дорогая. Последить можно за МРСК ЦП, ее хвалят за экон. показатели.Но я бы покупал их всех на просадках, они очень дешевы при падениях рынка.

Дмитрий слова словами, а нет ни названия бумаг ни ваших результатов.

Я люблю цифры, не слова.

А то что я их держал, а не постфактум, как тут многие выдумал, можете увидеть в т.ч. из моих постов в их обсуждении:

smart-lab.ru/forum/PMSB/page16/#comment10681544

Правда писать стал куда позже опубликования надбавок, ибо у меня крупный банк и я в неликвидах иной раз много недель позу кусочками мелких неажиотажных заявок набираю, причём надо успевать сделать это до годового, по понятным причинам.

О компаниях электросбыта ничего не знаю, но думаю они не для любителей, но вам верю на слово.

Так то это аксиома, понятная даже новичкам

Повторяю я даже не слышал об энергосбытах .

Успехов в вашем неволатильном хозяйстве.

Йонатан Берсон,

В начале сентября было 80% кэша — какой был смысл, не было никакого смысла учитывать не закрытые позиции

Сейчас в октябре я получила просадку 2,5 в моменте находясь во многих позициях — и указала ее размер. Но теперь просадки уже нет.

И второй момент, в расчете доходности я делю доход на количество дней, тем самым доходность снижается от того, что учтены дни простоя кэша. Если бы я этого не делала у меня бы были 1000и процентов.

В ближайшем посте я посчитаю именно изменение стоимости портфеля по открытым позициям — будет интересно

Я не говорю про один месяц сентябрь. Вот в марте что было? кэш или акции? если акции, то почему минуса нет когда всё летело вниз.

К сожалению, я не миллиардерша.

Но спасибо Вам за то, что теперь в моих постах будет наиприземленнейший график стоимости портфеля)))

1. Видно, что просадка куда более 2.5%

2. Не видно, какая доходность на конце графика.

Да и по-прежнему не понятно, как так, если в кэше в марте было менее половины, просадки нет.

Даты сделок посмотрите по графика и Вы поймёте почему в марте я не про ела. Зашла в месяц в кэше, закупила ь, продала, вот и все.

Мадемуазель

с откудова и доходность...

в общем… предыдущее предложение руки и сердца за такую доходность остается в силе...

А вот остальное… Сейчас мне жаль на это времени… Для этого нужна или программа или человек

У меня среднесрочная торговля. Смотрите даты — я покупаю и продаю. Не держу.

Про результат. Мой Сбербанк за неделю вырос со 196 до 242. А у Вас?

Forecast, у мне сбер ПРЕФ в портфеле — с 202 в октябре купила — до 222 сегодня.

Я напишу новый пост скоро, у меня уже есть небольшие изменения в портфеле

А у вас? Напишите как выросла ваша лучшая бумага из 3 эшелона и за какое время.

Forecast, ну вот же — это все что было — здесь есть все эшелоны

Вижу хорошие бумаги новатэк, полиметалл пятерочка, лензолото, Акрон, Нижнекамск мтс, лук детский мир, тат?, яндекс, ГМК. Успехов.

Но я посылаю вам простую, но интересную картинку по трендовой торговле с данными всех индикаторов, но для волатильных бумаг.