Блог им. point_31

Роснефть - насколько все плохо?

- 22 сентября 2025, 07:50

- |

Из предыдущих разборов наших нефтяников мы поняли, что нагрузка на отрасль растет. Все это приводит к падению доходов компаний, дивидендных выплат и привлекательности их бумаг. Сегодня «дожимаем» нефтяной сектор и посмотрим на отчет Роснефти за первое полугодие 2025 года.

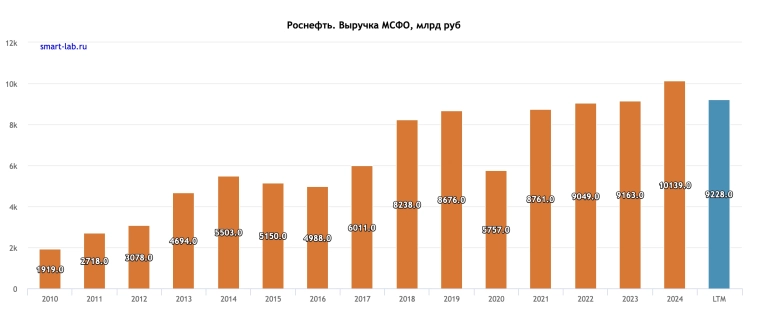

Итак, выручка компании за отчетный период снизилась на 17,6% до 4,3 трлн рублей. Отчет вышел крайне урезанный, без расшифровок, поэтому мы не в силах понять ни географию продаж, ни объемы реализации. Однако, как и по другим нефтяникам, можем предположить, что объемы остались на уровне прошлого года, а на снижение выручки повлияло скорее укрепление рубля и низкие цены реализации.

«Внимание также стоит уделить санкционной риторике Запада. Вводимые ограничения в 2023-2025 годах не возымели эффекта. По-прежнему работает «теневой флот», все еще идут отгрузки в дружественные, азиатские страны. Второй вопрос, куда они перепродают нашу нефть. Меня больше интересует, могут ли эти страны сопротивляться пошлинам Трампа и продолжать закупки нашей нефти? Вопрос этот пока остается витать в воздухе.» Ну а пока он летает ждем подробностей 19-го пакета санкций.

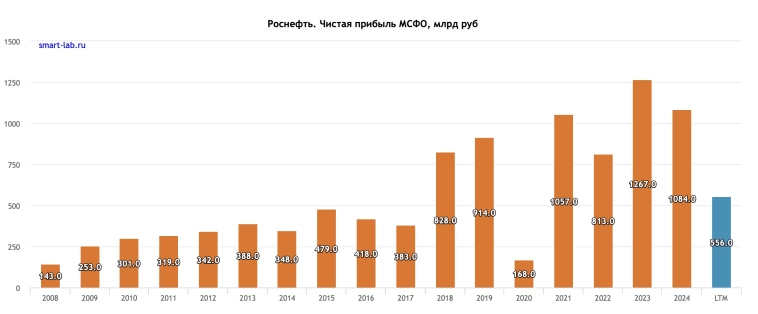

📊 Далее, операционные расходы Роснефти за первое полугодие снизились всего на 6,7% до 3,7 трлн рублей, проиграв в динамике падению выручки. Это привело к сжиманию операционной прибыли в два раза до 582 млрд рублей. Вкупе с повышенными налоговыми отчислениями чистая прибыль схлопнулась в 2,2 раза до 417 ярдов.

💰 Аналогичная картина и по другим компаниям сектора, только нам от этого не легче. Кратное падение доходов приведет к схлопыванию дивидендных выплат. Если по итогам 2024 года инвесторы получили 11,1% доходности, то по 2025 году не перевалит и за 5%. Расчетный дивиденд за первое полугодие находится на уровне 2,5%, а вторая половина года ожидается еще более трудная.

Мы конечно можем вспомнить про низкие мультипликаторы (P/E на уровне 5,6, P/B — 0,5, EV/EBITDA — 1,8), однако они в полной мере отражают текущую конъюнктуру и геополитические риски. Можно вспомнить и про запуск флагманского проекта Восток Ойл, правда тут надо подождать 2-3 года. В сухом остатке получаем слабый отчет и сомнительные перспективы бизнеса. Именно поэтому лично мне хотелось бы увидеть котировки пониже текущих значений.

❗️Не является инвестиционной рекомендацией

♥️ Ваш лайк — лучшая мотивация для меня публиковаться на Смартлабе. Спасибо!

🔥Подписывайтесь на мой Telegram-канал. Еще больше полезной аналитики каждое утро.

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- криптовалюта

- Лента

- ЛСР

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Россети Ленэнерго

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- Селигдар

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

В целом, маловероятно, что РосНефть упадет еще ниже.

Я купил...