Блог им. svoiinvestor

Сбер отчитался за июль 2024г. — банк лишился 750 млрд руб. это минус для прибыли и дост. капитала, недостаточное пополнение резервов риск!

- 14 августа 2024, 09:08

- |

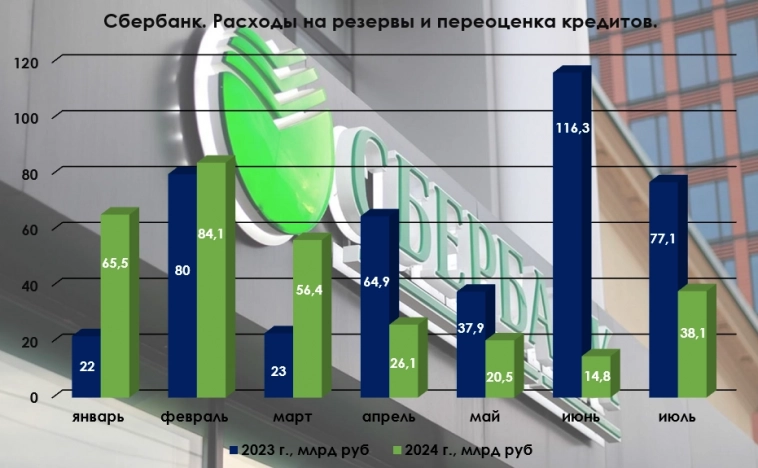

Сбербанк опубликовал сокращённые результаты по РПБУ за июль 2024 г. В июле банк заработал 141,2₽ млрд чистой прибыли, результат вновь выше прошлого года (это удивляет, но некоторые кредитные/ипотечные сделки перенеслись на июль), для достижения такого показателя банк в очередной отчислил колоссально меньшую сумму на резервы — 38,1₽ млрд (в прошлом году при ставке 8,5% на резервы ушло 77,1₽ млрд), эмитент уже 4 месяц подряд отчисляет меньшие суммы чем в 2023 г. (об этой ситуации ниже). В принципе я ожидал, что банк в очередной раз провернёт финт с резервами (месяцем ранее сократил опер. расходы, до этого перенёс выплату дивидендов, банк использует различные уловки для поддержания прибыли), но главный сигнал — это значительное сокращение выдачи кредитов (часть сделок заключённых в июне по кредитам/ипотеке, перенеслась на июль). Частным клиентам в июле было выдано 577₽ млрд кредитов (-23,9% г/г, в июле выдали рекордные 763₽ млрд):

💬 Портфель жилищных кредитов вырос на 0,9% за месяц (в июне 2,9%), с начала года на 4,5% и составил 10,7₽ трлн. Как итог, в июле банк выдал 208₽ млрд ипотечных кредитов (месяцем ранее 415₽ млрд). Данное сокращение произошло на фоне отмены льготной ипотеке с 1 июля (видоизменили семейную ипотеку) и повышения ключевой ставки, которая напрочь отбила желание брать квартиру в ипотеку на вторичном рынке жилья.

💬 Портфель потребительских кредитов увеличился на 1,2% за месяц (в июне 1,1%), с начала года на 7,7% и превысил 4,1₽ трлн. Как итог, в июле банк выдал 281₽ млрд потреб. кредитов (месяцем ранее 277₽ млрд). Спрос в потреб. кредитовании продолжается оставаться на высоком уровне (связываю это с переносом сделок). Напомню, что ЦБ повысил с 1 июля 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам и установил впервые надбавки по автокредитам. Также с 1 сентября 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам вновь повысят и ключевая ставка уже 18%, что должно повлиять на охлаждение потреб. кредитования.

Теперь давайте перейдём к основным показателям компании за июль:

☑️ Чистые процентные доходы: 212,6₽ млрд (+9,6% г/г)

☑️ Чистые комиссионные доходы: 66,5₽ млрд (+5,9% г/г)

☑️ Чистая прибыль: 141,2₽ млрд (+8,2 г/г)

☑️ Коэффициент достаточности общего капитала: 11,8% (-1,5 пп)

Что ещё можно отметить при разборе отчёта?

🟢 Судя по приросту розничного кредитного портфеля, более 500₽ млрд из 577₽ млрд выданных пошли на рефинансирование ранее полученных кредитов.

🟢 Расходы на резервы за июль 2024 г. составили 38,1₽ млрд (-50,6%% г/г), при ставке в 18% отчислять такие суммы в резервы опасно, любая аховая ситуация на фин. рынке может дестабилизировать банк при низком резервировании (возможно, осенью мы увидим дефолты, вот тогда резервы очень сильно пригодятся). Без учёта влияния изменения валютных курсов стоимость риска в июле составила 1,3%. Сформированные резервы превышают просроченную задолженность в 2,7 раза (снижение).

🟢 Операционные расходы составили 88,7₽ млрд (+23,5% г/г), значительное увеличение относительно прошлого месяца и года ввиду увеличения заработной платы.

🟢Достаточность капитала на минимальных уровнях начиная с 2016 г.

✅ За 7 месяцев 2024 г. Сбер уже заработал 20,1₽ на акцию по РПБУ, темп хороший. Но уже стоит признать, что выдачи кредитов начали снижаться, также в конце июля Сбер лишился 750₽ млрд (выплата дивидендов), которые работали на банк (при ROE в 23,3%, за оставшиеся 5 м. Сбер потеряет ~72,8₽ млрд, это ~ 14,5₽ млрд в месяц, конечно, частичное снижение компенсируют капитализацией этого года, но пострадает прибыль, достаточность капитала уже пострадала). А если банк восстановит резервирование, то боюсь, что прибыль может уйти ниже 100₽ млрд, в общем оставшиеся 5 месяцев испытание для зелёного гиганта.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- IMOEX

- urals

- USDRUB-TOM

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет РФ 2024

- валюта

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- Интер РАО

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- психология

- психология инвестора

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

Сергей Сергаев, Вы почему передергиваете события? Есть див. политика, её и надо придерживаться, а когда случаются такие события, как в 2022 г., конечно, правила меняются.

Докладываю, прибыль 2021 г. пошла на восполнение резервов, часть в дивидендную базу 2022 г.

По мне, так это просто кликбейтный заголовок, что чести автору не делает.

Есть обязательные резервы, их формируют по нормативам ЦБ по классам ПАССИВОВ.С ЦБ не забалуешь, если только не заниматься фальсификациями.

Есть резервы на обесценение активов ( в зависимости классов рисков активов, в первую очередь — просроченные кредиты, но не только). Их формирует и распускает банк с соответствующими проводками по прибыли. Вообще-то основной смысл этих резервов скорее бухгалтерский и налоговый, чем какой-либо еще.

В отчетности сбербанка есть процент покрытия этими резервами просроченных кредитов. Если учесть, что просроченные кредиты обычно гасятся, так или иначе с приличной вероятностью, у Сбера с этим все в порядке.

SergeyJu, Вы сами должны понимать, что резервирование идёт под убытки от не гашения кредита. Взял Петя под 10% кредит или под 20%, очень великая разница, потому что платеж и конечная сумма долга будет различаться вдвойне.

Соответственно минимальный резерв надо сделать на конечную сумму долга, а она будет различаться взял человек под 10% или под 20% кредит.

И тут приходит обозреватель, которые, не зная вовсе банковского дела, начинает пороть чушь.

Учите матчасть, а не лепите дешевые отмазки на свое незнание.

Есть множество примеров как банки разоряются и их спасают другие банки или государство, потому резервы не правильно формировали ) спор с вами окончен ) проходите мимо )