Блог им. MKrrr

😞Промежуточные итоги публичных портфелей Кот.Финанс 🧮

- 05 августа 2024, 08:07

- |

Пришла пора подводить итоги на нелегком рынке. Они не утешительны, но 🐥 по осени считают

С момента запуска реальных портфелей прошло полтора месяца. Начнем с benchmark’ов:

🔻 MOEX -8%: акции под давлением, радовали лишь редкие дивиденды (они учтены)

🔻 RGBITR -2%: индекс полной доходности гос.облигаций тоже снижается. Последняя неделя выручила. Без нее снижение составило бы -5%

🔻 RUCBTRNS (корп.облигации) -0,5%: выручают купоны с очень высокие комфортные ставки

🌱 просто накопительный счет по принципу карусели принес бы 3%. Без комиссий, без налогов, без спредов при покупке/продаже.

Помните фразу Sell in may and go away? В этот раз она тоже сработала! Если бы в мае все распродали и ушли в накопительные – очевидно, заработали бы больше.

Переходим к результатам наших портфелей:

🔻 KotBond -0,3%: результат близок к индексу корп.облигаций.

На длинной дистанции мы считаем, что разрыв будет пару процентов в нашу пользу. Напомним, методика базируется на нашей философии ☁, где есть и флоатеры, и валютные инструменты, и надежные эмитенты с рейтингом не ниже А-

🔻 БИзумный портфель показывает -2,7%

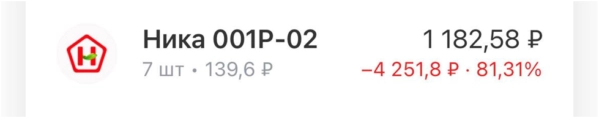

И это все только из-за дефолта НИКИ. До этого на наше удивление портфель показывал +2% 😳

Чтож, сразу было понятно, что это жесткий эксперимент с отрицательным мат.ожиданием: ниже рейтинга ВВВ показывает почти геометрический рост дефолтности. У НИКИ с рейтингом В вероятность на 3 года равна 27%. Вот вероятность и реализовалась. Но мы продолжаем эксперимент. Дефолты должны быть, неудачно только что в самом начале. Но эксперимент честный и он продолжается!

А если вам чужд такой риск – выбирайте более надежные эмитенты. Например:

🐾 Выводы

Полтора месяца – очень мало, чтобы увидеть разницу в результате наших портфелей на фоне эталонных индексов. Радует, что Kot.Bond чуть лучше индекса корп.облигаций, ведь он и более защищен от изменения процентных ставок (через 🐟 флоатеры) и девальвации (из-за 💸 валютных инструментов). Но так как пока нет ни девальвации, ни резких движений процентных ставок – то, что не хуже – уже хорошо

БИзумный портфель удивил дважды: все время до прошлого вторника он показывал фантастические результаты (+2% за месяц), но статистика закономерно побеждает. Первый дефолт вывел портфель в аутсайдеры. Часть нашей команды рада: ни один из нас не держит свои личные деньги в тех инструментах. Но жажда эксперимента привела нас к этому. На экспериментальных 100к потери от НИКИ 81%(-4к). Мы довольны 👻

📘Почитать по теме:

👉 Почему мы не покупаем акции?

👉Облигации, с которыми не страшно...

--

Спасибо, что читаете нас❤

Подписывайтесь, чтобы не пропустить новые выпуски!

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Diasoft

- Henderson

- IPO

- IPO 2023

- IPO 2024

- SPO

- Whoosh

- азбука вкуса

- акции

- альфа-банк

- аналитика

- аренда недвижимости

- Астра

- афк система

- Балтийский лизинг

- банки

- биржа

- брокеры

- валюта

- ВДО

- ВИС финанс

- виталайн

- вклады

- вложения

- Всеинструменты.ру

- втб

- Газпром

- ГК «Сегежа»

- ГМК НорНикель

- Делимобиль

- денежно-кредитная политика

- дефолт по облигациям

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Займер

- золото

- инвестиции

- инвестиции в недвижимость

- интерлизинг

- инфляция в России

- ипотека

- итоги недели

- Каршеринг Руссия

- КЛВЗ Кристалл

- ключевая ставка ЦБ РФ

- книги

- криптовалюта

- легенда

- лизинг

- льготная ипотека

- м.видео

- МВ ФИНАНС

- МВ ФИНАНС (М.Видео)

- Московская Биржа

- мтс

- накопительные счета

- налоговая реформа

- налогообложение на рынке ценных бумаг

- недвижимость

- нефть

- Ника

- норильский никель

- о'кей

- обзор рынка

- облигации

- открытие

- отчеты МСФО

- оферта по облигациям

- ОФЗ

- портфель инвестора

- прогноз 2024

- прогноз по акциям

- прогрессивная шкала налогообложения

- риск

- роснано

- рубль

- русал

- Русская аквакультура

- самолет

- санкт-петербург

- сбербанк

- Сегежа групп

- Славянск ЭКО

- стоимость

- тинькофф банк

- тинькофф инвестиции

- трейдинг

- финансы

- флоатеры

- форекс

- фундаментальный анализ

- ЦБ РФ

- экономический дайджест

- Эльвира Набиуллина

- эн+

Но еще не испортила финиш

Под пристальным и беспристрастным наблюдением )))