SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666

На 5 акций приходится 60% прироста S&P с начала года: График S&P 5 против S&P 495

- 19 июня 2024, 15:44

- |

На долю Nvidia (NVDA) приходится 34% из 14% годового прироста SPX, а на пять акций приходится 60% общей доходности S&P 500 с начала года; MSFT, NVDA, GOOGL, AMZN и META в совокупности выросли на 45% и теперь составляют 25% от капитализации S&P 500.

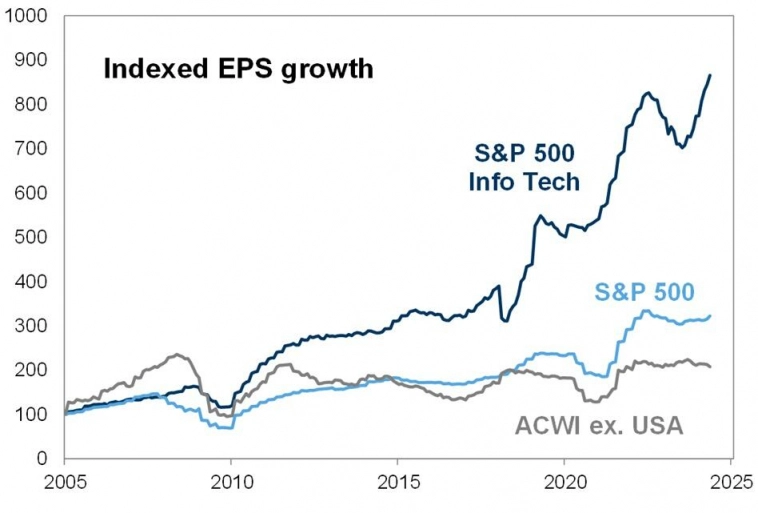

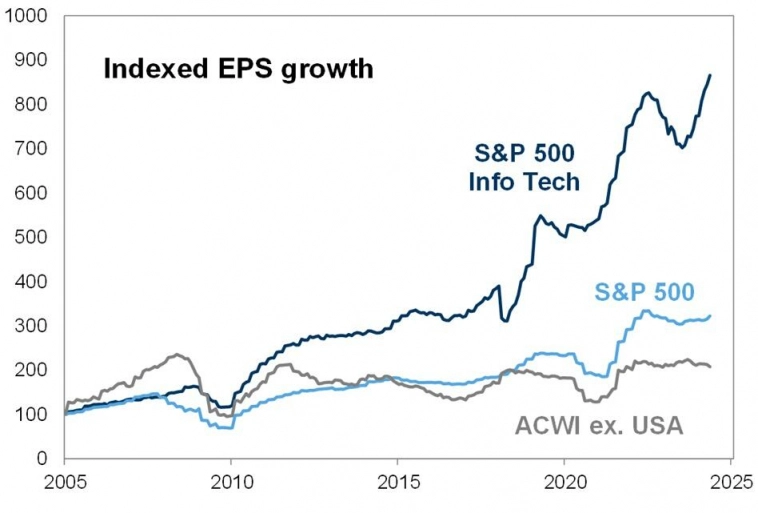

Ключевая причина такого беспрецедентного успеха заключается в том, что рост прибыли на акцию этих пяти компаний в первом квартале составил 84% по сравнению с 5% для обычных акций S&P 500. Кроме того, высокие результаты за последние четыре квартала побудили аналитиков повысить прогнозы прибыли на акцию на 2024 год на 38% для этих пяти технологических компаний. В отличие от них, прогнозы прибыли для остальных 495 акций индекса были снижены на 5%.

Ключевая причина такого беспрецедентного успеха заключается в том, что рост прибыли на акцию этих пяти компаний в первом квартале составил 84% по сравнению с 5% для обычных акций S&P 500. Кроме того, высокие результаты за последние четыре квартала побудили аналитиков повысить прогнозы прибыли на акцию на 2024 год на 38% для этих пяти технологических компаний. В отличие от них, прогнозы прибыли для остальных 495 акций индекса были снижены на 5%.  Тем не менее, хотя консенсус-прогнозы на 2024 год предполагают разрыв в 31% между ростом прибыли на акцию этих пяти акций и медианной компанией из индекса S&P 500 (37% против 6%), ожидается, что этот разрыв сократится до 8% в 2025 году и только до 4% в 2026 году.

Тем не менее, хотя консенсус-прогнозы на 2024 год предполагают разрыв в 31% между ростом прибыли на акцию этих пяти акций и медианной компанией из индекса S&P 500 (37% против 6%), ожидается, что этот разрыв сократится до 8% в 2025 году и только до 4% в 2026 году. Разрыв в показателях между взвешенными по капитализации и равновесными индексами SPX за последние два года стал самым большим почти за 24 года. Фактически, равновзвешенный индекс сейчас не изменился с начала 2022 года.

Разрыв в показателях между взвешенными по капитализации и равновесными индексами SPX за последние два года стал самым большим почти за 24 года. Фактически, равновзвешенный индекс сейчас не изменился с начала 2022 года. Последствия очевидны: широта рынка катастрофична, и, по данным Morgan Stanley, месячная широта только что достигла нового минимума, а процент акций, опережающих S&P, достиг самого низкого уровня за всю историю.

Последствия очевидны: широта рынка катастрофична, и, по данным Morgan Stanley, месячная широта только что достигла нового минимума, а процент акций, опережающих S&P, достиг самого низкого уровня за всю историю. Это не помешало индексу SPX, взвешенному по капитализации, официально вернуться на территорию «перекупленности» с RSI на уровне 75, но только 49% компаний S&P находятся выше 50dma.

Это не помешало индексу SPX, взвешенному по капитализации, официально вернуться на территорию «перекупленности» с RSI на уровне 75, но только 49% компаний S&P находятся выше 50dma. В рамках более широкого индекса S&P шесть мегакомпаний с рыночной капитализацией более 1 триллиона долларов выросли в среднем на ~11,5% во втором квартале. Остальные 490+ акций индекса упали в среднем на ~3% во втором квартале.

В рамках более широкого индекса S&P шесть мегакомпаний с рыночной капитализацией более 1 триллиона долларов выросли в среднем на ~11,5% во втором квартале. Остальные 490+ акций индекса упали в среднем на ~3% во втором квартале. На прошлой неделе AAPL выросла на 8%, увеличив рыночную капитализацию на 260 миллиардов долларов только на этой неделе после потока выкупов акций, всплеска розничных покупок...

На прошлой неделе AAPL выросла на 8%, увеличив рыночную капитализацию на 260 миллиардов долларов только на этой неделе после потока выкупов акций, всплеска розничных покупок... … и гамма-сжатия, все это в совокупности помогло (бывшей) крупнейшей в мире компании взлететь почти на 30% по сравнению с ее прошлогодними минимумами, поскольку Тим Кук был одержим желанием изменить ситуацию после мрачного первоначального приема компании. День «Apple Intelligence» WWDC.

… и гамма-сжатия, все это в совокупности помогло (бывшей) крупнейшей в мире компании взлететь почти на 30% по сравнению с ее прошлогодними минимумами, поскольку Тим Кук был одержим желанием изменить ситуацию после мрачного первоначального приема компании. День «Apple Intelligence» WWDC. Джон Аутерс из Bloomberg спрашивает: «Может ли это продолжаться»? «Этот вопрос звучит все громче с каждым рекордом, который бьет рынок. Импульс имеет тенденцию сохраняться в течение длительного времени, пока что-то его не остановит, но очень редко такое ралли продолжается так долго, как это. Единственная проблема с импульсными стратегиями заключается в том, что, когда они разворачиваются, они могут сделать это очень серьезно. Давно не было обвала импульса; Самый близкий подход произошел, когда 19 апреля акции технологических компаний распродавались после того, как результаты Netflix оказались лучше официальных прогнозов, но разочаровали рынок. Это было ничем по сравнению с резкими движениями в ответ на «голубиные» сигналы данных по инфляции или Федеральной резервной системы ранее в этом цикле. Самый большой разворот в этом десятилетии произошел в тот день в ноябре 2020 года, когда результаты испытаний вакцины против Covid-19 убедили инвесторов в том, что худшая часть пандемии может закончиться гораздо раньше, чем предполагалось. Перестановки на фондовом рынке были впечатляющими». Проблема с импульсом. Когда он разворачивается, это может произойти в значительной степени.

Джон Аутерс из Bloomberg спрашивает: «Может ли это продолжаться»? «Этот вопрос звучит все громче с каждым рекордом, который бьет рынок. Импульс имеет тенденцию сохраняться в течение длительного времени, пока что-то его не остановит, но очень редко такое ралли продолжается так долго, как это. Единственная проблема с импульсными стратегиями заключается в том, что, когда они разворачиваются, они могут сделать это очень серьезно. Давно не было обвала импульса; Самый близкий подход произошел, когда 19 апреля акции технологических компаний распродавались после того, как результаты Netflix оказались лучше официальных прогнозов, но разочаровали рынок. Это было ничем по сравнению с резкими движениями в ответ на «голубиные» сигналы данных по инфляции или Федеральной резервной системы ранее в этом цикле. Самый большой разворот в этом десятилетии произошел в тот день в ноябре 2020 года, когда результаты испытаний вакцины против Covid-19 убедили инвесторов в том, что худшая часть пандемии может закончиться гораздо раньше, чем предполагалось. Перестановки на фондовом рынке были впечатляющими». Проблема с импульсом. Когда он разворачивается, это может произойти в значительной степени. Поскольку одни и те же победители выигрывают изо дня в день, в основном благодаря растущему энтузиазму, а не своим результатам, имеет смысл опасаться в какой-то момент большого разворота или даже пузыря. Возможно, еще большее беспокойство вызывает тот факт, что движущей силой победителей являются в основном оценки; речь идет не о каком-то значительном импульсе роста доходов, хотя несколько компаний это продемонстрировали. Мультипликатор прибыли индекса S&P 500 Momentum утроился после того, как только в мае прошлого года он достиг самой низкой точки за более чем десятилетие. За этот период ее кратный рост намного опередил рост «Великолепной семерки» — хотя очевидно, что в этом замешано увлечение искусственным интеллектом:

Поскольку одни и те же победители выигрывают изо дня в день, в основном благодаря растущему энтузиазму, а не своим результатам, имеет смысл опасаться в какой-то момент большого разворота или даже пузыря. Возможно, еще большее беспокойство вызывает тот факт, что движущей силой победителей являются в основном оценки; речь идет не о каком-то значительном импульсе роста доходов, хотя несколько компаний это продемонстрировали. Мультипликатор прибыли индекса S&P 500 Momentum утроился после того, как только в мае прошлого года он достиг самой низкой точки за более чем десятилетие. За этот период ее кратный рост намного опередил рост «Великолепной семерки» — хотя очевидно, что в этом замешано увлечение искусственным интеллектом: Как заметил один опытный трейдер (заметим, что он признает свое тактическое участие в этом фарсе): «Это плохо кончится…»

Как заметил один опытный трейдер (заметим, что он признает свое тактическое участие в этом фарсе): «Это плохо кончится…»

перевод отсюда

Бесплатный доступ к онлайн-курсу «Как распознать и извлечь выгоду из импульсных волн»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Ключевая причина такого беспрецедентного успеха заключается в том, что рост прибыли на акцию этих пяти компаний в первом квартале составил 84% по сравнению с 5% для обычных акций S&P 500. Кроме того, высокие результаты за последние четыре квартала побудили аналитиков повысить прогнозы прибыли на акцию на 2024 год на 38% для этих пяти технологических компаний. В отличие от них, прогнозы прибыли для остальных 495 акций индекса были снижены на 5%.

Ключевая причина такого беспрецедентного успеха заключается в том, что рост прибыли на акцию этих пяти компаний в первом квартале составил 84% по сравнению с 5% для обычных акций S&P 500. Кроме того, высокие результаты за последние четыре квартала побудили аналитиков повысить прогнозы прибыли на акцию на 2024 год на 38% для этих пяти технологических компаний. В отличие от них, прогнозы прибыли для остальных 495 акций индекса были снижены на 5%.  Тем не менее, хотя консенсус-прогнозы на 2024 год предполагают разрыв в 31% между ростом прибыли на акцию этих пяти акций и медианной компанией из индекса S&P 500 (37% против 6%), ожидается, что этот разрыв сократится до 8% в 2025 году и только до 4% в 2026 году.

Тем не менее, хотя консенсус-прогнозы на 2024 год предполагают разрыв в 31% между ростом прибыли на акцию этих пяти акций и медианной компанией из индекса S&P 500 (37% против 6%), ожидается, что этот разрыв сократится до 8% в 2025 году и только до 4% в 2026 году. Разрыв в показателях между взвешенными по капитализации и равновесными индексами SPX за последние два года стал самым большим почти за 24 года. Фактически, равновзвешенный индекс сейчас не изменился с начала 2022 года.

Разрыв в показателях между взвешенными по капитализации и равновесными индексами SPX за последние два года стал самым большим почти за 24 года. Фактически, равновзвешенный индекс сейчас не изменился с начала 2022 года. Последствия очевидны: широта рынка катастрофична, и, по данным Morgan Stanley, месячная широта только что достигла нового минимума, а процент акций, опережающих S&P, достиг самого низкого уровня за всю историю.

Последствия очевидны: широта рынка катастрофична, и, по данным Morgan Stanley, месячная широта только что достигла нового минимума, а процент акций, опережающих S&P, достиг самого низкого уровня за всю историю. Это не помешало индексу SPX, взвешенному по капитализации, официально вернуться на территорию «перекупленности» с RSI на уровне 75, но только 49% компаний S&P находятся выше 50dma.

Это не помешало индексу SPX, взвешенному по капитализации, официально вернуться на территорию «перекупленности» с RSI на уровне 75, но только 49% компаний S&P находятся выше 50dma. В рамках более широкого индекса S&P шесть мегакомпаний с рыночной капитализацией более 1 триллиона долларов выросли в среднем на ~11,5% во втором квартале. Остальные 490+ акций индекса упали в среднем на ~3% во втором квартале.

В рамках более широкого индекса S&P шесть мегакомпаний с рыночной капитализацией более 1 триллиона долларов выросли в среднем на ~11,5% во втором квартале. Остальные 490+ акций индекса упали в среднем на ~3% во втором квартале. На прошлой неделе AAPL выросла на 8%, увеличив рыночную капитализацию на 260 миллиардов долларов только на этой неделе после потока выкупов акций, всплеска розничных покупок...

На прошлой неделе AAPL выросла на 8%, увеличив рыночную капитализацию на 260 миллиардов долларов только на этой неделе после потока выкупов акций, всплеска розничных покупок... … и гамма-сжатия, все это в совокупности помогло (бывшей) крупнейшей в мире компании взлететь почти на 30% по сравнению с ее прошлогодними минимумами, поскольку Тим Кук был одержим желанием изменить ситуацию после мрачного первоначального приема компании. День «Apple Intelligence» WWDC.

… и гамма-сжатия, все это в совокупности помогло (бывшей) крупнейшей в мире компании взлететь почти на 30% по сравнению с ее прошлогодними минимумами, поскольку Тим Кук был одержим желанием изменить ситуацию после мрачного первоначального приема компании. День «Apple Intelligence» WWDC. Джон Аутерс из Bloomberg спрашивает: «Может ли это продолжаться»? «Этот вопрос звучит все громче с каждым рекордом, который бьет рынок. Импульс имеет тенденцию сохраняться в течение длительного времени, пока что-то его не остановит, но очень редко такое ралли продолжается так долго, как это. Единственная проблема с импульсными стратегиями заключается в том, что, когда они разворачиваются, они могут сделать это очень серьезно. Давно не было обвала импульса; Самый близкий подход произошел, когда 19 апреля акции технологических компаний распродавались после того, как результаты Netflix оказались лучше официальных прогнозов, но разочаровали рынок. Это было ничем по сравнению с резкими движениями в ответ на «голубиные» сигналы данных по инфляции или Федеральной резервной системы ранее в этом цикле. Самый большой разворот в этом десятилетии произошел в тот день в ноябре 2020 года, когда результаты испытаний вакцины против Covid-19 убедили инвесторов в том, что худшая часть пандемии может закончиться гораздо раньше, чем предполагалось. Перестановки на фондовом рынке были впечатляющими». Проблема с импульсом. Когда он разворачивается, это может произойти в значительной степени.

Джон Аутерс из Bloomberg спрашивает: «Может ли это продолжаться»? «Этот вопрос звучит все громче с каждым рекордом, который бьет рынок. Импульс имеет тенденцию сохраняться в течение длительного времени, пока что-то его не остановит, но очень редко такое ралли продолжается так долго, как это. Единственная проблема с импульсными стратегиями заключается в том, что, когда они разворачиваются, они могут сделать это очень серьезно. Давно не было обвала импульса; Самый близкий подход произошел, когда 19 апреля акции технологических компаний распродавались после того, как результаты Netflix оказались лучше официальных прогнозов, но разочаровали рынок. Это было ничем по сравнению с резкими движениями в ответ на «голубиные» сигналы данных по инфляции или Федеральной резервной системы ранее в этом цикле. Самый большой разворот в этом десятилетии произошел в тот день в ноябре 2020 года, когда результаты испытаний вакцины против Covid-19 убедили инвесторов в том, что худшая часть пандемии может закончиться гораздо раньше, чем предполагалось. Перестановки на фондовом рынке были впечатляющими». Проблема с импульсом. Когда он разворачивается, это может произойти в значительной степени. Поскольку одни и те же победители выигрывают изо дня в день, в основном благодаря растущему энтузиазму, а не своим результатам, имеет смысл опасаться в какой-то момент большого разворота или даже пузыря. Возможно, еще большее беспокойство вызывает тот факт, что движущей силой победителей являются в основном оценки; речь идет не о каком-то значительном импульсе роста доходов, хотя несколько компаний это продемонстрировали. Мультипликатор прибыли индекса S&P 500 Momentum утроился после того, как только в мае прошлого года он достиг самой низкой точки за более чем десятилетие. За этот период ее кратный рост намного опередил рост «Великолепной семерки» — хотя очевидно, что в этом замешано увлечение искусственным интеллектом:

Поскольку одни и те же победители выигрывают изо дня в день, в основном благодаря растущему энтузиазму, а не своим результатам, имеет смысл опасаться в какой-то момент большого разворота или даже пузыря. Возможно, еще большее беспокойство вызывает тот факт, что движущей силой победителей являются в основном оценки; речь идет не о каком-то значительном импульсе роста доходов, хотя несколько компаний это продемонстрировали. Мультипликатор прибыли индекса S&P 500 Momentum утроился после того, как только в мае прошлого года он достиг самой низкой точки за более чем десятилетие. За этот период ее кратный рост намного опередил рост «Великолепной семерки» — хотя очевидно, что в этом замешано увлечение искусственным интеллектом: Как заметил один опытный трейдер (заметим, что он признает свое тактическое участие в этом фарсе): «Это плохо кончится…»

Как заметил один опытный трейдер (заметим, что он признает свое тактическое участие в этом фарсе): «Это плохо кончится…»перевод отсюда

Бесплатный доступ к онлайн-курсу «Как распознать и извлечь выгоду из импульсных волн»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

теги блога RUH666

- bitcoin

- brent

- Dow Jones

- etf

- ethereum

- gold

- light sweet

- Nasdaq

- qe

- S&P500 фьючерс

- WTI

- Австрийская экономическая школа

- акции

- АЭШ

- Байден

- банки

- биткоин

- Биткойн

- британский фунт

- валюта

- война

- война с украиной

- волатильность

- Волновая разметка

- волновая теория Эллиотта

- Волны Эллиотта

- выборы

- госдолг

- государство

- Демура

- деньги

- дефляция

- долг

- доллар

- Доллар рубль

- евро

- европа

- ЕС

- ЕЦБ

- золото

- инвестирование

- Инвестиции в недвижимость

- индекс S&P

- индекс РТС

- инфляция

- Итоги недели

- йена

- карантин

- Китай

- ковидобесие

- количественное смягчение

- коронавирус

- коронаистерия

- кредит

- кризис

- криптовалюта

- либертарианство

- медицина

- навальный

- налоги

- недвижимость

- нефть

- облигации

- обучение

- ОФЗ

- оффтоп

- прогноз

- процентная ставка

- процентные ставки

- пузырь

- путин

- россия

- рубль

- рынок

- рюхизм

- санкции

- сентимент

- серебро

- социализм

- социальные настроения

- ставка фрс

- Степан Демура

- США

- сырьевые товары

- сырьё

- технический анализ

- товарные фьючерсы

- Трамп

- трейдинг

- украина

- фибоначчи

- фондовый рынок

- форекс

- ФРС

- фьючерс на индекс S&P

- ЦБ РФ

- центральный банк

- экономика

- эллиотт

- юмор

ответ здесь:

как поддерживать статус свердержавы на фоне острого бюджетного кризиса?

Этим вопросом нынче задаются все в Вашингтоне.

Последние оценки Конгресса указывают на рост дефицита госбюджета США

(https://www.zerohedge.com/markets/cbo-figures-out-how-math-raises-2024-us-budget-deficit-400bn-19-trillion)

до 2 триллионов долларов за фискальный 2024 год, который закончится в сентябре.

Размер госдолга США близок к 35 триллионам.

Он повышается на 1 триллион каждые 90 дней.

Расходы на обслуживание госдолга уже превышают весь военный бюджет США.

К тому же много денег уходит на украинские транши и восполнение депозитов в лопнувших американских банках.