zzznth

Как рассматривать сегодняшний кат КС на 50 бп

- 24 октября 2025, 15:29

- |

Я бы отметил следующее:

I) Эпоха высоких ставок с нами надолго. Об этом неоднократно говорил ЦБ; в блоге к слову, тоже часто отмечалось..

II) Ставка на конец года (последнее заседание в конце декабря) 16 или 16.5

III) Средняя ставка (в 26-м году 13-15%), значит на конец 26-го года можно ожидать условно что угодно: от 10 до 14%.

Далее, чуток арифметики. До конца 26-го года 9 заседаний. Если каты отныне всегда будут по 50бп, это как раз даст ставку 12% к концу 26-го.

Можно с другой стороны посмотреть: если нейтральная реальная ставка 4% (судя по 27-28 годам), то сейчас премия к нейтральной ставке сейчас около 4.5%. По мере снижения инфляции, жесткость тоже будет ослабевать. С учетом количества заседаний тоже следует, что базовое снижение — 50 б.п. за заседание, с возможным тюнингом из-за реальных темпов снижения инфляции.

- комментировать

- 547 | ★1

- Комментарии ( 0 )

Оценка майнеров

- 11 сентября 2025, 20:10

- |

Канадская Barrick Mining достигла соглашения по продаже месторождения Hemlo в Канаде компании Carcetti Capital за 1,09 млрд долларов, сообщила компания.

Из общего объема, 875 млн долларов будут выплачены денежными средствами по закрытию сделки. Также Barrick получит акции компании-оператора месторождения — Hemlo Mining Corp, на 50 млн долларов. Еще 165 млн долларов будут выплачиваться в течение 5 лет, привязанные к производству и ценам на золото.

По словам главы компании Марка Бристоу, продажа актива проходит в рамках стратегии компании по реализации непрофильных активов, которая принесет более 2 млрд долларов в текущем году, включая продажу Donlin и Alturas.

Посмотрим на оценку: годовая выручка оценивается в 150*3500 ~ 525 млн долларов. Таким образом, EV/S ~ 2. Отметим, что (по крайней мере из информации в заметке), корректно говорить именно о EV/S, а не P/S.

( Читать дальше )

Золото. Краткий апдейт

- 03 сентября 2025, 17:47

- |

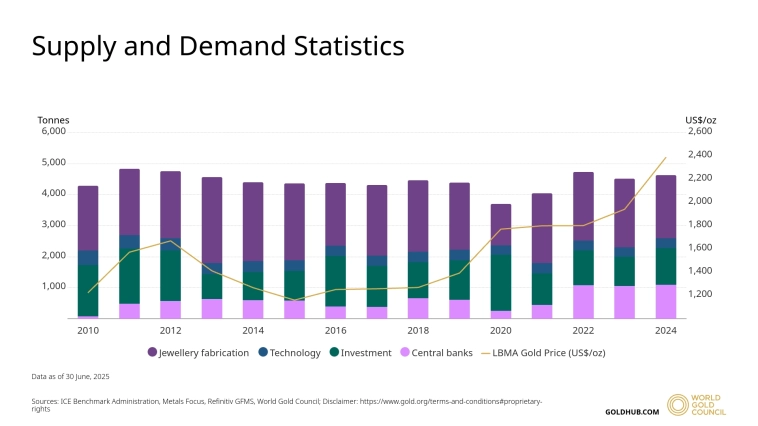

Напомним ключевой момент: исторически, наибольшую долю спроса на золото составляет спрос со стороны ювелирной отрасли. Более подробно можно почитать в Золотом Обзоре. В годовом разрезе основные виды спроса выглядят так:

Как можно заметить, разве что в 2020-м году лидер сменился — им стал инвестиционный спрос. Тут конечно есть нюанс, что ковидные ограничения тогда сильно подкосили ювелирный спрос. Ключевой особенностью нового времени является

падение спроса на ювелирку. Спрос на золото тем не менее стабилен — доля отбирается инвестиционным спросом. 2-й квартал подряд он доминирует

( Читать дальше )

Селигдар: оловянная гиря

- 29 августа 2025, 17:20

- |

Вначале немного операционных результатов.

Напомним, что у Холдинга два структурных сегмента: золотодобывающий (основной) и оловянный (который попутно производит медь и вольфрам). Также напомним, что в золотом сегмента есть явная сезонность: 2П примерно вдвое выше 1П; в оловянном сильной сезонности нет.

Как видим, золото пока +- на прошлогоднем уровне, а вот показатели оловянного сегмента сильно выросли. Самый важный слайд — это сегментная разбивка финансовой отчетности.

( Читать дальше )

Эффект налогов в росте себестоимости золотодобычи

- 28 августа 2025, 21:18

- |

Напомню, что с 25-го года в золотодобывающей отрасли действует увеличенный НДПИ. Ранее размер налога определялся как 6% от цены на золото; сейчас же действует дополнительная ставка 10% от превышения цены на золото на лондонской бирже фиксированной отметки в $1900/oz. Совсем занудно: Полюс указывал, что цена отсечения $1897/oz, но это совсем мелкая погрешность.

Первый банальный факт: при росте цены на золото, TCC (ну и AISC следом) автоматически будет расти.

Сейчас же, в связи с более высокой налоговой нагрузкой, этот рост будет еще более выражен. Ну и немного арифметики.

В старых условиях прошлой эпохи (когда цены в районе $2000 считались высокими), размер НДПИ составлял $120/oz. К слову, с учетом этого фактора, TCC~$300 у старейшего месторождения — Олимпиада, кажутся вовсе фантастическими.

В новых условиях при цене ну для ровного счета $3300/oz, НДПИ составляет $338/oz, из которых новая «нашлепка» составляет $140.

( Читать дальше )

О точности прогнозов или Куранахские пол-ляма

- 28 августа 2025, 18:37

- |

Итак, берем презентацию Полюса за 24-й год. Там черным по белому (ладно оранжевым по белому) написано: расширение КЗИФ до мощности в 7.5 млн т руды в год.

Теперь берем производственный отчет. Там уже точно черным по белому написано переработка руды 1П24 3938 тыс т, 2П24 3993 тыс т.

( Читать дальше )

Полюс: 1 половина 25-го

- 27 августа 2025, 19:23

- |

Итак, перед тем как начать анализировать результаты, стоит посмотреть какие были планы. Слайд из презентации по итогам 24-го года.

На флагманском месторождении Олимпиада (в этом году оному исполняется полвека!) начались работы 5-й очереди карьера Восточный. Поэтому вскрышные работы будут повышены, а добыча понижена.

* * * Производственные результаты

( Читать дальше )

БСПб: полугодовое МСФО и дивиденды

- 22 августа 2025, 17:33

- |

Обзор июльской отчетности представлен (тут и тут). Итак, главное разочарование рынка — это выплата лишь 30% ЧП МСФО на дивиденды. Напомню старый пост о дивполитике. Отметим, что нормативы достаточности капитала Банк исполняет с лихвой. Однако, по всей видимости, сквозняк в экономике России уже дает первые плоды.

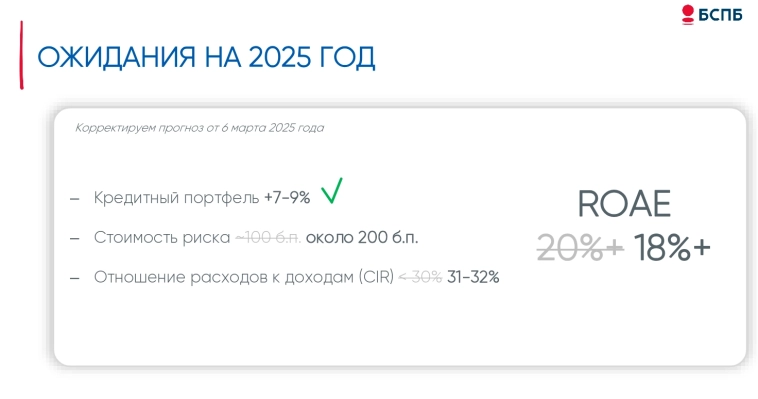

Более значимым, лично я вижу не снижение пэйаута (тем более это лишь промежуточные дивы), но корректировку прогноза.

Пройдемся по этой корректировке. 1) Кредиты

Банк прогнозирует рост кредитного портфеля на 7-9%.

При этом, уже с начала года они выросли на 14.2%.

Собственно, надо всегда помнить, насколько конкретно Банк СПб может быть консервативен в своих прогнозах. Кстати о птичках. В июне у Банка резко выросли кредиты (порядка 7% за месяц). Высказывалась гипотеза, что это какой-то крупный рефинанс и все плохо. Нынешние данные это гипотезу, скорее всего, опровергают

( Читать дальше )

Небольшой апдейт по БСПб

- 19 августа 2025, 13:40

- |

Прокомментируем следующие строки пресс-релиза

Дополнительные резервы под обесценение кредитного портфеля, созданные в июле 2025 года в отчетности по РСБУ, будут включены в финансовую отчетность за 1 полугодие 2025 года по МСФО, публикация которой запланирована на 22 августа 2025 года.

В связи с сохраняющимся давлением со стороны макроэкономических условий и их влиянием на финансовое состояние заемщиков, Банк корректирует прогноз по стоимости риска (CoR) на 2025 год со 100 б.п. до около 200 б.п.

В пятницу ожидается публикация полугодового отчета по МСФО. ЧП по МСФО, обычно, чуть ниже чем по РСБУ. Однако, в связи с указанной ремаркой, можно ожидать что ЧП по МСФО будет сильно ниже чем по РСБУ. Где-то в районе 24-25 млрд (против 27.2 по РСБУ). Пугаться тут нечего.

Со стоимостью риска самый пока туманный вопрос… С одной стороны, Банк стабильно выкатывает консервативные (порой даже очень консервативные) прогнозы. Так что повышение примерно на 100 б.п. выглядит очень сильным. Возможно, ситуация в экономике в целом ухудшается и Банк начал это ощущать (пусть на интегральных показателях это и не очень видно). Возможно, дело в каком-то конкретном заемщике. Впрочем, как тут не напомнить на возможно не самый слабый GR у Банка.

( Читать дальше )

БСПб: рисковый июль

- 18 августа 2025, 13:04

- |

Из хорошего: основной бизнес банка чувствует себя хорошо. Показали рекордный процентный доход (в месячном выражении). Выручка формально все ж не рекордная (декабрь 24-го из-за торговых доходов была больше), но продолжает позитивную динамику в 25-м году.

Операционные расходы составили 2.5 млрд. Это довольно много. Впрочем, год назад, в июле они также были повышены. Мб отпускной сезон, может быть еще что. К слову, Банк недавно открыл дополнительный офис в центре Москвы. Иронично, что в Башне Сбера.

Самая плохая часть — это резервы. Второй месяц подряд они значимо повышены — в июле составили 2.8 млрд. Стоимость риска в месячном выражении — 4.0%, с начала года — 1.5%. В годовом выражении Банк таргетировал 1.0%. В принципе, в базовом сценарии — это все-таки разовые эффекты, и резервы в последующих месяцах перестанут начисляться такими темпами. Об этом, кстати и намекает объем выданных кредитов: кредитный портфель за месяц сократился на 2.1% [объем депозитов на 1.1%] до 825 млрд. Напомню, что в прошлый месяц кредиты прибавили 7.2%.

( Читать дальше )

теги блога zzznth

- buyback

- globaltrans

- IMOEX

- IPO

- Polymetal

- treasuries

- Акрон

- акции

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга

- Белуга Групп

- ВИМ Ликвидность

- внеочередное заседание ЦБ

- денежно-кредитная политика

- дивидендная политика

- дивидендное ралли

- дивиденды

- ДКП

- долгосрочные инвестиции

- доллар рубль

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Инград

- Индекс МБ

- интеррао

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- коррекция

- куйбышевазот

- ЛЧИ 2021

- макро

- ММК

- мнение по рынку

- мобильный пост

- Налогообложение на рынке ценных бумаг

- нефть

- НоваБев Групп

- обзор

- обзор рынка

- Облигации

- операционные результаты

- опрос

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- оффтоп

- пассивное инвестирование

- ПИК СЗ

- Полиметалл

- полюс

- Полюс золото

- портфель инвестора

- пошлины

- прогноз

- прогноз по акциям

- разбор

- результат торговли

- результаты

- Русагро

- Самолет Девелопмент

- санкции

- Саратовский НПЗ

- сбербанк

- Селигдар

- серебро

- совкомбанк

- солнечная энергетика

- сравнение

- стейтмент

- сургут преф

- Сургутнефтегаз

- США

- сырье

- Тинькофф Банк

- ТМК

- трежерис США

- трейдинг

- трек-рекорд

- удобрения

- философия инвестирования

- форекс

- Фосагро

- химический сектор

- ЦБ

- ЦБ РФ

- Эталон

- ЮГК Южуралзолото