Finindie

Как собрать Bogleheads Three Funds Portfolio из ETF/БПИФ, доступных на Мосбирже

- 24 января 2021, 17:09

- |

Bogleheads Three Funds Portfolio — один из наиболее популярных портфелей пассивных инвесторов, имеет несколько вариаций: от equal weight (33/33/33) и классики 60/40 до более агрессивных аллокаций, как например в нашей версии — 80% акции, 20% облигации.

( Читать дальше )

- комментировать

- 2.2К | ★5

- Комментарии ( 0 )

Шесть самых больших заблуждений о "ранней пенсии" (F.I.R.E.)

- 22 января 2021, 10:05

- |

Если вы хотя бы пару раз читали мои посты на Смарт-лабе, то наверное вы в курсе, что я уже несколько лет на пути к возможности выйти на т.н. «раннюю пенсию». Порой, предубеждения людей по этому поводу меня поражают.

Идея для поста взята из одноимённой статьи Сэма Догэна для CNBC. Сэм 13 лет работал на рептилоидов в Goldman Sachs и Credit Suisse и вышел на «раннюю пенсию» в 2012 году в возрасте 34 лет. Ему есть о чём рассказать!

Я буду писать свои мысли обычным текстом, а цитаты Сэма выделять курсивом.

Сэм пишет:

Прошло около восьми лет с тех пор, как я уволился с работы в инвестиционном банке и вышел на пенсию в 34 года . Моя жена, тоже рано вышедшая на пенсию, и я имели совокупный собственный капитал около 3 миллионов долларов.

Многим людям трудно досрочно выйти на пенсию, поэтому мы невероятно благодарны судьбе за финансовую независимость и свободу от работы. Мы также понимаем, что этот образ жизни не для всех.

( Читать дальше )

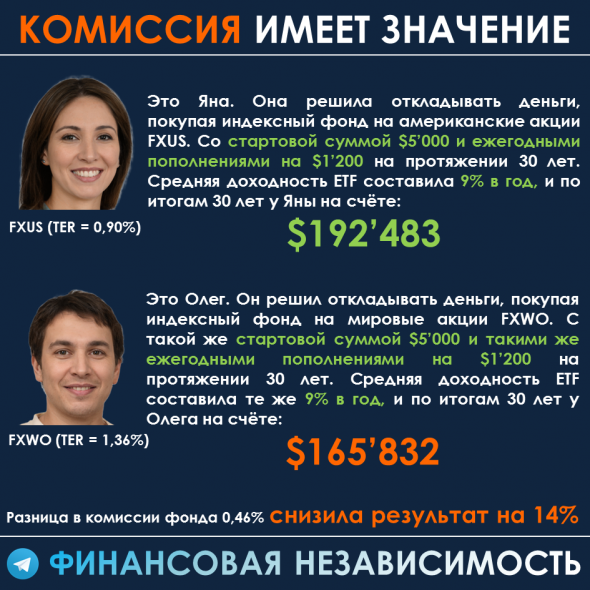

Комиссия фонда имеет значение

- 19 января 2021, 12:09

- |

Задумываясь о диверсификации по регионам, мы можем прийти к варианту с покупкой FXWO в свой портфель. Это фонд, в котором 40% — это акции США, 20% — акции Японии, 14,8% — акции Великобритании, 10% — акции Китая, 9,6% — акции Австралии, 3,5% — акции Германии и 2,1% — акции России.

Я не буду комментировать распределение по странам, скажу лишь, что сейчас это популярный фонд (СЧА = 1,75 млрд ₽). Но это один из самых дорогих в обслуживании фондов: комиссия фонда за управление составляет 1,36% в год.

Результат без комиссий = $244'628

Лица Олега и Яны сгенерированы нейросетью от Nvidia.

Как я декларацию 3-НДФЛ за 2020 год подавал: вычет ИИС-А, 241 дивидендная выплата от иностранных компаний

- 15 января 2021, 14:55

- |

Здесь описан МОЙ ОПЫТ. Это не инструкция к действию для всех и каждого. Тот способ, которым я отчитываюсь за дивиденды иностранных компаний, можно использовать на свой страх и риск: ваш налоговый инспектор может отказать в таком способе подачи и попросить вас вписать каждую дивидендную выплату отдельной строкой в 3-НДФЛ. Если у вас мало выплат за год (менее 40), рекомендую вписывать их отдельной строкой! Как это делается, я рассказывал в прошлом году (ЧИТАТЬ или СМОТРЕТЬ).

Моя проблема некоторым постоянным читателям известна: особенность стратегии (покупаю 100 американских компаний по отдельности) имеет очевидные минусы, один из которых — огромное количество мелких дивидендных выплат, почти каждый день!

По дивидендам от российских компаний (их порядка 50-60 поступило) за меня отчитывается брокер. Это прекрасно!

По дивидендам от иностранных компаний я отчитываюсь сам. Я напомню, что штраф за неподачу этих данных составляет всего 1000₽. Здесь скорее вопрос гражданской ответственности: я требую соблюдения законов и моих прав от государства. Я отвечаю тем же.

( Читать дальше )

- комментировать

- 14.1К |

- Комментарии ( 64 )

15 мифов о дивидендах

- 14 января 2021, 17:31

- |

МИФ

Здесь стоит разделить ответ на два. Подход к выплате дивидендов у компаний, представляющих развитые рынки (яркий пример — американский рынок) и представляющих российский рынок — разный.

Американские компании, как правило, выстраивают свою многолетнюю дивидендную политику так, чтобы она была предсказуемой, а дивидендный поток для инвестора был стабильным. Размер дивидендов часто не зависит от свободного денежного потока или прибыли компании. Размер дивидендов, как правило, стабилен на протяжении долгих лет и даже немного повышается год к году. В такой системе прогноз дивидендов — нетрудное занятие, и наибольшую сложность составляет вопрос, будет ли компания прерывать (сокращать) выплату дивидендов в трудные времена (которые происходят довольно редко). По данным анализа Citi “What works in Equity Markets”, предсказание дивидендов у аналитиков в разы точнее, чем предсказания выручки или прибыли.

( Читать дальше )

Результаты 2020 года на американском рынке: лучшие и худшие секторы

- 11 января 2021, 13:33

- |

В начале поста использованы переведённые материалы с VisualCapitalist.

Как я и писал в посте про результаты на российском рынке в разрезе секторов, сказать, что 2020 год был необычным для рынков, было бы большим преуменьшением.

И хотя мировая экономика в целом все еще не восстановилась после удара, инвесторы завершили год в плюсе. Это поразительно, это странно. Ожидал ли я в начале 2020, что год будет плюсовым? Нет, конечно! S&P 500 закончил год с ростом на 16,3% , что выше среднего многолетнего значения (~+10% в год).

1). ПРОГРАММНОЕ ОБЕСПЕЧЕНИЕ И ПРИЛОЖЕНИЯ

Ни для кого не сюрприз: компании, обеспечивающие новые потребности софтом, сейчас на коне. Приложения для «удалёнки» и доставки товаров на дом дали лучший результат.

Главный победитель по версии VisualCapitalist — Shopify, +178%.

Не могу не согласиться, и лишь напомню, что компания Zoom Video Communications имеет результат +400% за 2020 год, так что выбор Shopify лично для меня здесь неочевиден.

( Читать дальше )

Результаты 2020 года на российском рынке: лучшие и худшие секторы

- 08 января 2021, 14:00

- |

Сказать, что 2020 год был необычным для рынков, было бы большим преуменьшением.

В 2020 году мы наблюдали самое быстрое и глубокое падение рынка в истории, самую высокую за всю историю волатильность (VIX), отрицательные цены на нефть, триллионы долларов в виде стимулов от центробанков, и, как следствие, самое быстрое восстановление после сильного падения — и это лишь некоторые из особенностей 2020 года.

Что касается России, то мы видим рекордные темпы заимствования денег правительством, дефицитный бюджет и постепенно восстанавливающуюся экономику — темпами чуть ниже общемировых. Давайте обернёмся назад, и окинем взглядом 2020 год в разрезе разных отраслей, представленных на Московской бирже.

Сразу предупрежу, классификация по отраслям не чья-то официальная, а моя личная.

1). ГОРНОДОБЫВАЮЩАЯ ОТРАСЛЬ

Компании, добывающие сырьё, к концу 2020 выросли. Золото, металлы платиновой группы, медь – их стоимость показала рост.

( Читать дальше )

Хорошие изменения в налоговом кодексе

- 06 января 2021, 13:09

- |

Все в курсе о плохих (для нас) изменений в налоговом кодексе, я о них писал ещё в апреле 2020 года: введение 13% НДФЛ для дохода от банковских вкладов и купонов облигаций.

Но тут обнаружилось и хорошее.

Ст. 284.2 НК РФ (в новой редакции) base.garant.ru/77680255/c9eebbeacacb7e321bb52a9758734ed7/#ixzz6ikqEIGyD :

Особенности применения налоговой ставки 0 процентов к налоговой базе, определяемой по операциям с акциями (долями участия в уставном капитале) российских организаций и (или) иностранных организаций.

1. Налоговая ставка 0 процентов, предусмотренная пунктом 4.1 статьи 284 настоящего Кодекса, применяется к налоговой базе, определяемой по доходам от операций по реализации или иного выбытия (в том числе погашения) акций (долей участия в уставном капитале) российских и (или) иностранных организаций, при условии, что на дату реализации или иного выбытия (в том числе погашения) таких акций (долей участия в уставном капитале организаций) они непрерывно принадлежат налогоплательщику на праве собственности или на ином вещном праве более пяти лет.

( Читать дальше )

Китай, телекомы, делистинг

- 04 января 2021, 15:05

- |

Никогда такого не было, и вот опять!

Что произошло

Трамп очень не любит китайцев. Прямо спать не может. В ноябре 2020 года он подписал указ, наложивший санкции на компании, связанные с китайскими военными (списка я не видел, но Bloomberg пишет, что китайская нефтянка может стать следующей). Два месяца прошло с того момента до следующего решения (уже от Нью-Йоркской биржи) — исключить три китайских компании из листинга: China Mobile, China Telecom, China Unicom. Суммарная капитализация = $157 млрд.

Ни для самих компаний, ни для крупных инвесторов это не так страшно — они торгуются ещё и в Гонконге, можно продолжать там, как ни в чём не бывало. Снижение в цене там незначительное. Складывается впечатление, что это ожидаемое событие для рынка.

Причём тут мы

Две компании (China Mobile и China Telecom) торгуются и у нас, на СПб Бирже. А точнее, их расписки с NYSE. И многих наших мелких инвесторов эта тема волнует, многие держали эти компании в портфелях: ведь это ставка на Китай, это ставка на стоимостные инвестиции. СПб Биржа уже объявила, что проводить сделки по ним будет только 4-6 января с 17:30 до 23:00, а с 7 января будет стоять запрет на подачу каких-либо заявок.

( Читать дальше )

Российские компании, зарегистрированные зарубежом

- 29 декабря 2020, 15:02

- |

Когда вы получаете дивиденды от Газпрома, здесь всё очень просто — ваш брокер выступает вашим налоговым агентом и оказывает вам бесплатную услугу — сам за вас подаёт все сведения в ФНС, и вы получаете на счёт сумму за вычетом уже удержанных налогов.

В случае с компаниями, зарегистрированными не в России, вам обратиться не к кому, и надо подавать сведения самостоятельно, независимо от налоговой ставки. Таких компаний на Московской бирже немного, а дивиденды платили в 2020 году всего шесть:

1. Полиметалл, регистрация о-в Джерси. Добыча золота, серебра, цветных металлов. Выплатил в 2020 году $1.02 на акцию, налоги «дома» не платил. Нам необходимо задекларировать и уплатить 13% от дивидендов в пересчёте на рубли.

2. Х5 Ритейл Групп, регистрация Нидерланды. Магазины «Пятёрочка», «Перекрёсток», «Карусель» и др. Выплатили в 2020 году $1.59 на одну расписку, и ещё одна дивидендная выплата в размере $0.97 должна поступить в самом конце года. Налоги «дома» уплачены в размере 15%. Подлежат декларации, но к уплате будет 0₽.

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ России

- Яндекс