Finindie

Есть ли польза для самой компании от того, что её акции оценены рынком очень дорого?

- 29 января 2021, 11:26

- |

Пресловутый GameStop, акции которого разогнали реддиторы на несколько тысяч процентов за год, от этого не получает никакого профита, если ничего в это время не предпринимает. А выглядит так, что он ничего не предпринимает. Да, акции компании стали стоить в 30 раз дороже. Но GameStop как компания не получает никаких преимуществ от этого.

А есть обратный пример: сеть кинотеатров AMC Entertainment тоже попала «под раздачу». В пиковый момент на этой неделе акции компании демонстрировали +800% за менее чем месяц с начала года. Менеджмент компании не терял времени: для всех стало понятным, что действовать надо очень быстро. И вот что они сделали (следим за руками):

19.01.2021 компания выпускает конвертируемые облигации на сумму $100 млн в пользу некоего Silver Lake;

25.01.2021 компания выпускает ещё больше конвертируемых облигаций уже на сумму 400 млн фунтов стерлингов в пользу того же Silver Lake;

25.01.2021 (в тот же день) компания делает допэмиссию своих акций размером 50 млн акций (в дополнение к обращающимся 287 млн акций, и это +17% — огромная допэмиссия);

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

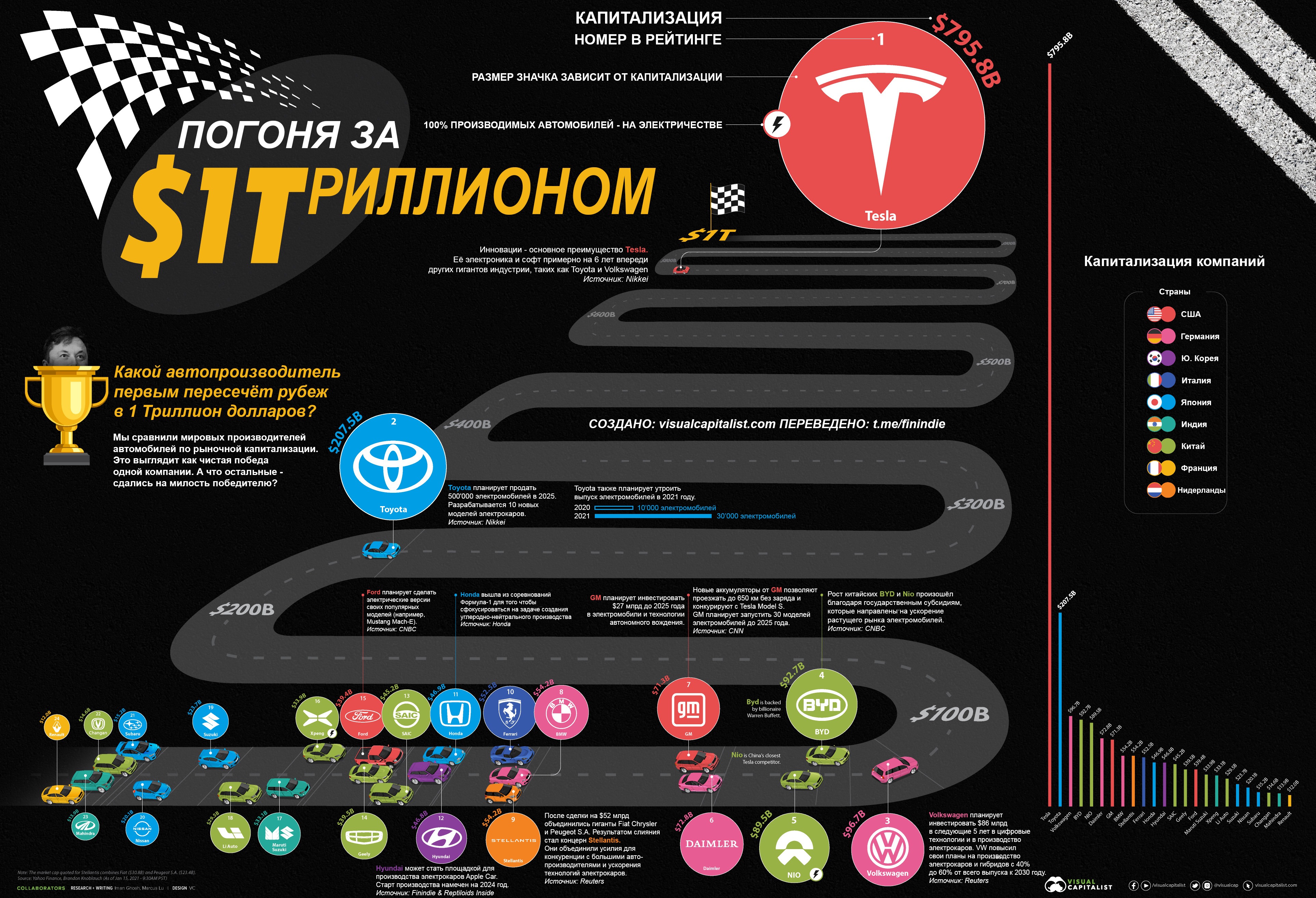

GameStop: как это вышло из-под контроля

- 27 января 2021, 14:37

- |

Я подписан на сабреддит https://www.reddit.com/r/wallstreetbets/ уже больше года, изредка его посещаю, чтобы посмотреть, чем дышит сейчас Robinhood-сообщество и какие темы им интересны.

Для меня стало удивлением, как один небольшой разгон (коих там сотни), начавшийся ещё давно, может быть год назад, развился до такого уровня, что о нем пишет Bloomberg, и он упоминается во всех эфирах всех центральных финансовых СМИ мира.

Сложно отследить начало, ибо на Wallstreetbets первые «звоночки» появлялись ещё в апреле 2020 года:

( Читать дальше )

Как получить доход 2 млн рублей на бирже за 2 года

- 26 января 2021, 16:19

- |

Нужно закинуть на счет 5 млн рублей, необязательно сразу, можно как я — частями. И на средние активы 3,6 млн рублей получить доходность 57%.

Как получить такую доходность? Тоже несложно!

Внимание, последовательность действий:

1. Нужно просто купить много разных акций (фундаментал или теханализ — не нужны, размазываем всё максимально широко по рынку).

2. Пойти заниматься своими делами.

3. Ничего не продавать. Дивы — реинвестировать.

4. Всё.

Дискасс

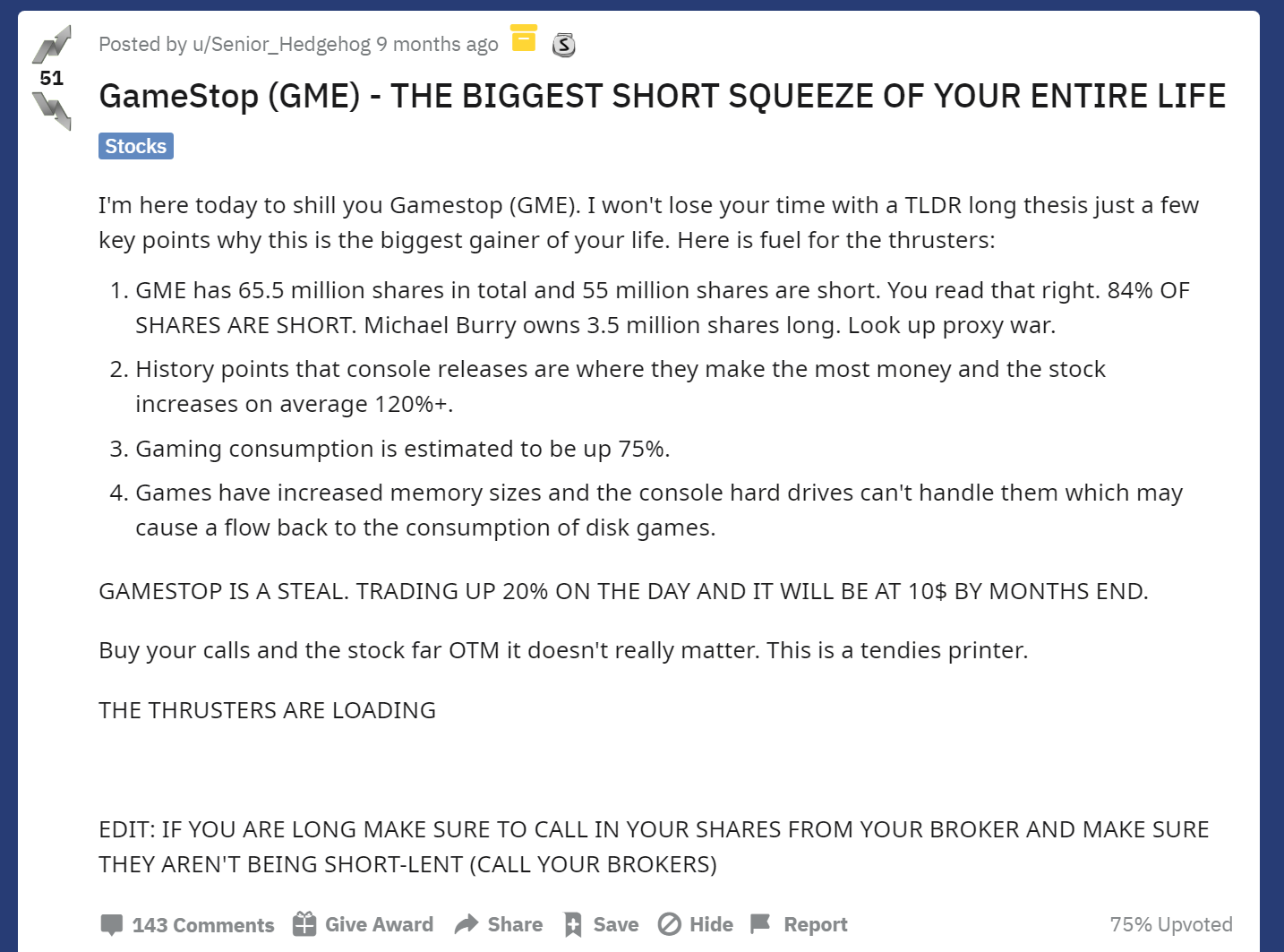

Я проанализировал 33 инвест-идеи от ВТБ-Капитал, и мне есть что вам рассказать

- 26 января 2021, 14:14

- |

ВТБ с гордостью сообщает о результатах своих инвест-идей для среднесрочных трейдеров:

Результаты торговых идей по акциям в ВТБ Мои Инвестиции за 2020 г.

В 2020 г. мы предлагали нашим клиентам 49 идей для инвестиций. 5 из них актуальны до сих пор. 2 реализовались в начале 2021 г. 42 закрылись в 2020 г. Средняя доходность по ним составила 7,3%. При том, что на реализацию некоторых ушел всего день: покупка акций ТМК (+19% за день).

Ого, средняя доходность по идеям такая высокая! Да ещё и +19% за 1 день на одной идее! Оказывается, можно было неплохо заработать, просто слепо следуя инвест-идеям от ВТБ Капитал.

Но этого пост бы не было, если бы не нюансы.

Итак, я взял 33 из 49 инвест-идей, просто потому что именно столько из них имеют отношение к российскому фондовому рынку, и столько из них были доступны простому неквалифицированному инвестору с обычным количеством денег. Я не стал брать в расчёт 5 инвест-идей, которые ещё активны. Файл со всеми идеями ВТБ Капитал любезно выложил в сеть.

( Читать дальше )

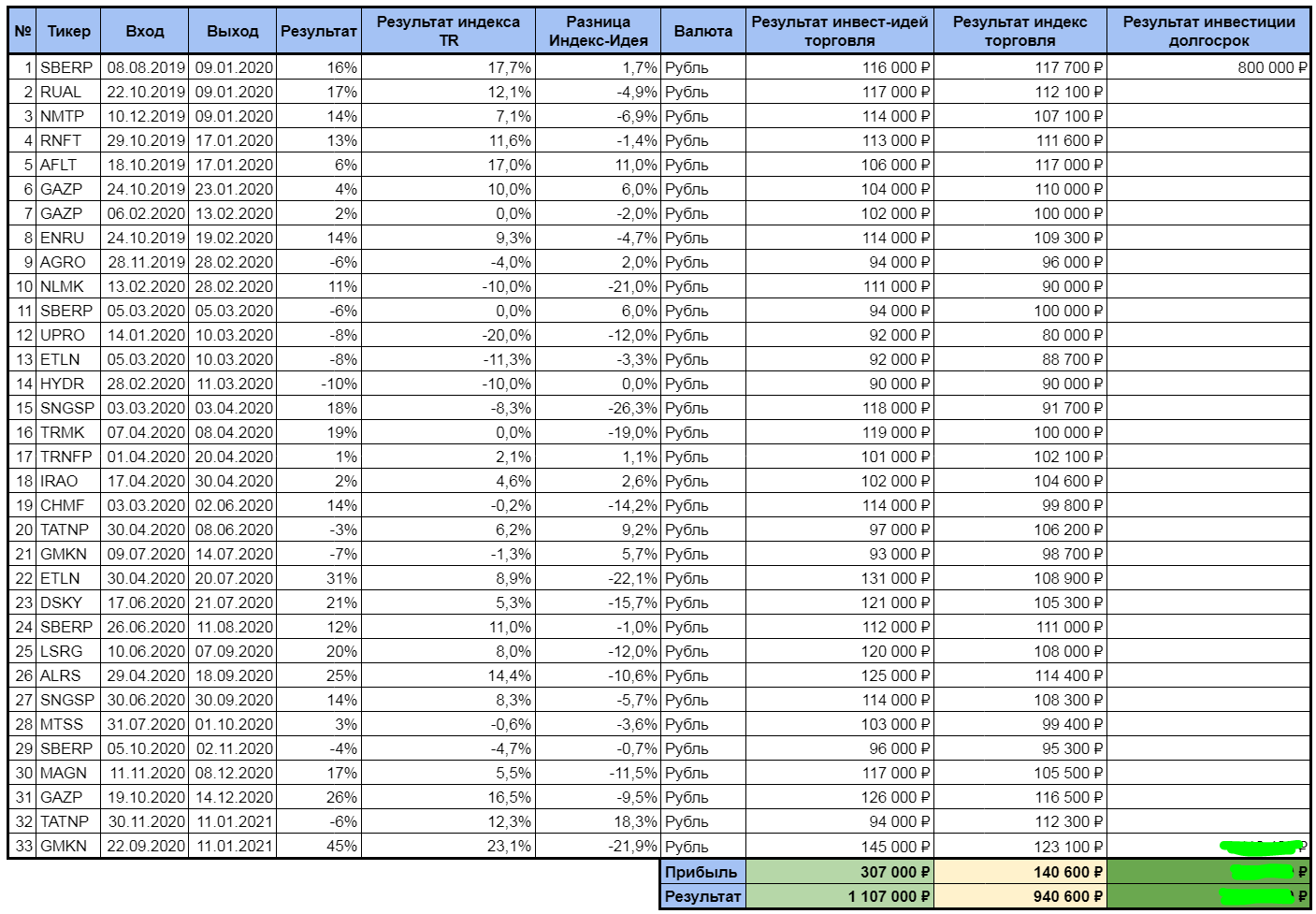

Стоит ли ждать Ренессанса в мировом автопроме?

- 25 января 2021, 11:08

- |

Вы можете посмотреть полную русскую версию этой инфографики здесь. Она создана авторами VisualCapitalist, переведена мной.

Сейчас очень много шума вокруг индустрии автомобильного производства. Есть целых две мощнейших точки роста, которые могут обеспечить рост продаж компаниям-автопроизводителям на десятилетие вперёд:

- Производство электрокаров. Электрокары по улицам наших городов ездят уже давно, и технологии их производства — далеко не новые. Но никогда не было такого общественного запроса и спроса на принципиально новые автомобили — спрос начинает появляться только сейчас. А вот предложение запаздывает! Именно поэтому компании, которые заточены только на это сейчас на слуху у всех, а ветераны индустрии один за другим заявляет о расширении производства электрокаров.

- Технологии автономного вождения. Уже несколько лет десяток компаний (как автопроизводители — Tesla, GM; так и компании из IT — Baidu, Google, Amazon, Яндекс) тестируют свои self-driving cars (SDC) на улицах городов мира. И сейчас это выглядит так, будто мы стоим на пороге авто-революции: SDC позволит расширить проникновение услуги Transportation-as-a-Service (TaaS) или Mobility-as-a-Service (MaaS) в нашу жизнь.

( Читать дальше )

Как собрать Bogleheads Three Funds Portfolio из ETF/БПИФ, доступных на Мосбирже

- 24 января 2021, 17:09

- |

Bogleheads Three Funds Portfolio — один из наиболее популярных портфелей пассивных инвесторов, имеет несколько вариаций: от equal weight (33/33/33) и классики 60/40 до более агрессивных аллокаций, как например в нашей версии — 80% акции, 20% облигации.

( Читать дальше )

Шесть самых больших заблуждений о "ранней пенсии" (F.I.R.E.)

- 22 января 2021, 10:05

- |

Если вы хотя бы пару раз читали мои посты на Смарт-лабе, то наверное вы в курсе, что я уже несколько лет на пути к возможности выйти на т.н. «раннюю пенсию». Порой, предубеждения людей по этому поводу меня поражают.

Идея для поста взята из одноимённой статьи Сэма Догэна для CNBC. Сэм 13 лет работал на рептилоидов в Goldman Sachs и Credit Suisse и вышел на «раннюю пенсию» в 2012 году в возрасте 34 лет. Ему есть о чём рассказать!

Я буду писать свои мысли обычным текстом, а цитаты Сэма выделять курсивом.

Сэм пишет:

Прошло около восьми лет с тех пор, как я уволился с работы в инвестиционном банке и вышел на пенсию в 34 года . Моя жена, тоже рано вышедшая на пенсию, и я имели совокупный собственный капитал около 3 миллионов долларов.

Многим людям трудно досрочно выйти на пенсию, поэтому мы невероятно благодарны судьбе за финансовую независимость и свободу от работы. Мы также понимаем, что этот образ жизни не для всех.

( Читать дальше )

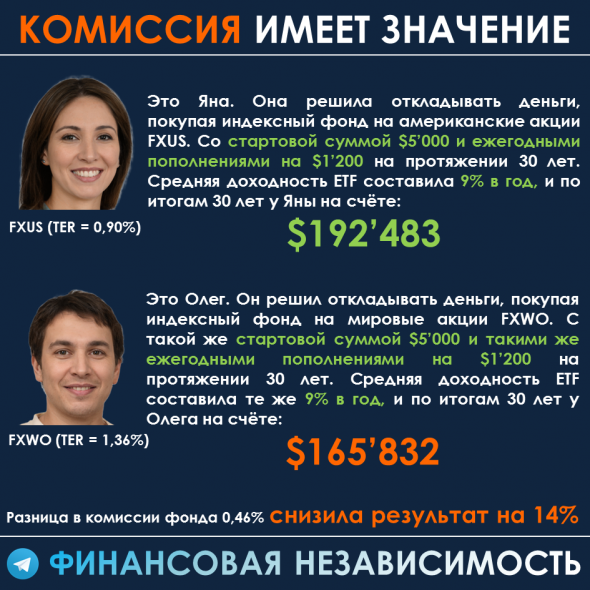

Комиссия фонда имеет значение

- 19 января 2021, 12:09

- |

Задумываясь о диверсификации по регионам, мы можем прийти к варианту с покупкой FXWO в свой портфель. Это фонд, в котором 40% — это акции США, 20% — акции Японии, 14,8% — акции Великобритании, 10% — акции Китая, 9,6% — акции Австралии, 3,5% — акции Германии и 2,1% — акции России.

Я не буду комментировать распределение по странам, скажу лишь, что сейчас это популярный фонд (СЧА = 1,75 млрд ₽). Но это один из самых дорогих в обслуживании фондов: комиссия фонда за управление составляет 1,36% в год.

Результат без комиссий = $244'628

Лица Олега и Яны сгенерированы нейросетью от Nvidia.

Как я декларацию 3-НДФЛ за 2020 год подавал: вычет ИИС-А, 241 дивидендная выплата от иностранных компаний

- 15 января 2021, 14:55

- |

Здесь описан МОЙ ОПЫТ. Это не инструкция к действию для всех и каждого. Тот способ, которым я отчитываюсь за дивиденды иностранных компаний, можно использовать на свой страх и риск: ваш налоговый инспектор может отказать в таком способе подачи и попросить вас вписать каждую дивидендную выплату отдельной строкой в 3-НДФЛ. Если у вас мало выплат за год (менее 40), рекомендую вписывать их отдельной строкой! Как это делается, я рассказывал в прошлом году (ЧИТАТЬ или СМОТРЕТЬ).

Моя проблема некоторым постоянным читателям известна: особенность стратегии (покупаю 100 американских компаний по отдельности) имеет очевидные минусы, один из которых — огромное количество мелких дивидендных выплат, почти каждый день!

По дивидендам от российских компаний (их порядка 50-60 поступило) за меня отчитывается брокер. Это прекрасно!

По дивидендам от иностранных компаний я отчитываюсь сам. Я напомню, что штраф за неподачу этих данных составляет всего 1000₽. Здесь скорее вопрос гражданской ответственности: я требую соблюдения законов и моих прав от государства. Я отвечаю тем же.

( Читать дальше )

15 мифов о дивидендах

- 14 января 2021, 17:31

- |

МИФ

Здесь стоит разделить ответ на два. Подход к выплате дивидендов у компаний, представляющих развитые рынки (яркий пример — американский рынок) и представляющих российский рынок — разный.

Американские компании, как правило, выстраивают свою многолетнюю дивидендную политику так, чтобы она была предсказуемой, а дивидендный поток для инвестора был стабильным. Размер дивидендов часто не зависит от свободного денежного потока или прибыли компании. Размер дивидендов, как правило, стабилен на протяжении долгих лет и даже немного повышается год к году. В такой системе прогноз дивидендов — нетрудное занятие, и наибольшую сложность составляет вопрос, будет ли компания прерывать (сокращать) выплату дивидендов в трудные времена (которые происходят довольно редко). По данным анализа Citi “What works in Equity Markets”, предсказание дивидендов у аналитиков в разы точнее, чем предсказания выручки или прибыли.

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- криптовалюта

- лайфхак

- листинг

- личные финансы

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- Новости

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс