Андрей Михайлец

Маск раскрыл свои позиции в криптовалюте! Роль криптовалют в изменении устройства мира. Кэти Вуд

- 23 июля 2021, 12:48

- |

- комментировать

- 254

- Комментарии ( 0 )

Что ждать от рынка криптовалют? Аналогия с 2017

- 22 июля 2021, 13:08

- |

Давайте немного порассуждаем о том, чего же ждать от рынка криптовалют на сегодняшний день. Что мы имеем:

- Экспоненциальный рост на фоне

- Огромную позицию в лонг мелких инвесторов

Что мы имели в 2017 году? Ровно те же вводные. К чему это привело? Это привело к затяжной коррекции и “вытряхиванию” из лонгов публики. В конце 18 и начале 19 года от криптовалют было такое отторжение среди розничных инвесторов, что никакие прогнозы, ожидания и потенциальные риск-реворды не могли заставить их туда инвестировать. И это то время, когда активы меняли руки.

Каковы шансы, что имея сегодня такой большой розничный лонг на борту, крупные игроки будут двигать рынок вверх? Мне видится в этом мало смысла. А вот пофиксить лонги на предыдущем росте, а теперь выдавливать розницу с рынка вновь набирая позицию на падении, это выглядит очень логично. Тем более эта схема десятилетиями работала на фондовом рынке, так зачем же изобретать велосипед?

Читайте мой Telegram канал, чтобы не пропускать свежие публикации.

Что покупать после коррекции фондового рынка? Актуальные инвестиционные идеи по акциям

- 21 июля 2021, 17:54

- |

Отрицательные процентные ставки в США. Реальность - которой не избежать

- 21 июля 2021, 13:28

- |

Сейчас на рынке существует два противоположных консенсуса:

1. Это то, что уже в следующем году, ну максимум в 23, фед начнет повышать процентные ставки, в связи с растущей инфляцией и растущей экономикой

2. Ни у кого не возникает сомнений, что во время следующего кризиса или рецессии фед начнет выкупать корпоративные долги (что уже частично начато в рамках текущего кризиса) и различные ETF, так же как это делает ЦБ Японии

Так вот, сценарий с выкупом корпортаов и ETF означает дефакто наличие номинальных отрицательных процентных ставок. Это мы видели в Японии, и это мы видели в Европе. Почему США должны избежать данной участи? Они также имеют стареющее население, также имеют низкий его прирост, рост долгов (обслуживание которых снижает темпы роста экономики) и рост популизма, который по статистике (детально показывал у себя в инвестиционном клубе Modern Rentier) стоит экономике около 1% роста ежегодно.

Что такое отрицательные процентные ставки? По сути ЦБ штрафует инвесторов за то, что у них есть накопления. Ваши накопления в виде долга — это балласт для экономики, который мешает ей расти. Поэтому ЦБ вводя отрицательные процентные ставки на качественные облигации (путем их выкупа), заставляет инвесторов брать на себя больше риска, помогая тем самым экономике развиваться.

( Читать дальше )

Как вы переживали падение?

- 20 июля 2021, 12:35

- |

Как вы переживали падение?

Начинаем в 20.00МСК "Как делать меньше, а зарабатывать больше? Принцип Парето в инвестициях"

- 19 июля 2021, 19:52

- |

План семинара:

1. Трезвый взгляд на место частного инвестора на рынке

2. Парадокс доходности

3. Формируем реальную цель инвестиций

4. Факторы, которые создают тренды

5. Как сузить их число до 2-5?

6. Примеры

7. Применяем это на практике — актуальная идея прямо сейчас

8. Проблема информации в современном мире

9. Ответы на вопросы

( Читать дальше )

Работа VS Инвестиции

- 17 июля 2021, 20:35

- |

Для чего мы приходим на рынок и в целом в инвестиции? Заработок денег — это всего лишь инструмент. Реальная цель — это получить больше свободного времени, закрыв доходом от инвестиций часть (или все) финансовых потребностей.

Но что происходит вместо этого? Куча информационного потока, который необходимо ежедневно “пережевывать”, время на аналитику, время на поиск и оценку идей, время на слежение за портфелем, и т.д. и т.д. В итоге вместо свободного времени мы получаем вторую работу, то, от чего изначально бежали.

Какой существует выход? На помощь приходит всем известное правило Парето, которое гласит — что 20% усилий, дают 80% результата. Условно, тратя 5 часов в неделю можно получить 16% годовых, а тратя 25 часов — 20%.

И именно это правило позволяет найти здравый компромисс между доходностью, затрачиваемым временем и удовольствием от всего процесса (да-да, инвестиции должны быть приятными!). Как это сделать? Я уже подготовил очень интересную презентацию на эту тему, и с большим удовольствием (а семинары, как и инвестиции, надо делать только с ним) представлю вам ее в понедельник в 20.00МСК на моем ютуб канале в рамках семинара “Принцип Парето в инвестициях. Как работать меньше, а зарабатывать больше?”. Все подробности и доступ продублирую усебя в Telegram канале, так что подписывайтесь, чтобы не пропустить. Обещаю, будет крайне интересно, даже затронем тему актуального «чо купить»)

Инфляция бьет рекорды! Тяжелый выбор Федрезерва. Что делать инвесторам?

- 15 июля 2021, 14:39

- |

Почему акции Goldman Sachs и JPMorgan упали на хороших отчетах? Что на самом деле двигает рынок?

- 14 июля 2021, 15:58

- |

Китай радикально изменил вектор монетарной политике

- 13 июля 2021, 09:51

- |

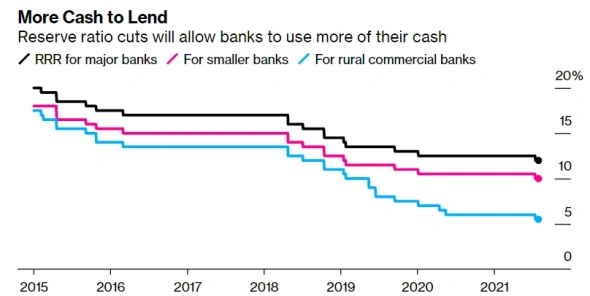

Буквально несколько месяцев назад мы наблюдали отток капитала из китайских активов в связи с потенциальным ужесточением монетарной политике. ЦБ китая в своих отчетах заявлял о том, что для них стабильность важнее роста, и что они всеми мерами будут стремиться избежать перегрева экономики, и удержать рост на уровне органического максимума.

Что же мы видим сейчас? Вместо ужесточающих мер, мы видим сокращение резервной ставки для банков. Снижение на 0.5% позволит получить банковской системе около 1 триллиона юаней дополнительной ликвидности.

С чем связано столь кардинальная смена риторики банка? Одной из главных причин отмечают рост себестоимости во многих предприятиях. Чтобы облегчить долговую нагрузку и снизить риски кассового разрыва, ЦБ и пошел на такую меру.

Читаем между строк. Что все это значит? Почему ЦБ китая за несколько месяцев “переобулся” и начал смягчать свою монетарную политику? Ответ прост — ЦБ видит риски роста экономики, и очень вероятно, прогнозы на будущие темпы роста будут пересматриваться вниз. Но для китайских компаний это скорее плюс, ведь это означает больше ликвидности, а как мы знаем, больше ликвидности = выше цены на акции.

Подписывайтесь на мой Telegram канал, чтобы не пропустить свежие публикации.

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- eurusd

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- инфляция в сша

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- портфель

- Продажа опционов

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стагфляция

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Украина

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США