Георгий Аведиков

Русагро. Краткий обзор бизнеса и его перспектив

- 02 февраля 2021, 17:13

- |

Группа Компаний «РУСАГРО» — это крупнейший вертикальный агрохолдинг России. В настоящее время занимает лидирующие позиции в производстве сахара, свиноводстве, растениеводстве и масложировом бизнесе. Земельный банк Группы – 643 тыс. га.

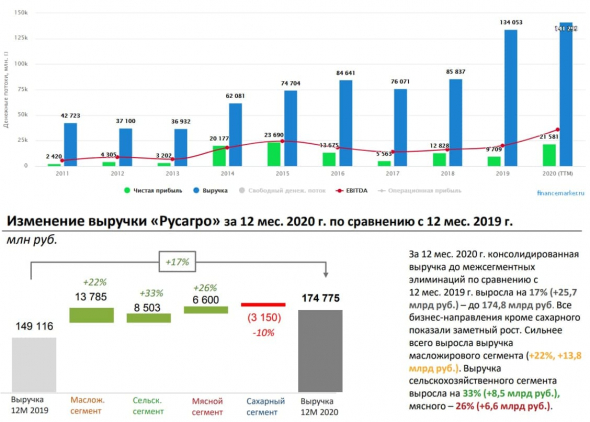

По итогам 2020 года структура выручки выглядит следующим образом:

Масложировой сегмент — 44%

Сельское хозяйство — 20%

Мясной сегмент — 18%

Сахарный сегмент — 16%

Молочные продукты — 2%

Масложировой бизнес стал ключевым по выручке во второй половине 2018 года, после отражения в отчетности результатов комбинатов холдинга «Солнечные продукты». По итогам 2020 года рост выручки от данного сегмента составил 22% г/г.

Сельскохозяйственный бизнес зависит от погодных условий и урожайности отдельных лет, из-за этого он имеет значительную волатильность финансовых показателей. Ключевым здесь является 4 квартал, который приносит львиную часть годовой выручки данного сегмента. По результатам 4 кв. 2020 года рост составил 81% г/г.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Интервью с ветераном Смарт-лаба Юрием Козловым

- 31 января 2021, 17:11

- |

( Читать дальше )

Полюс золото, ориентиры по ценам закупа

- 29 января 2021, 19:59

- |

Вышел операционный отчет компании Полюс Золото за 4 квартал и весь 2020 год. В прошлом разборе итогов 3 квартала мы подробно разбирали потенциал и ее перспективы. Хочу выделить лишь один важный момент, что до 2027 года сильных прорывов в операционных показателях ждать не стоит, пока не будет запущен «Сухой лог».

Золото, как и любые другие активы (бриллианты, биткоины и прочие) имеют ценность до тех пор, пока в эту ценность готовы верить люди. Исторически ценность закладывали во многие вещи, в ракушки, камни и даже тюльпаны, а точнее их луковицы. Мы знаем, что исторически золото имело ценность, которая на длинном горизонте росла к разным валютам по одной простой причине, что в отличие от валют у золота нет инфляции. И мы склонны верить в дальнейший его рост на основании истории.

Каждая золотодобывающая компания имеет определенную себестоимость добычи, причем у Полюса она самая низкая в мире и составляет $400 за унцию, рыночная цена которой сейчас составляет $1800. Рост цены желтого металла приводит к росту финансовых показателей компании, но давайте посмотрим, на сколько обоснована текущая цена акции и где более-менее интересные уровни для покупки.

( Читать дальше )

Табличка по налогам с АДР и ГДР

- 26 января 2021, 12:14

- |

Приветствую, друзья!

Как и обещал, сделал табличку по всем иностранным эмитентам, которые торгуются на Мосбирже (не считая компаний США).

Табличка позволит ориентироваться по налогам с дивидендов, где нужно что-то доплачивать в РФ, а где нет. В некоторых странах, таких, как Нидерланды и Люксембург, налог с дивидендов для нерезидентов в размере 15% удерживает сам эмитент, а в некоторых, Кипр, Джерси, Великобритания, налог не удерживается.

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

P.S. Если обнаружите ошибку, или я кого-то забыл добавить, пишите в комментариях.

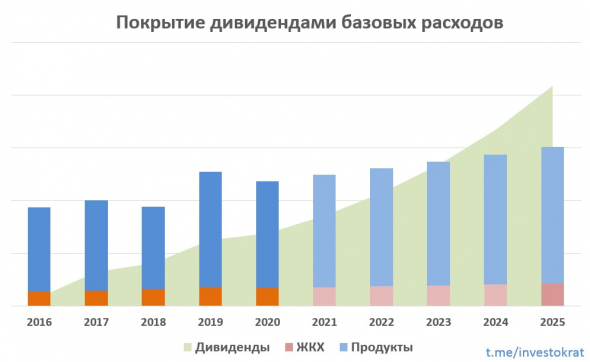

Покрытие дивидендами базовых расходов

- 21 января 2021, 16:23

- |

Как вы помните, моя стратегия работы на ИИС подразумевает покупку в первую очередь дивидендных и надежных историй. Основная цель на ближайшие годы — сформировать денежный поток от дивидендов и купонов, который позволит покрывать базовые расходы (коммунальные платежи и продукты питания).

Мой основной брокер — Сбербанк, он позволяет выводить дивиденды и купоны с брокерского счета (в том числе с ИИС, без его закрытия) на банковский счет, причем, как на валютный, так и на рублевый. В ближайшее время я планирую воспользоваться этой функцией, уже открыл отдельный счет под эти нужды, чтобы не приходилось потом отдельно вычленять доходы полученные от дивидендов от прочих доходов. Таким образом, у меня будет отдельный счет, куда будут поступать только дивиденды и купоны от активов на счете ИИС.

Ведение учета всех доходов и расходов позволяет составлять различные модели для планирования и прогнозирования перспектив на ближайшие годы, что я и сделал. С 2016 по 2020 год все данные по расходам и дивидендам уже зафиксированы, в прогнозной модели я заложил инфляцию в 5%, на которую будут расти мои расходы на продукты и на ЖКХ, по факту в конце каждого года буду корректировать эту модель на реальную инфляцию.

( Читать дальше )

ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН по налогам с дивидендов от иностранных эмитентов (акции США, АДР, ГДР). ЧАСТЬ 2

- 19 января 2021, 19:01

- |

Готова вторая часть видео по заполнению декларации 3-НДФЛ по учету налогов с дивидендов от иностранных компаний. Здесь мы в режиме онлайн заполним декларацию и отправим ее на камеральную проверку, разберем некоторые нюансы заполнения и сверимся с табличкой, которую подробно разобрали в 1 части.

( Читать дальше )

JPMorgan Chase & Co. (JPM) обзор бизнеса и отчета за 4 кв. 2020 года.

- 19 января 2021, 18:58

- |

Вышел отчет за 4 квартал одного из крупнейших банков, JPMorgan Chase & Co, который входит в ТОП-4 банка США. Активы компании по итогам 4 квартала составили $3,4 трлн., капитализация банка составляет $432 млрд. при капитале около 280 $млрд.

Основной регион работы — Северная Америка.

Деятельность банка делится на следующие ключевые сегменты (данные на конец 2020 года):

Потребительский и общественный банкинг — обслуживание физ.лиц и малого бизнеса. Доля выручки — 42%.

Потребительский и общественный банкинг — обслуживание физ.лиц и малого бизнеса. Доля выручки — 42%.

( Читать дальше )

ДЕКЛАРАЦИЯ 3-НДФЛ по налогам с дивидендов от иностранных эмитентов (акции США, АДР, ГДР). ЧАСТЬ 1

- 17 января 2021, 19:59

- |

Как и обещал, сделал видео по тому, как учитывать и декларировать налоги от иностранных эмитентов, таких, как акции США, ГДР и АДР, которые торгуются на биржах РФ.

( Читать дальше )

Qiwi

- 15 января 2021, 13:23

- |

Пару слов про суть проблемы, 11 декабря в Нью-Йорке акционеры начали подавать иск против Qiwi за нанесенный экономический ущерб, который по предварительным данным может оцениваться в $100 млн. И тут у кого-то возникнет вопрос, при чем тут компания и Нью-Йорк… Все дело в том, что акции торгуются на бирже NASDAQ, поэтому, компания обязана подчиняться в том числе и американскому законодательству. Достаточно вспомнить Узбекское дело МТС, когда компании пришлось выплатить штраф в 52 млрд. рублей в пользу США… подкупили узбеков, а заработали на этом американцы. Поэтому, если у компании был грешок и она торгуется на биржах США, то ей обязательно прилетит, это только вопрос времени.

Вернемся к сути проблемы, за несколько дней до иска, 7 декабря ЦБ РФ выявил нарушения в деятельности компании относительно платежей иностранным компаниям и на пол года ограничил такие операции, одновременно выписав штраф на сумму 11 млн. рублей. В этот момент и начали суетиться зарубежные инвесторы, ведь многие просекли, что с хорошим законодательством по правам человека и контролем за ведением бизнеса на этом можно что-то заработать.

( Читать дальше )

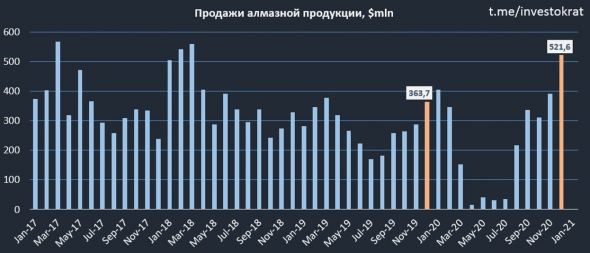

Алроса, продажи за декабрь

- 14 января 2021, 01:13

- |

Алроса

Вышел отличный отчет за декабрь 2020 года, компания реализовала алмазную продукцию на сумму почти $522 млн при том, что в декабре 2019 года удалось реализовать алмазов с бриллиантами всего на $364 млн.

Если сравнить итоги полного года, то за 2020 год компания заработала $2,8 млрд в то время, как за 2019 год выручка от реализации алмазной продукции составила $3,3 млрд. Второй и третий кварталы текущего года сильно ухудшили показатели, с другой стороны средний курс доллара в 2019 году был около 64,5 руб, а в 2020 году — 73,5 руб. Таким образом, девальвация рубля прилично скомпенсирует недополученные доходы начала текущего года.

На прошлой неделе писал свои мысли по бизнесу. Сейчас цена достаточно близко подошла к сильному сопротивлению на уровне 107 рублей.

( Читать дальше )

теги блога Георгий Аведиков

- AFKS

- AGRO

- BELU

- CHMF

- En+

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- IPO

- IPO 2024

- MAGN

- MOEX

- MTSS

- Ozon

- PHOR

- PLZL

- ROSN

- RTKM

- Sber

- SMLT

- softline

- SPO

- TCSG

- Whoosh

- X5

- X5 Retail Group

- yndx

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- белуга групп

- Брокеры

- ВсеИнструменты.ру

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- европлан

- Займер

- ИИС

- ИнтерРАО

- итоги недели

- КарМани

- Лента

- Лукойл

- м.видео

- Магнит

- ММК

- Московская биржа

- Мосэнерго

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- Новости

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Русская аквакультура

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ФСК Россети

- ЭНЕЛ РОССИЯ

- Эталон

- Юнипро

- Яндекс