Блог им. gofan777

Русагро. Краткий обзор бизнеса и его перспектив

- 02 февраля 2021, 17:13

- |

Группа Компаний «РУСАГРО» — это крупнейший вертикальный агрохолдинг России. В настоящее время занимает лидирующие позиции в производстве сахара, свиноводстве, растениеводстве и масложировом бизнесе. Земельный банк Группы – 643 тыс. га.

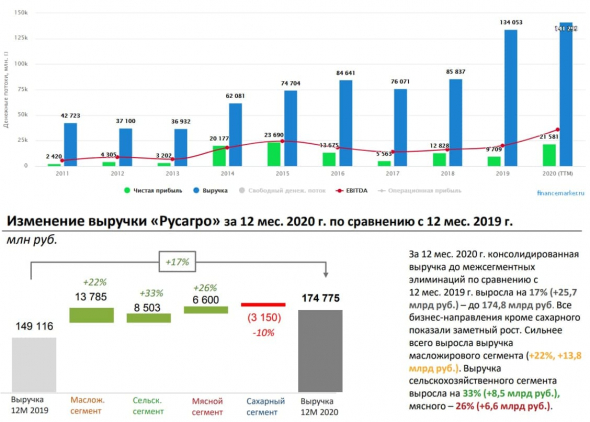

По итогам 2020 года структура выручки выглядит следующим образом:

Масложировой сегмент — 44%

Сельское хозяйство — 20%

Мясной сегмент — 18%

Сахарный сегмент — 16%

Молочные продукты — 2%

Масложировой бизнес стал ключевым по выручке во второй половине 2018 года, после отражения в отчетности результатов комбинатов холдинга «Солнечные продукты». По итогам 2020 года рост выручки от данного сегмента составил 22% г/г.

Сельскохозяйственный бизнес зависит от погодных условий и урожайности отдельных лет, из-за этого он имеет значительную волатильность финансовых показателей. Ключевым здесь является 4 квартал, который приносит львиную часть годовой выручки данного сегмента. По результатам 4 кв. 2020 года рост составил 81% г/г.

Мясной сегмент является ключевым драйвером роста компании в перспективе. По итогам года рост данного направления составил 26% г/г, благодаря росту операционных показателей и росту цены реализации продукции. Компания продолжает строительство свинокомплексов на Дальнем Востоке. Суммарная производительность должна составить 75 тыс. тонн свинины в живом весе в ТОР «Михайловский» в Приморье. Основная цель, как не трудно догадаться, освоение азиатских рынков, в первую очередь — Вьетнама и Китая. Но в моменте с комплексом наблюдаются определенные трудности, из-за которых многие компании не готовы начинать свой бизнес на Дальнем Востоке. Отсутствует развитая инфраструктура, сложно искать персонал, дороги оставляют желать лучшего, газ к комплексу до сих пор не подвели, сейчас там еще наблюдается вспышка ящура. Из-за подобных проблем планируемые сроки запуска сдвинулись почти на пол года.

Стоит отметить, что мясной бизнес имеет определенные риски, связанные с возможной болезнью животных. Недавно посмотрел фильм «Бараны» там очень глубоко показывают данную проблему в том числе.

Сахарный сегмент в 2020 году показал снижение выручки на (10% г/г), падение связано с более низкими производственными результатами из-за низкого урожая сахарной свеклы в РФ. Это в свою очередь привело к росту цен на сахар, но скомпенсировать снижение производства им не удалось.

Бизнес продолжает активно развиваться, долговая нагрузка в моменте находится вблизи высокого, но пока не критичного уровня, ND/EBITDA = 1,9, для истории роста это допустимо, но нужно быть осторожным.

Что касается свободного денежного потока, то он у компании относительно небольшой, из-за приличных капексов и последние годы составляет около 5,5 млрд. руб. При распределении всего FCF на дивиденды, их размер будет около 40 рублей. По итогам 2019 года мы видели 33,7 руб, по итогам 2кв. 2020 года выплатили 14 рублей. Формально в див. политике прописано, что выплаты должны составлять не менее 25% от ЧП, но в последние годы платили в среднем около 40%.

Негативно на бизнес компании повлияют подписанные в декабре соглашения Минпромторга, производителей и ритейла о сдерживании цен на масло и сахар. По словам ген. директора Русагро влияние будет на уровне 1-2 млрд. руб на EBITDA компании, что не критично, но не приятно.

Резюмируя все вышесказанное, компания является скорее историей роста, дивиденды они платят, но относительно небольшие. С ростом бизнеса их размер будет расти скорее всего, выход на азиатские рынки для компании станет новой точкой роста. Я не любитель животноводческих компаний, поэтому пока покупку не рассматриваю. Интересным кажется уровень в 600 рублей для долгосрочной позиции. Русагро одна из немногих компаний, которая имеет потенциал удвоения в ближайшие 5 лет, на мой взгляд. Если все планы менеджмента осуществятся, в том числе потенциальное SPO.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

теги блога Георгий Аведиков

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- MDMG

- MGNT

- MOEX

- MTSS

- mvid

- NVTK

- Ozon

- PHOR

- PLZL

- Positive

- ROSN

- Sber

- SBERP

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- Астра

- АФК Система

- Аэрофлот

- банк санкт-петербург

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- дивиденды

- европлан

- Займер

- золото

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- селектел

- Селигдар

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

И не запустят, пока Китай квоты не выделит, но шансы на это все меньше и меньше каждый год.

При царе Борисе Годунове я была серия неурожайных годов, поищите инфу чем тогда все кончилось.

Выручка 2019: 134053

12М 2019: 149116

2020(ТТМ): 141299

12М 2020: 174775