Георгий Аведиков

Поворотный момент в Сбербанке

- 06 августа 2021, 11:08

- |

Мы достаточно много времени уделяем разбору этой компании. За последние годы границы многих бизнесов сильно размылись. С развитием маркетплейсов, доставки товаров, повсеместному внедрению мобильной связи и цифровых сервисов, каждый желающий может войти на этот рынок. МТС стал владельцем МТС банка (да, скорее не по собственной воле, но это факт), Тинькофф продает симкарты и страховые услуги, Сбер тоже продает симкарты и активно развивает СП по доставке продуктов и такси. Но среди всех конкурентов, денег больше всего у Сбера, а соответственно и потенциал развития выше.

Пока еще по структуре выручки можно определить основную деятельность компании, но пройдет 3-5 лет и новые направления могут хорошенько перетянуть одеяло на себя. Этим фактором озаботились даже в ЦБ, про что я уже писал ранее.

Наличие экосистемы позволяет компании быстрее наращивать аудиторию и предлагать не 1 продукт, а сразу несколько, что увеличивает доходы с каждого клиента. Немного спойлерну, сегодня подавал документы для получения статуса квала и мне в догонку сразу 3 заманчивых предложения подсунули, по мобильной связи, цифровому ТВ и по брокерским продуктам (структурным нотам). Как клиенту, было не очень приятно, что так навязывают услуги, но как акционеру наоборот, я понимаю смысл этих действий и осознаю, что это найдет свое отражение в прибыли компании. Здесь, как и везде, интересы у нас противоположные, расходы клиента = доходы акционеров.

( Читать дальше )

- комментировать

- Комментарии ( 15 )

На чем растет Новатэк?

- 04 августа 2021, 22:54

- |

На прошлой неделе отчитался Новатэк за 2 квартал текущего года. Показатели вышли рекордные, мало того, что финансовые результаты вернулись на допандемийный уровень, так еще и обновили свои максимумы, аналогичная динамика и в операционных результатах.

📈Добыча газа выросла на 7,8% г/г, добыча ЖУВ (жидких углеводородов) выросла на 6,5% г/г. И это все на фоне роста цен на газ и нефть за аналогичный период. Рост связан с началом эксплуатации газоконденсатных залежей месторождений Северо-Русского блока (Северо-Русского и Восточно-Тазовского) в третьем квартале 2020 года.

Попробуем ответить на вопрос из топика, на чем так сильно выросли акции за последнее время и где их интересно было бы прикупить. Компания экспортирует не так много природного газа, около 13,5% от общего объема реализации, но, учитывая кратный рост цен на этот вид топлива, мы видим рост выручки почти на 83,7% г/г.

( Читать дальше )

Как научиться инвестировать?

- 04 августа 2021, 22:42

- |

Мы с вами часто разбираем конкретные компании, сектора и идеи, но есть большое количество людей, которые только пришли на рынок.

Решил попробовать новую рубрику для новичков и среднячков, если понравится, поддерживайте пальцем вверх.

Будем разбираться в инвестициях с самых базовых вещей и постепенно переходить на уровни мультипликаторов и фундаментального анализа.

Таймкоды:

00:00 — Введение

00:40 — Как я пришел на рынок и коротко о результатах

( Читать дальше )

Кому самого дешевого ритейлера? Подходим...

- 02 августа 2021, 23:31

- |

Давайте начнем с конца, оценим мультипликаторы, а потом пробежимся по основным результатам и потенциалу.

P/E = 8,9 (Магнит — 16, Х5 — 19,7)

EV/EBITDA = 5,1 (Магнит — 5,6, Х5 — 5,7)

ND/EBITDA = 1,7 (без учета аренды)

По мультипликаторам Лента самая дешевая в секторе, немного подрос чистый долг из-за приобретения 161 супермаркета «Билла Россия» и 75 магазинов «Семья». По приобретению «Билла Россия» сделка уже одобрена со стороны ФАС, по «Семье» ожидается решение в августе.

Активно растут онлайн продажи, которые прибавили 322% г/г до 7,9 млрд. руб. Трансформация бизнеса уже движется, как мы видим, начинают делать акцент на росте числа супермаркетов «Мини Лента», во втором квартале было открыто 11 магазинов такого формата.

Значительную часть выручки (91%) по-прежнему генерируют гипермаркеты, доля супермаркетов составляет всего 8,7%. Это основная проблема компании, люди стали реже посещать крупные торговые центры, в которых обычно и размещают большие магазины, что напрямую влияет на динамику доходов Ленты.

( Читать дальше )

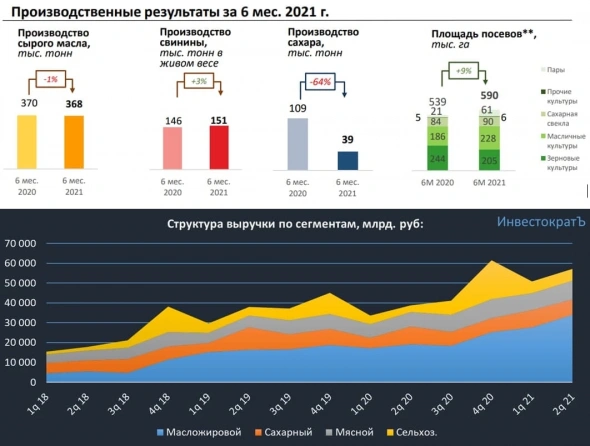

Русагро продолжает ставить рекорды

- 02 августа 2021, 23:19

- |

Давайте посмотрим на вышедший отчет Русагро за второй квартал.

Выручка масложирового сегмента выросла на 73% г/г до 34 млрд. руб.

Выручка мясного сегмента выросла на 32% г/г до 9,6 млрд. руб.

Выручка сахарного сегмента снизилась на (14% г/г) до 7,7 млрд. руб.

Выручка сельхоз. сегмента выросла на 66% г/г до 5,9 млрд. руб.

Общая выручка Группы выросла на 45% г/г до 57,3 млрд. руб.

Как мы видим, рост выручи г/г составил 45%, снизились доходы только сахарного сегмента и то, это было исключительно из-за неурожая сахарной свеклы. Объем производства сахара снизился на (44%), а вот цена на него выросла более, чем на 57% г/г.

( Читать дальше )

Есть ли идеи в секторе телекомов?

- 27 июля 2021, 19:51

- |

МТС Компания является «дочкой» АФК Системы, которая решила немного скорректировать свою стратегию. Если раньше цель стояла снизить долговую нагрузку с 200 до 160 млрд. руб, то сейчас основной приоритет отводится инвестициям в новые проекты. Ключевым источником доходов для Системы остаются дивиденды МТС и обратный выкуп акций. Это косвенно свидетельствует о том, что телеком продолжит в ближайшие годы нас радовать высокими выплатами, поддерживая рост котировок обратным выкупом.

Есть и обратная сторона медали, сейчас компании не хватает свободного денежного потока на дивиденды и на обратный выкуп, это приводит к росту долговой нагрузки. На фоне растущей ключевой ставки будет расти и стоимость обслуживания кредитов и облигаций. Также рост ключевой ставки будет снижать интерес к текущему размеру див. доходности и рынок будет требовать дисконта, что может негативно повлиять на цену акции.

( Читать дальше )

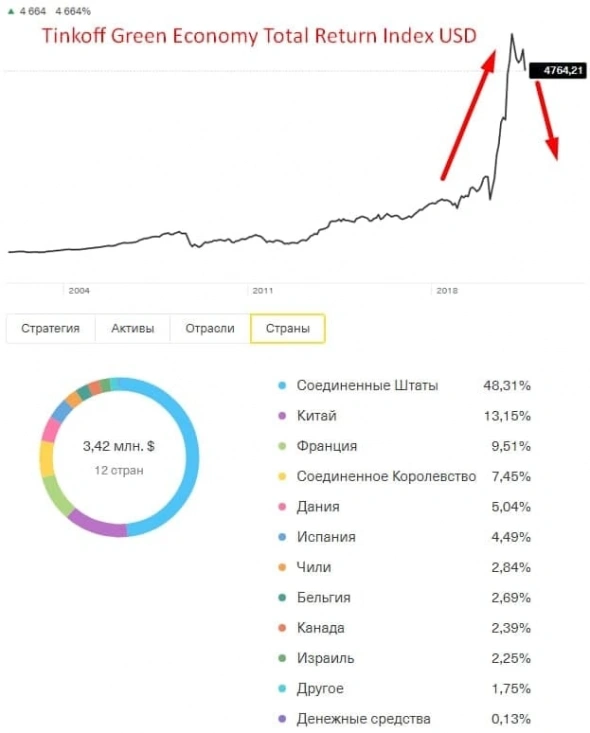

Тинькофф Green Economy TGRN

- 26 июля 2021, 10:15

- |

Данный БПИФ повторяет структуру индекса Tinkoff Green Economy Total Return Index USD, куда входят следующие сектора:

✔️Зеленая энергетика — 37%

✔️Электротранспорт и комплектующие — 22,7%

✔️Энергоэффективные здания — 21,8%

✔️Материалы для экотехнологий — 18,4%

Намиксовали все, что только можно было. Если смотреть в зеркало заднего вида, то запуск фонда прошел очень вовремя (для продавца). С приходом к власти Байдена многие начали скупать все, где есть аббревиатура «ВИЭ» и электро. Вливание новых денег на рынки во время пандемии только поддержало данный тренд, из-за чего цены компаний с зеленым значком выросли в разы.

Другими словами, многие акции, которые сейчас входят в данный индекс, либо оценены справедливо, либо имеют переоценку, причем приличную. Возьмем для примера электротранспорт (Tesla, Li Auto, NIO), текущие оценки сектора далеки от фундаментально обоснованных, а доля данного сегмента в структуре индекса около 23%, что прилично.

( Читать дальше )

Как не слить свой первый счет?

- 26 июля 2021, 10:07

- |

( Читать дальше )

Инвестируй с умом

- 21 июля 2021, 16:34

- |

Прежде чем начинать любое дело, лучше всего ознакомиться с информацией о том, как это делают другие. Если мы хотим стать обеспеченными людьми, то нужно пример брать с тех, кто уже этого добился и изучать инструменты, которыми эти люди пользовались для достижения цели.

Мы все знаем бизнесменов, как Джефф Безос (Amazon), Илон Маск (Tesla), Аркадий Волож (Яндекс). Но согласитесь, построить такую корпорацию, как Amazon или Яндекс с нуля сможет далеко не каждый из нас. А вот поучаствовать в росте их стоимости, а в перспективе и в распределении прибыли данных компаний могут все, став акционерами.

Мы также знаем известных инвесторов, которые стали миллиардерами, вкладывая деньги в уже готовые бизнесы, Уоррен Баффет (Berkshire Hathaway), Питер Линч (Fidelity Magellan), Джон Богл (Vanguard).

Таким образом, чтобы разбогатеть у нас есть минимум 2 надежных и проверенных временем варианта — открыть собственный бизнес и(или) инвестировать в уже существующий.

Лично я, когда столкнулся с этим вопросом, не долго выбирал. Из меня бизнесмен скорее всего вышел бы не очень хороший, да и риски велики. Сфера инвестиций показалась более простым решением, здесь я могу вложить средства не в одно направление (как в бизнесе), а в десятки по разным секторам и странам. Если разумно подходить к таким инвестициям, то потерять все средства просто невозможно, даже при самом худшем сценарии.

( Читать дальше )

Северсталь выплатит самый высокий квартальный дивиденд

- 19 июля 2021, 21:30

- |

Некоторые цифры по итогам 1 полугодия:

Выручка выросла на 56,8% г/г до $5,17 млрд.

EBITDA выросла на 166% г/г до $2,8 млрд.

Чистая прибыль выросла в 4 раза, свободный денежный поток вырос почти в 6 раз.

Рост связан в первую очередь с положительной ценовой конъюнктурой на рынках стали и сырья. Северсталь более, чем на 100% обеспечена собственной рудой, что позволило нарастить рентабельность, EBITDA Margin = 54,4%. Это лучший показатель в мире среди конкурентов.

ND/EBITDA = 0,37, пока мультипликатор ниже 1, на дивиденды распределяют более 100% от свободного денежного потока (FCF).

FCF = $1 433 млрд., что в пересчете на акцию дает 126,6 руб. за полугодие.

За 1 квартал заплатили 46,77 руб, за второй квартал менеджмент рекомендовал 84,45 руб. на акцию, что суммарно составляет 131,22 руб. и дает около 8% ДД к текущей цене. Суммарно по году можно рассчитывать на двузначную див. доходность.

( Читать дальше )

теги блога Георгий Аведиков

- AFKS

- AGRO

- BELU

- CHMF

- En+

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- IPO

- IPO 2024

- MAGN

- MOEX

- MTSS

- Ozon

- PHOR

- PLZL

- ROSN

- RTKM

- Sber

- SMLT

- softline

- SPO

- TCSG

- Whoosh

- X5

- X5 Retail Group

- yndx

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- белуга групп

- Брокеры

- ВсеИнструменты.ру

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- европлан

- Займер

- ИИС

- ИнтерРАО

- итоги недели

- КарМани

- Лента

- Лукойл

- м.видео

- Магнит

- ММК

- Московская биржа

- Мосэнерго

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- Новости

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Русская аквакультура

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ФСК Россети

- ЭНЕЛ РОССИЯ

- Эталон

- Юнипро

- Яндекс