Георгий Аведиков

🔥 Возврат отчетности, криптовалюты, санкции и другие события прошедшей торговой недели

- 02 октября 2022, 20:54

- |

📌 Главным событием стало включение новых территорий в состав РФ по результатам референдумов. Это решение многими воспринимается неоднозначно, из-за потенциальных санкций со стороны западных стран. Правда, последние санкции носили исключительно косметический характер и касались в основном отдельных физ. лиц.

❌ ЕС хочет запретить открывать россиянам кошельки на европейских криптобиржах. Ранее уже было введено ограничение, что кошельки граждан РФ не должны превышать 10к евро, сейчас же планируется опустить планку до 0 евро. Здесь стоит отметить, что из ТОП-5 криптобирж (Binance, FTX, Coinbase, Kraken, Gate.io) европейской не является ни одна. По статистике, россияне чаще всего пользуются следующими площадками: Binance, Bitfinex, ByBit, Huobi, Bitstamp, Exmo, Kraken.

🔑 Если вы пользуетесь криптой, то желательно выводить цифровые активы после покупки на «холодные» кошельки (лучше всего аппаратные, а не программные), чтобы они находились не на счетах биржи, где их могут заблокировать. Популярность подобных активов растет, появляются децентрализованные биржи и даже российские (BitBanker). Так что проблем с покупкой-продажей цифровых активов точно не возникнет в ближайшем будущем у нас.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

🧰 Акции или облигации в период турбулентности?

- 28 сентября 2022, 13:35

- |

В долгосрочные портфели эксперты рекомендуют покупать и акции и облигации, давайте разберемся, какой актив в какой ситуации лучше себя проявляет.

📈 От высокой инфляции на длинном горизонте инвестирования лучше защищают акции, особенно тех секторов, которые производят продукты, а не услуги. В частности, если говорить про российский рынок, то это почти все компании сырьевого сектора. Достаточно посмотреть примеры Ирана и Турции, какая там ситуация с инфляцией и что происходит с фондовым рынком, наглядный пример.

📈 Также среди облигаций есть отдельные выпуски, которые тоже позволят защитить капитал от инфляции, это выпуски ОФЗ-ИН. У них номинал индексируется на размер ИПЦ и сверх этого выплачивается еще купон в размере 2,5% годовых. Если вы делаете ставку на рост инфляции в среднесрочной перспективе, то такие бумаги имеет смысл держать в портфеле.

📉 Что касается облигаций с плавающим купоном, который привязан к показателю RUONIA, ну или грубо к ключевой ставке… Надо учитывать важный момент, высокая инфляция совершенно не означает, что ключевая ставка будет находиться на сопоставимом уровне. Например, сейчас инфляция за последние 12 месяцев составляет 14%, а ключевая ставка опустилась до 8%. Этого говорит нам о том, что многие облигации с плавающим купонами покажут доходность ниже инфляции, как минимум в этом году.

( Читать дальше )

🔥Рыночная ситуация, итоги недели и референдумы

- 25 сентября 2022, 20:54

- |

📉 Продолжает усугубляться политическая ситуация в России и экономическая в мире. Пока проблемы с энергокризисом западных стран играют нам на руку, риторика глав ЕС меняется на глазах.

📝 «Я не знаю, когда должны начаться первые мирные переговоры. Я не могу давать советы по этому вопросу президенту Украины… Для нас чем быстрее, тем лучше». Ж. Боррель

👍 Прошлая санкционная директива претерпела изменения. ЕС планирует разрешить транспортировку в третьи страны некоторых товаров из прежнего санкционного списка. Так, удобрения, корма для животных, древесина, цемент, уголь и сопутствующие товары могут быть переправлены в третьи страны европейскими компаниями или транзитом через территорию ЕС. А дальше, уже у этих стран закупит сама Европа.

🧐 Что такое политика? Это когда говоришь одно, делаешь другое, а думаешь третье. Параллельно ЕС обсуждает следующие пакеты санкций на фоне приближающихся референдумов в ДРН, ЛНР, Херсонской и Запорожской областях.

( Читать дальше )

📝 Мобилизация и УК, рост НДПИ и референдум ЛНР и ДНР

- 21 сентября 2022, 11:03

- |

Наш канал не является политическим, но в последнее время политика очень сильно влияет на экономику и на фондовый рынок. Попробуем разобраться, чего нам ждать от этих новостей.

📌 Мобилизация. Госдума одобрила поправки в УК РФ, внеся туда понятия «мобилизация» и «военное время». За весь период существования России, ни разу не проводилась всеобщая мобилизация населения. Но в условиях текущей тяжелой ситуации любая подобная новость воспринимается пессимистично. По факту перевод всей экономики на военное положение очень трудоемкий и затратный процесс. В период, когда наша страна отрезана от мировой финансовой системы и фактически не имеет союзников по СВО, мобилизация поставит крест на большинстве бизнесов, которые сейчас итак в затруднительном положении. Без возможности заимствований, придется в какой-то момент прибегнуть к печатному станку, что начнет разгонять и без того двузначную инфляцию. Мы сейчас не затрагиваем моральные и этические аспекты вопроса, я вообще не сторонник любых боевых действий, но наш канал о финансах и инвестициях, о них и будем говорить.

( Читать дальше )

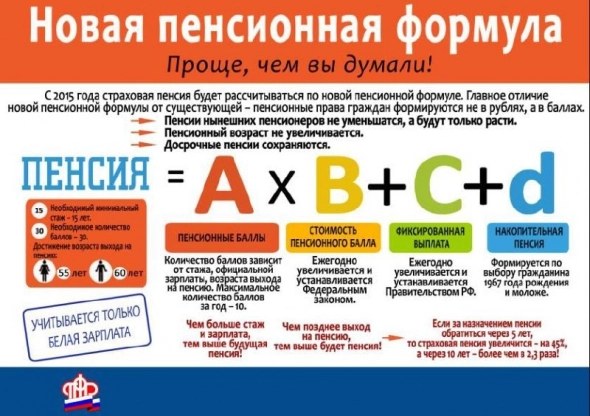

🧰 Какая у меня будет пенсия?

- 19 сентября 2022, 15:29

- |

Мы привыкли к тому, что надо работать пока есть силы и здоровье, а после выхода на пенсию государство о нас позаботится. Сейчас МРОТ (минимальный размер оплаты труда) составляет 15 279 руб, примерно такой же размер средней пенсии в регионах.

📈 В 2018 году была проведена реформа по повышению пенсионного возраста, на тот момент он составлял для женщин 55 лет и 60 лет для мужчин. К 2028 году планируется увеличить эти уровни до 60 лет для женщин и до 65 лет для мужчин. Неплохо так, лишнюю пятеру накинули на ровном месте, а для людей, кому сейчас меньше 40 лет (как мне), в перспективе могут еще добавить.

📈 Я решил взять пенсионный калькулятор и посчитать, предположим, выйду на пенсию через 30 лет (мне будет 65), на что я смогу рассчитывать? Пенсионный калькулятор говорит, что прогнозируемый размер страховой пенсии может быть около 53000 рублей и это при том, что у меня ЗП чуть выше среднего по Москве.

( Читать дальше )

📈 Fix Price сумела адаптироваться под новую реальность

- 19 сентября 2022, 11:55

- |

Несмотря на сложную ситуацию в секторе непродовольственного ритейла, Fix Price смогла адаптировать свой бизнес. Расписки расписками, а операционно выглядит достаточно сильно. И стоит отметить, что не все ритейлеры по итогам 2 квартала сохранили открытость.

📊 Давайте посмотрим на отчет бизнеса за 1 полугодие.

📈 Выручка выросла на 24,2% г/г, благодаря увеличению торговой площади на 15,6% г/г, а также росту LFL (сопоставимых) продаж на 13,5% г/г. Несмотря на то, что повсеместно наблюдаются проблемы из-за нарушенных цепочек поставок, Fix Price смогла обеспечить наличие всего необходимого ассортимента на полках по адекватным ценам.

📈 Рост LFL продаж на 13,5% г/г (во 2 кв. рост на 15,4% г/г) стал следствием высокого спроса со стороны покупателей, а также роста инфляции. Средний чек вырос на 14,3%, что скомпенсировало небольшое снижение трафика (-0,7% г/г). Уход крупных международных производителей товаров из России не оказал серьезного влияния на бизнес в моменте.

📈 EBITDA (по МСФО 16) выросла на 31,1% г/г, а рентабельность составила 19,7%, это рекордный показатель среди всех публичных ритейлеров в РФ.

( Читать дальше )

Отжим НПЗ Роснефти, благотворительность Потанина и другие новости недели

- 18 сентября 2022, 13:55

- |

📉 ЦБ, как и ожидалось, снизил ключевую ставку до 7,5%. Все меньше остается интересных идей на облигационном рынке, чтобы давали двузначную (10-11%) доходность с приемлемым риском. Кстати, если интересна тема облигаций, ставьте 👍, я на неделе тогда подготовлю пост с обзором самых интересных бумаг в моменте.

📊 Рынок акций пока никак не отреагировал на снижение ставки, а ведь те компании, которые платят стабильно дивиденды и кого текущая ситуация не сильно задела (МТС #MTSS, Газпром нефть #SIBN, Белуга #BELU и прочие), скорее всего переоценятся в ближайшем будущем.

📈 По итогу недели лучше всех себя чувствуют депозитарные расписки, VK #VKCO прибавляет 16,7%, Тинькофф #TCSG растет на 11,5%, X5 #FIVE и Глобалтранс #GLTR показали рост на 10,6% и закрывают ТОП Яндекс #YNDX и #OZON, увеличившись в цене на 5,4% и 3,8% соответственно.

🧐 Это была первая неделя, когда к торгам допустили нерезидентов. Возможно, рост депозитарных расписок связан как раз с этим, все ожидали то, что они начнут продавать активы, а они, пользуясь дешевыми ценами, начали их докупать. Это всего лишь мнение, но выглядит вполне логичным ходом. Пока внутренние инвесторы обходят депозитарки стороной, нерезиденты их докупают, им уже терять нечего, а деньги вывести все-равно пока нельзя.

( Читать дальше )

📈 ИнВЕСТИруем вместе. Выпуск 1

- 15 сентября 2022, 11:43

- |

Решил запустить новую рубрику на нашем канале, которая называется «Инвестируем вместе». Здесь будем разбирать интересные новостные кейсы, изменения стратегий и див. политик компаний, факты выплаты или невыплаты дивидендов и многое другое.

📌 В первом выпуске поговорим про ситуацию с инфляцией в РФ, разберем новую дивидендную политику ОГК-2, ТГК-1 и Мосэнерго. Оценим, как выплата дивидендов Газпромом может отразиться на других компаниях и стоит ли уходить в див. отсечку.

📌 Поговорим про ситуацию в Лукойле и Сбербанке, на сколько велика вероятность там выплаты дивидендов.

🧐 У нас демократический поход ко всему новому, поэтому, ставьте 👍, если видео окажется полезным, а уже по количеству реакций буду принимать решение о целесообразности продолжения.

📌

( Читать дальше )

🥩 Черкизово: качественный бизнес с непрозрачным менеджментом

- 14 сентября 2022, 20:36

- |

Во время кризиса, компании, производящие продукты питания, играют важную роль. Во-первых, их доходы впитывают в себя реальную инфляцию продуктовой корзины, а во-вторых, многие страны и отдельные потребители начинают больше задумываться о самообеспеченности базовыми вещами, среди которых еда находится в приоритете.

Черкизово является одним из таких представителей российского продовольственного сектора, который специализируется на различных видах мяса, продуктах его переработки, а также реализации на территории России и с небольшой (менее 10%) долей экспорта. Компания неплохо отчиталась по итогам полугодия, однако некоторые важные вопросы пока остаются без ответа.

📈 Выручка выросла на 20,1% г/г на фоне инфляции, а также роста объемов производства. Черкизово продолжает заниматься консолидацией более мелких активов под крылом единого холдинга. Так например, в отчетном периоде сильно вырос объем производства индейки (+60,4% г/г), благодаря приобретению доли в компании «Тамбовская индейка».

( Читать дальше )

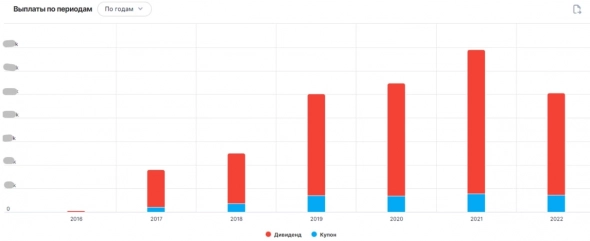

🧰 Как чувствует себя моя дивидендная стратегия на ИИС?

- 13 сентября 2022, 15:11

- |

Несмотря на то, что в этом году многие компании отменили или перенесли дивиденды, денежный поток остался на уровне 2020 года. Если Газпром #GAZP заплатит рекомендованные 50+ рублей, то и максимум 2021 года будет обновлен, доля в голубом гиганте у меня самая большая. Сегодня разберу те активы, которые дали основной вклад в денежный поток за 2022 год.

📈 МТС #MTSS Позицию в этой компании начал набирать в далеком 2016 году, на сегодняшний день средняя цена покупки составляет 204 руб, а див. доходность за последние 12 месяцев составила 19% годовых. Я недавно писал тезисы (https://t.me/investokrat/1177)по бизнесу, пока все выглядит неплохо, жду конкретику по новой див. политике и тогда буду принимать решение о наращивании или сокращении доли.

📈 Газпром нефть #SIBN Эта акция в моем портфеле тоже с 2016 года, пока не было продаж, только докупки. Средняя цена в портфеле составляет 276 руб., а див. доходность за последние 12 месяцев 17,6% годовых. Пока не вижу причин, по которым дивиденды могут отменить, учитывая, что основной бенефициар Газпром с долей около 95%. Продолжаю держать акции, пока в бизнесе все устраивает.

( Читать дальше )

теги блога Георгий Аведиков

- AFKS

- AGRO

- BELU

- CHMF

- En+

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- IPO

- IPO 2024

- MAGN

- MOEX

- MTSS

- Ozon

- PHOR

- PLZL

- ROSN

- RTKM

- Sber

- SMLT

- softline

- SPO

- TCSG

- Whoosh

- X5

- X5 Retail Group

- yndx

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- белуга групп

- Брокеры

- ВсеИнструменты.ру

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- европлан

- Займер

- ИИС

- ИнтерРАО

- итоги недели

- КарМани

- Лента

- Лукойл

- м.видео

- Магнит

- ММК

- Московская биржа

- Мосэнерго

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- Новости

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Русская аквакультура

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ФСК Россети

- ЭНЕЛ РОССИЯ

- Эталон

- Юнипро

- Яндекс