Андрей Хохрин

ООО "Лизинг-Трейд", крупная российская лизинговая компания, публикует краткие итоги первого полугодия 2021 года.

- 22 июля 2021, 15:43

- |

Сообщение компании на корпоративном сайте:

«Основные показатели бизнеса демонстрируют положительную динамику в первом полугодии 2021 года. Рост лизингового портфеля составил 29% по отношению к аналогичному периоду 2020 года и достиг отметки в 5,5 млрд. рублей. За этот период стоимость Нового бизнеса составила 1,75 млрд. рублей, что на 48% выше показателей первой половины 2020 года(и на 25% выше показателей 2019 года). При этом компания продолжает придерживаться своей кредитной политики и удерживает показатели дебиторской задолженности на уровне 1%. Говоря о потребностях клиентов Лизинг-Трейд, надо сказать, что наибольшим спросом пользуется спецтехника (49% от Нового бизнеса) и коммерческий транспорт (26% от Нового бизнеса).

«Рынок постепенно выравнивается, это мы отмечаем по спросу на наши услуги. Клиенты активно наращивают мощности, улучшается платежная дисциплина. Во втором полугодии планируем расширение – открытие 2 новых филиалов Лизинг-Трейд. Не останавливаемся мы и в диджитализации бизнеса: в первом полугодии запустили новый сайт, на очереди Личный кабинет версии 2.0. Уже сейчас готовы работать с клиентами из других регионов с помощью системы электронного документооборота и предоставлять качественный сервис», — комментирует итоги полугодия генеральный директор Лизинг-Трейд Алексей Долгих.»

/Облигации ООО «Лизинг-Трейд» входят в портфели PRObonds на 11% от активов/

Новые данные по инфляции

- 22 июля 2021, 15:40

- |

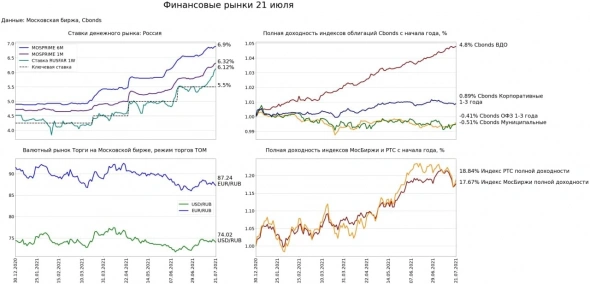

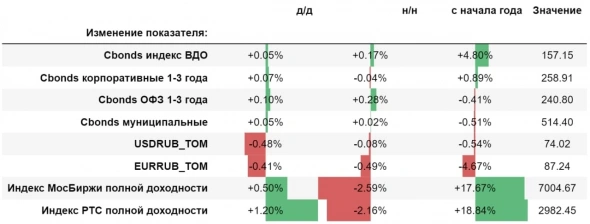

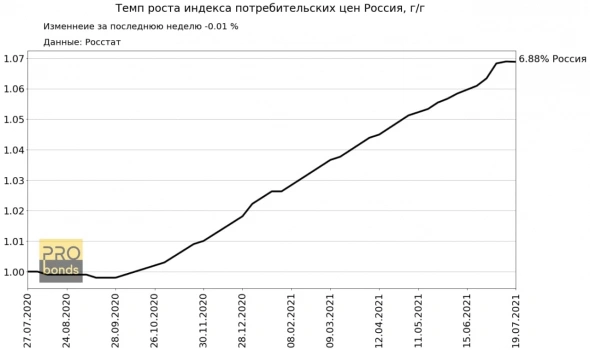

За период с 13 по 19 июля 2021 г. индекс потребительских цен, по оценке Росстата, составил 99,99%, с начала июля – 100,38%, с начала года – 104,59% (справочно: июль 2020 г. – 100,35%, с начала года – 102,99%).

Год к году ИПЦ вырос на 6,88%

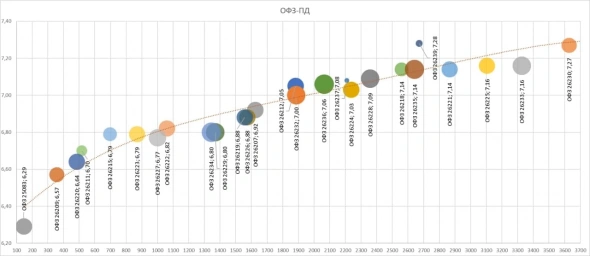

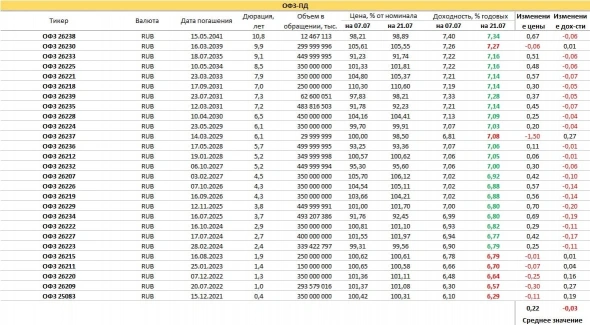

PRObondsмонитор. Цены ОФЗ выросли, субфеды под давлением. Впереди - решение по ключевой ставке

- 22 июля 2021, 06:50

- |

22 июля состоится размещение дебютного выпуска облигаций одной из крупнейших микрофинансовых компаний РФ

- 21 июля 2021, 13:40

- |

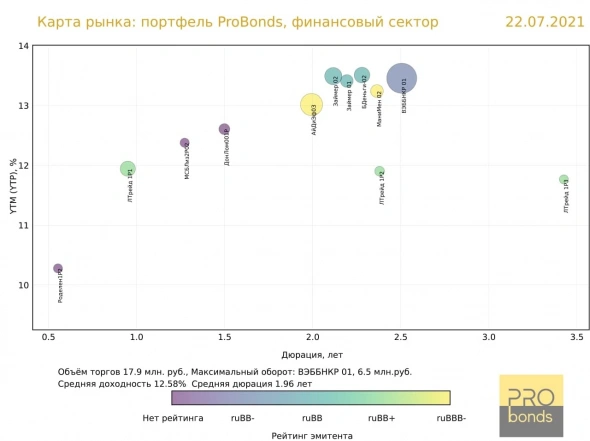

Завтра 22 июля состоится размещение дебютного выпуска облигаций одной из крупнейших микрофинансовых компаний РФ – МФК «ВЭББАНКИР». Облигации рассчитаны исключительно на квалифицированных инвесторов.

Эмитент не планирует в текущем году возвращаться на рынок с новыми облигационными выпусками.

Облигации войдут в портфели PRObonds на 3% от активов.

— полное / краткое наименование: МФК ВЭББАНКИР 01 / ВЭББНКР 01

— ISIN: RU000A103F43

— контрагент (партнер): ИВОЛГАКАП (код контрагента МС00478600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал