Влад | Про деньги

❓IPO JetLend — стоит ли участвовать?

- 14 марта 2025, 12:32

- |

Изначально не планировал писать про это IPO, при этом и от вас были вопросы, и компания выкатила такую оценку, что не написать невозможно.

Выручка JetLand 9 мес. 2024 = 755 млн руб.

EBITDA 2023 = 5 млн руб. (за 9 мес. 2024 данных не нашел)

Прибыли нет.

Компания заявляет, что рынок краудлендинга (займы бизнесу от физических и юридических лиц) будет расти на 36% в год в ближайшие 5 лет, при этом в 2024 году он вырос только на 14%.

📊 Оценка

Компания оценила себя в 6 – 6,5 млрд руб. при выручке около 1 млрд в 2024 году и нулевой EBITDA, прибыли нет. Тут практически нечего комментировать, это очень дорого.

Всегда сложно оценивать растущие бизнесы, не имеющие прибыли, НО за себя могу сказать, даже если бы оценка была в 10 раз ниже, я бы не участвовал. Думаю, что стоит быть аккуратнее.

P.S. Разбираюсь в отчетах Ренессанса, Совкомбанка и Татнефти, про них последовательно напишу в ближайшие дни.

Подпишитесь на мой канал, чтобы их не пропустить!

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 2 )

💯 Разумная диверсификация – один из ключей к хорошим результатам

- 11 марта 2025, 21:09

- |

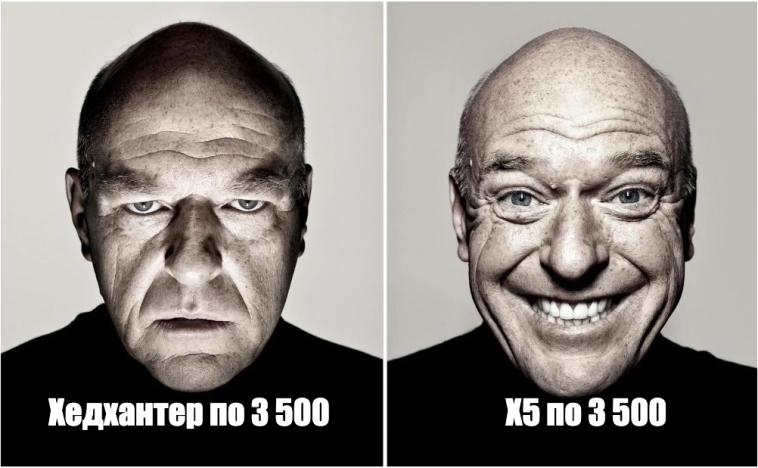

Первая позиция в моем портфеле (Хедхантер) пока выглядит хуже рынка, НО несмотря на это и мой портфель и наши с вами стратегии автоследования в первые 10 дней марта опережают индекс Мосбиржи полной доходности на 1-1,5 пп.

Причина как раз в диверсификации — портфель драйвят X5 и финансовый сектор, который растет быстрее рынка на ожиданиях снижения ключевой ставки.

X5 подбирается к историческому максимуму, при этом компания только сегодня стала чуть дороже Ленты по P/E за вычетом накопленного дивиденда. X5 стоит 5,39 прибылей за вычетом разового дивиденда, Лента — 5,37, Магнит 5,64. На мой взгляд, наш ритейл все еще недорогой относительно истории своей оценки.

Подпишитесь на мой канал, чтобы читать качественную аналитику по российскому рынку 🤝

🔥 Сбер. РСБУ за февраль. Снова хорошо!

- 11 марта 2025, 13:53

- |

Сегодня Сбер представил отчет за февраль.

✔️ Чистая прибыль Сбера за февраль = 134,4 млрд руб. (+11,6% г/г)

Напомню, что в январе Сбер заработал 132,9 млрд руб. Всего за 2 месяца прибыль Сбера прибавляет 13,5%, отлично. Мой прогноз на год +10% по прибыли.

Рынок может бояться низкого уровня резервирования (даже распустили резервы на 0,2 млрд руб.), но не стоит. Иные расходы Сбера составили 44,5 млрд руб. (обычно — доходы в 25 млрд руб.). Средний уровень резервирования около 50 млрд руб., таким образом, одно компенсирует другое. Даже есть запас к средним значениям.

В отчете Сбера меня радует замедление кредитования:

• Розничный кредитный портфель (-0,4% за месяц; -0,7% с начала года)

• Корпоративный кредитный портфель (-1,6% за месяц; -2,4% с начала года)

Сбер — половина банковской системы. Кредитование замедляется, и это хороший сигнал для нас. Посмотрим на решения ЦБ на заседаниях в марте-апреле. Ранее ЦБ говорил, что кредитование — это то, на что он смотрит при принятии решений.

( Читать дальше )

Мосбиржа показала рекордную прибыль, НО отчет неприятно удивил. Почему?

- 11 марта 2025, 11:47

- |

Разбираю отчет Мосбиржи для вас.

✔️ Чистая прибыль 2024, млрд руб. = 79,2 (в 2023 = 60,8); напомню, что целевой уровень по прибыли Мосбиржи на 2028 год был = 65 млрд руб.

1 кв. = 19,3

2 кв. = 19,5

3 кв. = 23

4 кв. = 17,4

✔️ Чистые процентные доходы 2024, в млрд руб. = 82,4 (рост на 62% г/г)

1 кв. = 19,9

2 кв. = 23,2

3 кв. = 22,4

❌ 4 кв. = 16,8

❗️Снижение процентных доходов в 4-м квартале — главная неожиданность

Напомню, что ЦБ повысил ставку до 21% 25 октября 2024 года. Таким образом, Мосбиржа должна была получить наиболее высокие процентные доходы в 4 кв., НО не вышло. Проблема, насколько я понял, в снижении клиентских остатков на счетах биржи, на которые она получает проценты. По моим расчетам, они составляют около 330 млрд руб., при том, что на начало года были около 500 млрд руб.

Цифру в 330 млрд руб. я возьму для расчетов процентов за 2025 год.

✔️ Комиссионные доходы, в млрд руб. = 63 (рост на 20,6% г/г)

1 кв. = 14,5

2 кв. = 15,5

3 кв. = 14,9

( Читать дальше )

Стоит ли покупать акции Диасофта?

- 07 марта 2025, 13:56

- |

Напомню предысторию:

В декабре Диасофт отчитался за 2 кв., темпы роста тогда снизились с 30,6% до 11,7%, на что акции отреагировали снижением на 20%, я сомневался в способности показать рост на 30%: t.me/Vlad_pro_dengi/1374

Затем я побывал на IR-дне компании по итогам 3-го квартала, где она заявила о том, что сохранит гайденс на 30% рост выручки по году: t.me/Vlad_pro_dengi/1377

И вот вчера Диасофт опубликовал отчет за ключевой 3 квартал. Давайте разбирать, получилось ли.

Финансовые результаты за 9 мес. 2024 года

❌ Выручка за 9 мес. 2024 = 8,11 млрд (темпы роста год к году = 19,59% при заявленной цели в 30%, компания говорит, что часть выручки по проектам с 3 крупными банками уехала на 2025 год)

1 кв. = 2,14 млрд (+30,51% г/г)

2 кв. = 1,94 млрд (+11,66% г/г)

3 кв. = 4,03 млрд (+18,39% г/г)

Новый гайденс от компании – 11 млрд руб. выручки по итогам года (итоговый рост +20%).

Нюанс: у Диасофта финансовый год смещен на квартал, поэтому выручка за 2 кв. 2024 – по отчетности 1-й, за 3 кв. — по отчетности 2-й, за 4 кв. – по отчетности 3-й.

( Читать дальше )

Хедхантер опубликовал хороший отчет, а акции не растут. Почему?

- 05 марта 2025, 13:18

- |

Результаты Хедхантера за 2024 год — следующие:

✔️ Выручка 2024 = 39,61 млрд руб. (+34,5%)

✔️❌ Выручка за 4 кв. 2024 = 10,43 млрд руб. (+22,8%), есть замедление выручки.

✔️Скор. прибыль 2024 (мой расчет) = 22,7 млрд руб.

✔️ Скор. прибыль 4 кв. 2024 = 6,3 млрд руб.

Бояться неконтролирующей доли в прибыли не стоит, ее доля снижается из отчета в отчет и через год-полтора сойдет на нет.

Пока все в рамках моего прогноза, ждал 22% рост выручки в 4 кв., получили 22,8%, результаты хорошо прогнозируемы: t.me/Vlad_pro_dengi/1484

Роста акций мы не видим, потому что «умный» рынок ждет замедления выручки в 1 и 2 кв. Некоторые брокеры даже предлагают шортить.

❗️Выручка действительно замедлится в 1 и 2 кв. (!), это факт.

• ХХ-индекс уже 5,1 в феврале;

• Число вакансий в феврале упало на 13%.

Важно, чтобы все участники рынка это поняли и приняли.

Главное же в инвест кейсе Хедхантера не то, какими будут 2 ближайших квартала, а то, что будет дальше. Снижение ключевой ставки повысит деловую активность и найм. Со 2-й половины года мы вполне можем увидеть восстановление темпов роста выручки.

( Читать дальше )

🔥 Европлан показал хорошие результаты в непростой год! Какой потенциал у акций?

- 04 марта 2025, 13:31

- |

Европлан сегодня отчитался за 2024 год, разбираю отчет для вас.

✔️❌ Чистая прибыль 2024 = 14,9 млрд руб. (в 2023 году = 14,8 млрд руб.)

✔️❌ ЧП 4 кв. 2024 = 3,6 млрд руб.

Отмечаювыросшие резервы, в 4 кв. они составили 55% от ЧПД, для понимания в 3 кв. — 38%, во 2 кв. — 31%, в 1 кв. – 13%. С 2017 по 2021 годы уровень резервирования от ЧПД не превышал 5%. В 1-м полугодии высокий уровень резервирования сохранится, но со снижением ставки и замещением договоров лизинга с низкими авансами, показатель должен улучшиться.

Замедление нового бизнеса, которое мы увидели в операционном отчете, пока не оказывает существенного влияния на снижение процентных доходов Европлана, так как лизинговый портфель снизился за квартал незначительно (с 261 до 256 млрд руб.)

✔️Скор. ЧП 2024 = 17,2 млрд руб. (в 2023 году = 15,1 млрд руб.)

Переоценка отложенных налоговых обязательств забрала у Европлана 2,3 млрд прибыли. Это разовая бумажная статья, на которую стоит корректировать прибыль.

( Читать дальше )

Итоги моих инвестиций за февраль!

- 03 марта 2025, 10:31

- |

Друзья, раз в месяц рассказываю вам о результатах стратегий автоследования, на мои стратегии подписаны уже более 170 инвесторов, ценю ваше доверие. Вы читаете отчет о результатах за февраль.

1) Результаты моей стратегии автоследования «Влад про деньги | Акции РФ» на 28.02.2025

Ссылка на стратегию Влад про деньги | Акции РФ в Т-Инвестициях: www.tinkoff.ru/invest/strategies/0fa0ff35-fb82-4924-8e08-48f5ee5f5bc7/

Цель стратегии:

Ежегодно опережать индекс Мосбиржи полной доходности минимум на 10 пп., в долгосрочной перспективе это принесет доходность 25% годовых и будет ввести к удвоению капитала за 3 года.

➡️ Результат за все время:

✔️ Рост стратегии (с 5 марта 2024) = +25,92%

Цель по доходности на год — выполнил.

✔️ Дельта к индексу Мосбиржи полной доходности (с 5 марта 2024) =+21,33%

Цель по опережению индекса Мосбиржи перевыполнил более чем в 2 раза.

❓Какие результаты у подписчиков?

Не секрет, что в стратегиях есть комиссии за следование и результат, в Т-Банке это 4% за следование от размера активов в год + 20% от прибыли.

( Читать дальше )

Обзор Интер РАО — лучшие времена уйдут со снижением ставки!

- 28 февраля 2025, 18:15

- |

Последний раз разбирал для вас Интер РАО 29 ноября после отчета за 3 кв., писал:

«Как защитная история — отлично, НО если говорить о потенциале большой переоценки, то драйверами могут быть — повышение выплат на дивиденды до 50%, либо гашение / использование в сделках казначейского пакета на 29,56% акций. Вероятность этих событий пока невысокая. Поэтому акций Интер РАО в моем портфеле нет».

С 29 ноября российский рынок вырос на 23%, акции Интер РАО упали на 2%.

Финансовые результаты Интер РАО

✔️Чистая прибыль за 2024 год = 144,2 млрд руб.; близко к моему прогнозу отработали.

1 кв. = 47,3 млрд руб.

2 кв. = 31,2 млрд руб.

3 кв. = 30,5 млрд руб.

4 кв. = 35,3 млрд руб.

Спасибо высоким ставкам, и, как следствие, высоким процентным доходам — 82,5 млрд руб. получили процентами за 2024 год, почти в 2 раза больше, чем за весь 2023 год (42,8 млрд руб.).

❗️Операционная прибыль Интер РАО снизилась с 124,9 до 108 млрд руб., это плохо.

( Читать дальше )

Сбер отчитался за 2024 год и заплатит РЕКОРДНЫЕ дивиденды. Какие и когда?

- 28 февраля 2025, 12:32

- |

Сбер отчитался за 2024 год, давайте разбираться, сколько он может заплатить дивидендов и сколько могут стоить его акции в случае значительного снижения ставок.

✔️ Чистая прибыль Сбера за 2024 год, в млрд руб. = 1 580,3 (в 2023 = 1 508,6);

1 кв. = 397,4

2 кв. = 418,7

3 кв. = 411,1

4 кв. = 353,1

Чистая прибыль могла быть больше, НО были разовые факторы, которые на нее повлияли вниз: переоценка отложенных налоговых обязательств в 3-м кв., обесценение активов на 30,1 млрд руб.; чистые потери на переоценке финансовых инструментов на 48,5 млрд руб.

👀 Надо предложить Сберу закрыть все непрофильные виды деятельности, в 2024 году Сбер получил убыток в них на 284,1 млрд руб., в 2023 году убыток от них был 226 млрд руб., в 2021 году — 2,6 млрд руб. Вот где золотая жила.

❗️Мой прогноз по прибыли Сбера в 2025 году = 1 739 млрд руб. (рост на 10% г/г)

💸 Дивиденды

Достаточность капитала Сбера по нормативу H20.0 на декабрь 2024 года – 13,3%. Этого уже достаточно по дивидендной политике, чтобы платить дивиденды, и впереди еще полгода, когда банк будет получать прибыль при ограниченном росте кредитования.

( Читать дальше )

теги блога Влад | Про деньги

- Headhunter

- IMOEX

- IPO

- IPO 2024

- Ozon

- Positive Technologies

- Whoosh

- X5

- X5 Retail Group

- акции

- Акции РФ

- Алроса

- анализ

- анализ акции

- аналитика

- банк

- Банк Санкт-Петербург

- банки

- башнефть

- БСП

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- Диасофт

- дивиденды

- Европлан

- золото

- инарктика

- инвестиции

- Индекс МБ

- Интер РАО

- интеррао

- инфляция

- инфляция в России

- итоги месяца

- Ключевая ставка ЦБ РФ

- коррекция

- лента

- Лукойл

- Магнит

- ММК

- МосБиржа

- Московская Биржа

- мтс

- Нефть

- НЛМК

- Новатэк

- Норникель

- обзор акций

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- позитив

- полюс

- полюс золото

- портфель

- портфель инвестора

- прибыль

- прогноз по акциям

- Ренессанс Страхование

- рецензия на книгу

- Ритейл

- Роснефть

- Россия

- Ростелеком

- Русская аквакультура

- рынки

- рынок

- сбер

- Сбербанк

- Северсталь

- Сегежа

- совкомбанк

- ставка

- сталь

- стратегия

- сургут

- сургутнефтегаз

- т-технологии

- татнефть

- Тинькофф

- тинькофф банк

- Транснефть

- Транснефть преф

- трейдинг

- фундаментал

- фундаментальный анализ

- фьючерс mix

- Хедхантер

- ЦБ

- ЦБ РФ

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс