Кот.Финанс

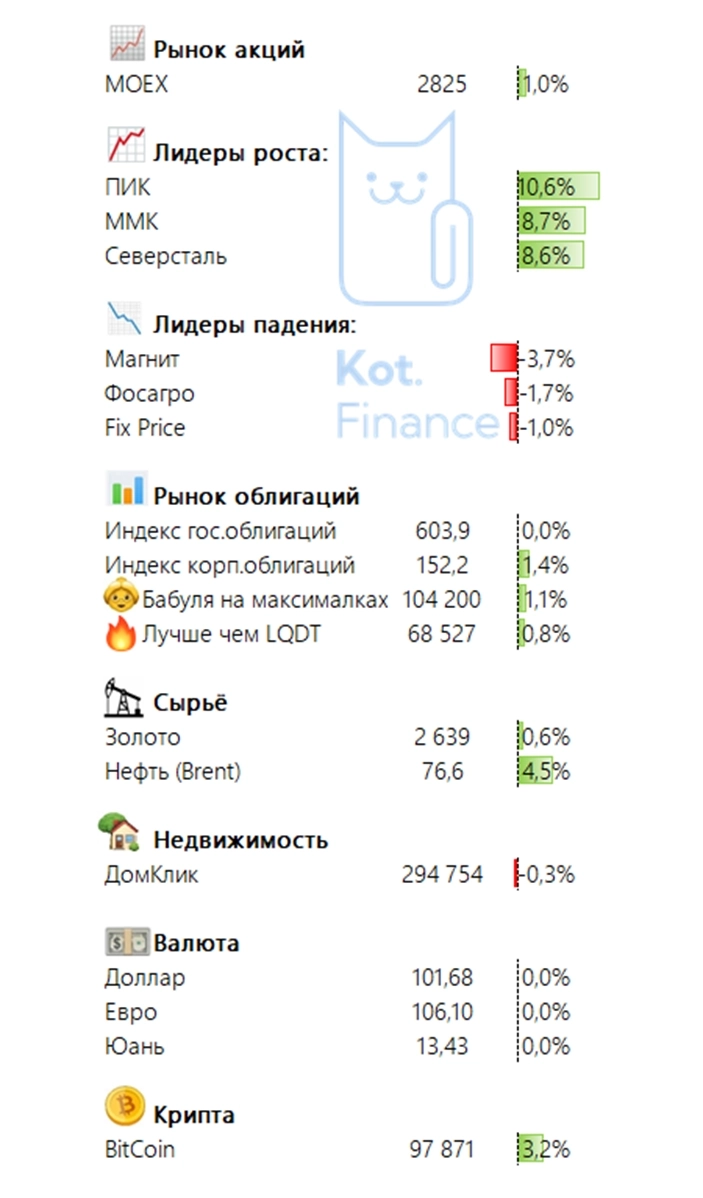

🗓Итоги недели на финансовых рынках🐾

- 05 января 2025, 13:14

- |

🎉отдыхаем и 😴отсыпаемся

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Эта неделя уникальна: всего 2 торговых дня, но попал и последний торговый день 2024 года и первый 2025. Новых размещений/интересных событий на рынке бондов не было. Даже ЦБ отдыхает и не обновляет официальный курс валют.

Мы что-то пропустили? Пиши в комментариях!

Удачных торгов и прибыльных инвестиций!

👀Смотри также:

👵Портфель бабули и 👶внучков (с офертами)

--

Спасибо, что читаете нас❤

Подписывайтесь, чтобы не пропустить новые выпуски!

( Читать дальше )

- комментировать

- 2.7К | ★3

- Комментарии ( 0 )

👧👶Сколько стоят дети?

- 05 января 2025, 08:20

- |

Дети — цветы жизни. Разбираем, сколько стоит содержать огород.

Дети – самый главный инвестиционный проект большинства людей. Когда в шутку обсуждали роль детей в family-office, управляющий пошутил: «долгосрочно, неликвидно, нужно страховать» 😉—

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости --

Мы как финансисты, которые любят все посчитать – решили оценить в цифрах. Наше исследование не претендует на научную достоверность и имеет ряд условностей:

🔹любой расчет индивидуален и субъективен: в Африке / США расценки, необходимый минимум – принципиально разные. То же с Азией и Россией. В бедных странах содержание в год может быть пару долларов, в богатых – несколько сотен тысяч. Сильные различия могут быть также между глубинкой и столичными регионами. Мы ориентируемся на средние потребности и цены центральной России

🔹на ученую степень не претендуем. Расчет «на коленке»

( Читать дальше )

😮Мосбиржа возобновит утренниеторги😴

- 04 января 2025, 14:53

- |

Московская биржа планирует запустить утренние торги на фондовом и срочном рынках 27 января 2025 г.

Если возвращаемся к традиции торгов, стремящихся к круглосуточным – хотелось бы более активное управление форс-мажорами, которых на нашей памяти было много. К слову, утренние торги 24 февраля 2022 года не отменялись.

- комментировать

- 10.1К |

- Комментарии ( 55 )

⭐️Что посмотреть? Из инвесторского 🍿🎥

- 04 января 2025, 09:56

- |

Длинные выходные дают возможность не только отметить праздники, доесть прошлогодний оливье и погулять по украшенному городу. Но и посмотреть любимые фильмы. Если советская классика просмотрена за первые дни и хочется вернуться к ощущениям рынка – добро пожаловать в наш киноклуб. В первый торговый день рынки упали, хоть обычно — зеленые. Пересмотрим биржевую панику? 😱

--

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

В подборке фильмы в порядке убывания рейтинга, а наш топ выглядит так:

🔹Игра на понижение и Предел риска – идеальный пример рыночной неэффективности и пузыря в недвижимости, который был на поверхности, но никто его не видел. Будет ли такое у нас? Кризис — это же часть взросления

🔹 Волк с Уолл-стрит – чудесная история о таланте, жадности, и глупости. Плюс потрясающая актерская игра

🔹 Уолл Стрит – классика, а вторую часть любим за атмосферу падения рынков. Когда все летит в пропасть – по привычке проверяем котировки. Даже ночью. Даже в нерабочие дни. На всякий случай

( Читать дальше )

👑ТОП и антиТОП в акциях

- 03 января 2025, 09:35

- |

На конец 2024 года индекс Мосбиржи закрылся на отметке 2 889, показав -7% за год. Плюсуем дивиденды и индекс полной доходности покажет околонулевой результат. Но кто был лучше, а кто хуже? В конце поста разочарование года в нашем портфеле. 🏃♂️ Гоу смотреть!

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Лучший результат среди компаний, входящих в индекс показал БСПБ (+71%), который продолжил генерировать прибыль (были предположения, что сверх доходы 2022 года разовые) и сокращать недооценку к другим банкам (в анализе банков мы любим и смотрим на P/BV)

Аэрофлот (+68%) – great recovery рынка перевозок. В 2022 году отрасль столкнулась со многими сложностями (лизинг самолетов, сокращение рынка международных перевозок, обслуживание флота, и др). В 2024 ожидается более 111 млн перевозок и сокращение отрыва во внутренних рейсах с рекордным 2021

Полюс Золото (+31%): сильная конъюнктура рынка золота, сокращение квазиказначейского пакета акций, проект Сухой Лог

( Читать дальше )

⭐️Календарь оферт. Январь ❄️

- 02 января 2025, 11:29

- |

Оферты в облигациях бывают нормальными… А бывают такими, или даже такими. Чтобы не получить одним днем -30% по счету мы придумали простое решение – Календарь. Да, да, зумеры изобрели календарь… 😉

Чем выше ключевая ставка – тем более вероятно, что купон после оферты будет ниже рынка. С одной стороны – всё понятно: компании сложно справится с растущими ставками и она пытается хоть как-то снизить нагрузку. С другой – почему за наш счет?

Яркими примерами 💩фу-фу-фу оферты стали:

И даже наша любимая 🌲Сегежа🫤

( Читать дальше )

⭐️Котайджест: спасибоэтому году, ждем следующий☃️

- 29 декабря 2024, 08:07

- |

Выпуск за 23-29 декабря

• Почему мы не покупаем акции? 👻

---

💵Облигации

⚡️Разобрали мифы о LQDT. Если все пойдут на выход… — ничего не случится😉 В 🎃 не превратится

👀 С улыбкой наблюдали отскоки во всех любимых выпусках: флоатеры Балтийского лизинга, Системы, М.Видео, Самолета. Самой недооцененной облигацией остается М.Видео выпуск4

Обновили 👶Портфель внучков. Special Edition🤟 – 20 топовых выпусков на выбор

😮 Azur Drive теряет больше 20% на снижении рейтинга

🙂Шуточный чек лист и новая подборка, куда вложить на праздники🎉

Запустили новое автоследование:

🔥Лучше, чем LQDT – сверх-короткие облигации для стабильного результата больше, чем LQDT

👵🤟 Бабуля на максималках – лучшие облигации на 1-2 года

Обновили обзор по индексам облигаций в разрезе рейтингов. Самым интересным остается А

( Читать дальше )

🗓Итоги недели на финансовых рынках🐾

- 28 декабря 2024, 23:34

- |

🎅 Дед Мороз принес новогоднее настроение

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Новые размещения

•РЕСО-Лизинг (АА-) разместил ежемесячный фикс 24,5% с офертой через 2 года. Интерес: ★★★☆☆

•МТС (ААА) разместил ❗️50 млрд на 3 года под RUONIA+2%; полугодовой купон. Интерес: ★☆☆☆☆

•Мираторг (А-) планирует 3-летний флоатер КС+2% с квартальным купоном. Интерес: ★☆☆☆☆

•ЭР Телеком (А-) разместил 2-летний флоатер КС+6% с ежемесячным купоном. Интерес: ★★★★☆

Интересные события

• Кокс (А-) все-таки разместил облигации на ₽1,2 млрд по ставке КС+6,75%. Ранее переносил из-за ухудшения конъюнктуры и снижения рейтинга

• Транс-Миссия (ВВ-) выкупил бонды по оферте на 89 млн из 300. 👉 Обзор компании

• АПРИ (ВВВ-) привлекла только 173 млн из 450 млн по двум выпускам облигаций. Ставка 30% по фиксу и КС+8% по флоатеру

•Инфляция в годовом выражении 9,70% (пред.значение 9,52%)

🌶Селлер © допустила очередной тех.дефолт (₽8,8 млн по выпуску БО-03)

( Читать дальше )

Что не забыть сделать перед длинными праздниками? 🎉

- 28 декабря 2024, 08:18

- |

Шуточный чек лист. Конечно же закупить облигациями😉

🤝Присоединяйся к сообществу Кот.Финанс: мыделаем обзоры компаний, рынков, недвижимости--

В этом году длинные праздники не только после Нового года,но и до! Помимо привычных праздничных забот: подарков, угощений к новогоднемустолу – стоит задуматься и о том, чтобы пристроить мелочь на счете. Ведь чемдлиннее праздники – тем более ощутимым будет НКД в облигациях

НКД (накопленный купонный доход) — это часть суммы купона,которая уже накопилась по облигации на определенный день после выплатыпредыдущего купона. При продаже облигации между купонными выплатами продавец отследующего владельца получает накопленный купонный доход пропорционально каждомудню владения. Именно НКД позволяет не потерять накопленные проценты придосрочной продаже облигации.С учетом Т+1 (всё, купленное сегодня станет вашимтолько на следующий торговый день. И начнет приносить НКД тоже на следующийрабочий день), надо пристроить деньги заранее. Например, купив сегодня –облигации, или фонд станут вашими 30 декабря. 3 и 6 января можно случайно забытьпро биржу, ведь временные рамки сотрутся 😉🎉

( Читать дальше )

теги блога Кот.Финанс

- депозиты

- Blacklist

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Борец

- брокеры

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- ВИС финанс

- вклады

- втб

- Газпром

- ГК «Сегежа»

- Группа ЛСР

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты 2025

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- конференция смартлаба

- кредитный рейтинг

- купоны

- лизинг

- ЛСР

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- о'кей

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- Роделен

- рубль

- самолет

- сбербанк

- Сегежа групп

- ТГК-14

- трейдинг

- Уральская сталь

- финансовый анализ

- финансы

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор