Divitiker, нет, call — это по желанию эмитента (захочет погасит, захочет — нет).

ИнвестСейф, это плохо. Это значит он через год погасит это всё.

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| МИРРИКО1P5 | 29.5% | 2.8 | 435 | 1.09 | 96.18 | 18.49 | 12.95 | 2025-12-24 | 2027-03-19 |

| МИРРИКО1P3 | 28.9% | 2.6 | 509 | 0.55 | 98.32 | 18.49 | 0 | 2025-12-15 | 2027-07-08 |

| МИРРИКО1P1 | 30.4% | 1.6 | 500 | 1.36 | 87 | 52.36 | 31.64 | 2026-01-20 | |

| МИРРИКО1P2 | 141 394.3% | 2.0 | 500 | 0.02 | 84.99 | 52.36 | 47.75 | 2025-12-23 | 2026-06-23 |

| МИРРИКО1P4 | 38.6% | 2.6 | 55 | 0.97 | 87.4 | 17.67 | 0 | 2025-12-15 | 2027-01-09 |

ИнвестСейф, т.е. это по желанию владельца облигации? Хочу подаю, хочу дальше держу? Эмитент не может без спроса через год выкупить?

ИнвестСейф, подскажите, пожалуйста, с МИРРИКО1P3. Вроде у вас указана оферта (call опцион) спустя год, но на сайте мосбиржи в этой графе про...

Новые выпуски облигаций «Миррико» (RU000A10C3N8 и RU000A10C3P3)🔶 ООО «Миррико»

▫️ Облигации: Миррико-БО-П03 [Миррико-БО-П04]

▫️ ISIN: RU0...

🔶 ООО «Миррико»

▫️ Облигации: Миррико-БО-П03 [Миррико-БО-П04]

▫️ ISIN: RU000A10C3N8 [RU000A10C3P3]

▫️ Объем эмиссии: 700 млн.₽ [300 млн.₽]

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный [плавающий]

▫️ Размер купона: 22,5% [КС ЦБ + 5%]

▫️ Амортизация: да (по 25%- при выплате 33-36 купонов) [нет]

▫️ Дата размещения: 18.07.2025

▫️ Дата погашения: 02.07.2028

▫️ Возможность досрочного погашения: да

▫️ ⏳Ближайшая оферта: 13.07.2026 [09.01.2027]

прим:

— в [...] — параметры для БО-П04, отличные от БО-П03

— БО-П04 — для квалифицированных инвесторов

Об эмитенте: «Миррико» (г. Москва) работает в сферах нефтесервисного сопровождения буровых растворов, производства и продажи продукции нефтепромысловой химии, обработки и очистки воды и стоков и др.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

ООО «Миррико» решило удвоить количество своих облигаций на бирже и 15 июля соберёт заявки сразу на 2 новых выпуска. Компания нам уже знакомая, так что давайте ещё раз посмотрим на эмитента и его свежие бонды.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на выпуски Атомэнергопром, Сэтл, Аэрофьюэлз, Промомед, Газпромнефть, ЭН+_Гидро, Медскан, Газпром, Система, Нов._Техн., Монополия, Делимобиль, Воксис.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🧪А теперь — погнали смотреть на новые выпуски Миррико!

🧪Миррико — головная компания российской производственной группы, которая включает в себя 13 юрлиц. Группа специализируется в сегментах нефтесервисного бизнеса и нефтехимической промышленности.

ООО «МИРРИКО» является головной компанией группы «МИРРИКО». Группа «МИРРИКО» включает в себя порядка 13 юридических лиц, которые находятся под прямым контролем ООО «МИРРИКО». Основные бизнес-единицы Группы включают в себя сегменты по нефтесервисному сопровождению буровых растворов, производству и продаже продукции нефтепромысловой химии, реагентов, противотурбулентных присадок, а также обработки и очистки воды и стоков.

11:00-15:00

размещение 17 июля

Выпуск 1

Выпуск 2

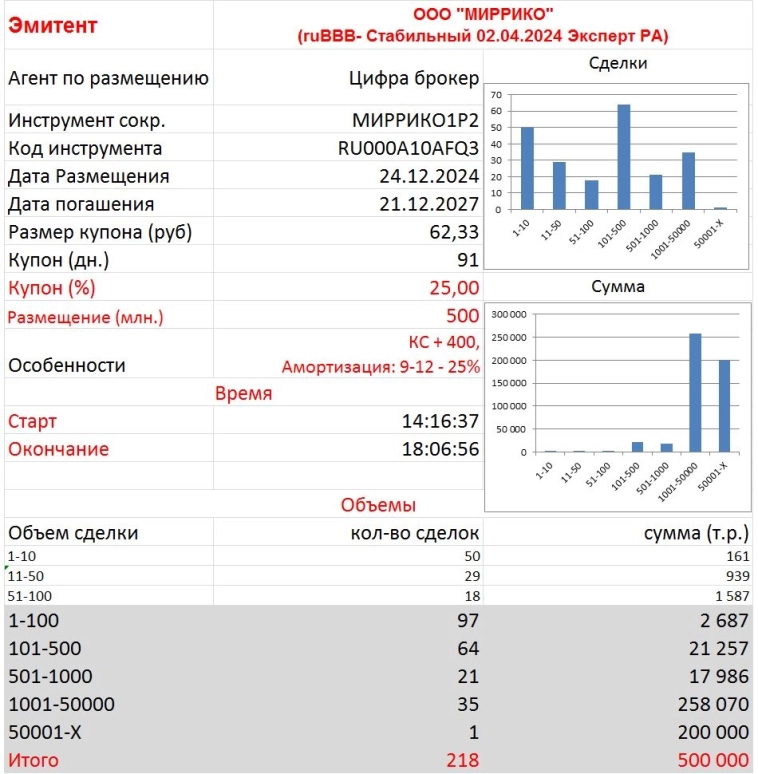

Необычное «горящее» размещение. Прямо сегодня (24 декабря), без разгона, ООО «Миррико» разместил свой второй флоатер на бирже. Компания нам уже немного знакомая, так что давайте ещё раз посмотрим на эмитента и его свежий выпуск.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски РЕСО_Лизинг, Кокс, Позитив, Новые_Технологии, Магнит, ЭР_Телеком, Россети_МР, Полипласт, Металлоинвест, Томская_обл, Воксис, ЭТС, ТГК-14.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🧪А теперь — погнали смотреть на первый выпуск Миррико!

🧪Миррико — головная компания российской производственной группы, которая включает в себя 13 юрлиц. Группа специализируется в сегментах нефтесервисного бизнеса и нефтехимической промышленности.

МИРРИКО1P2

Первые 30 крупных: 200000, 49825, 44500, 30000, 20000, 15000, 10000, 10000, 8100, 6000, 6000, 5000, 5000, 4100, 3250, 3032, 3000, 2900, 2896, 2737, 2500, 2500, 2000, 2000, 1990, 1923, 1800, 1500, 1500, 1500,

1-я сессия: 182,715 млн

2-я сессия: добили до 500 млн.

Объем выпуска: 500 млн

Диапазон торгов:

— Мин: 110,00

— Макс: 110,00

Объем торгов: 12 бумаг

Уровень закрытия: 110.00

Исключительно для фанатов!

Все данные по первичным размещениям в ТГ-канале

БондоБот (Телеграм) поиск бумаг по названию, ISIN. Расчет доходности, график выплаты купонов, график торгов онлайн, многое другое.

🔶 ООО «Миррико»

(для квалифицированных инвесторов)

▫️ Облигации: Миррико-БО-П02

▫️ ISIN: RU000A10AFQ3

▫️ Объем эмиссии: 500 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года

▫️ Количество выплат в год: 4

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 25%

[формула: КС ЦБ + 4%]

▫️ Амортизация: да

[по 25% при выплате 9-12 купонов]

▫️ Дата размещения: 24.12.2024

▫️ Дата погашения: 21.12.2027

▫️ Возможность досрочного погашения: да

▫️ ⏳Ближайшая оферта: 23.12.2025

Об эмитенте: «Миррико» — работает в сферах нефтесервисного сопровождения буровых растворов, производства и продажи продукции нефтепромысловой химии, обработки и очистки воды и стоков и др.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

ООО «МИРРИКО» является головной компанией группы «МИРРИКО». Группа «МИРРИКО» включает в себя порядка 13 юридических лиц, которые находятся под прямым контролем ООО «МИРРИКО». Основные бизнес-единицы Группы включают в себя сегменты по нефтесервисному сопровождению буровых растворов, производству и продаже продукции нефтепромысловой химии, реагентов, противотурбулентных присадок, а также обработки и очистки воды и стоков.

Необычное размещение, новый эмитент. Уже сегодня ООО «Миррико» соберет книгу заявок на свой дебютный выпуск облигаций. Компания сразу же начинает с модных нынче флоатеров с привязкой к ключевой ставке (ну кто бы сомневался). Что ж, будем знакомиться со свежим игроком на нашем рынке долга.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Позитив, МТС, Магнит, Росэксимбанк, Славнефть, ВТБ Лизинг.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🧪А теперь — погнали смотреть на первый выпуск Миррико!

![Свежие облигации: Миррико [флоатер]. Отличная доходность, а в чем подвох? Свежие облигации: Миррико [флоатер]. Отличная доходность, а в чем подвох?](/uploads/2024/images/21/79/60/2024/07/17/72779c.webp)

🧪ООО «Миррико» — головная компания российской производственной группы, которая включает в себя 13 юрлиц. Группа специализируется в сегментах нефтесервисного бизнеса и нефтехимической промышленности.

На прошлой неделе на первичном рублевом рынке активность была немного выше среднего, при этом на вторичных торгах сохранилась тенденция умеренного роста доходностей, в преддверии предстоящего 26.07.2024 заседания ЦБ РФ и вероятного повышения ключевой ставки (КС – далее). Букбилдинги в основном проводились по флоатерам, которые пользуются повышенным интересом у инвесторов.

ЛК Практика (A) разместила свой 3-летний флоатер на 1,5 млрд руб. с премией к КС +265 б. п. (ориентир был – не выше +275 б. п.).

Славнефть (AA) закрыл книгу по бонду с 3-летней офертой серии 002P-05 на 10 млрд руб. со спредом к КС +140 б. п., при ориентире – не более +160 б. п.

У флоатера Росэксимбанка (AA)с офертой 3 года премия к КС была зафиксирована на уровне +190 б. п (ориентир – не выше +210 б. п.). Объем был увеличен с 10 млрд руб. до 15 млрд руб. Такой повышенный спред для эмитента с рейтингом AA объясняется его более рискованным профилем и наличием Call-опциона в дату оферты.

Магнит (AAA) закрыл книгу по 2-летнему выпуску с премией к КС +100 б. п. (ориентир – не выше +120 б. п.), а объем повысили от 15 млрд руб. до 25 млрд руб. +100 б. п. к КС – теперь новый ориентир для эмитентов с наивысшим рейтингом.

ГК «Миррико» – это российская группа производственно-сервисных компаний. Портфель решений компании включает поcтавку химии и сервис по ее использованию, производство и продажу роботизированного оборудования для 49 рынков в 10 отраслях.

Компания готовит дебютный выпуск облигаций.

В прямом эфире обсудим готовящееся размещение и бизнес компании!

Гости #smartlabonline:

— Игорь Малыхин — CEO, акционер

— Камиль Сайдашев — генеральный директор управляющей компани

Задавайте вопросы компании в комментариях к этому посту!

Подпишитесь на наш YouTube-канал, чтобы не пропустить эфир

ГК «Миррико» – это российская группа производственно-сервисных компаний. Портфель решений компании включает поcтавку химии и сервис по ее использованию, производство и продажу роботизированного оборудования для 49 рынков в 10 отраслях.

Компания готовит дебютный выпуск облигаций.

В прямом эфире обсудим готовящееся размещение и бизнес компании!

Гости #smartlabonline:

— Игорь Малыхин — CEO, акционер

— Камиль Сайдашев — генеральный директор управляющей компани

Задавайте вопросы компании в комментариях к этому посту!

Подпишитесь на наш YouTube-канал, чтобы не пропустить эфир

ООО «Миррико» является головной компанией одноименной группы и включает порядка 13 юридических лиц, которые находятся под прямым контролем общества. Основные бизнес-единицы включают сегменты по нефтесервисному сопровождению буровых растворов, производству и продаже продукции нефтепромысловой химии, реагентов, противотурбулентных присадок, а также обработки и очистки воды и стоков.

11:00-15:00

размещение 23 июля