Новости рынков

Новости рынков | Полиметалл - производство в 2018 г. +9% г/г, до 1 562 тыс. унций, СД принял решение не выплачивать в 2018 г специальный дивиденд

- 31 января 2019, 10:32

- |

Polymetal International plc объявляет рекордные производственные результаты за IV квартал и двенадцать месяцев, закончившиеся 31 декабря 2018 года.

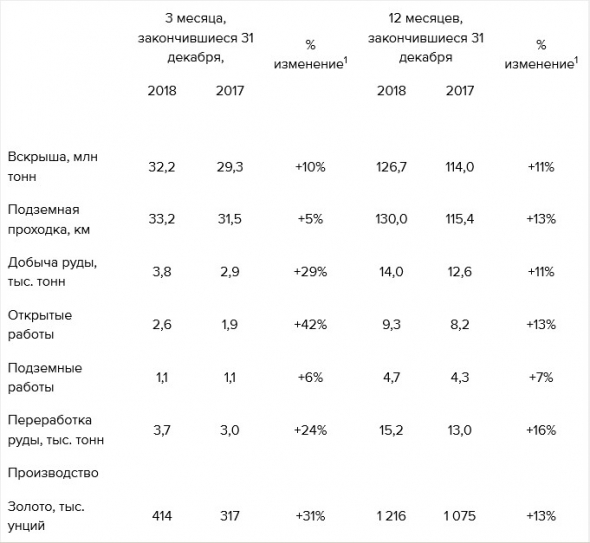

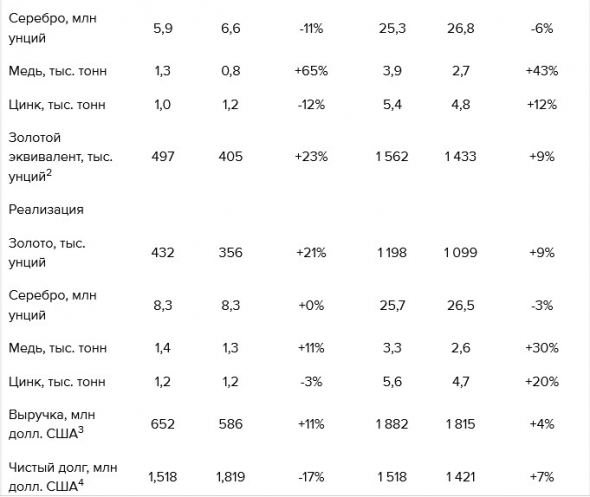

Производство в IV квартале выросло на 23% по сравнению с аналогичным периодом 2017 года, составив рекордные 497 тыс. унций в золотом эквиваленте, на фоне вывода Кызыла на полную проектную производительность. Общее годовое производство в 2018 году выросло на 9% в сравнении с прошлым годом до 1 562 тыс. унций в золотом эквиваленте, превысив первоначальный производственный план в 1 550 тыс. унций.

После планомерного вывода Кызыла на проектные показатели, с момента запуска в июне предприятие произвело 96 тыс. унций золота, что значительно превышает первоначальный план в 80 тыс. унций. 2019 год станет первым полным годом работы предприятия на проектной мощности, а планируемый объем производства составит более 300 тыс. унций.

В IV квартале чистый долг сократился на US$ 301 млн до US$ 1 518 млн. Это стало возможным в результате получения значительного денежного потока от реализации запасов концентрата на Майском, а также первой выручки на Кызыле и денежных поступлений от продажи непрофильных активов.

-

На Нежданинском, после одобрения Советом директоров и получения необходимых разрешений от государственных органов начались открытая добыча и строительство. Начало производства запланировано на IV квартал 2021 года.

В IV квартале на предприятиях Полиметалла не было зафиксировано ни одного смертельного несчастного случая и несчастного случая с тяжкими последствиями. Статистика по безопасности за 2018 год также продемонстрировала значительное улучшение по сравнению с предыдущим годом.

С учетом фактического курса рубля и тенге по отношению к доллару США в 2018 году, уровень затрат Компании за год, как ожидается, будет ближе к нижней границе диапазона первоначального прогноза денежных затрат в размере US$ 650-700/унцию золотого эквивалента и совокупных денежных затрат в размере US$ 875-925/унцию золотого эквивалента.

Совет Директоров принял решение не выплачивать в 2018 году специальный дивиденд, так как свободный денежный поток будет полностью распределен акционерам в форме регулярных дивидендов, которые составят 50% от скорректированной чистой прибыли. Совет Директоров примет решение о размере окончательных дивидендов за 2018 год в марте 2019 года, исходя из итоговых финансовых результатов.

Компания проведет информационную сессию по проекту строительства второго автоклавного отделения на Амурском ГМК («проект АГМК-2») 11 февраля 2019 года в Лондоне, чтобы представить последние новости и рассказать о технологии автоклавного окисления.

ПРОГНОЗ НА 2019 ГОД

Полиметалл подтверждает текущий производственный план в объеме 1,55 млн унций и 1,6 млн унций золотого эквивалента на 2019 и 2020 годы соответственно. Первый полный год работы Кызыла и рост содержаний на Омолоне должны компенсировать снижение содержаний на Албазино, Воронцовском и Дукате. Производство в течение предстоящих двух лет традиционно будет выше во втором полугодии за счет сезонности.

Ожидается, что денежные затраты в 2019 году составят US$ 600-650/унцию золотого эквивалента, а совокупные денежные затраты составят в среднем US$ 800-850/унцию золотого эквивалента. Прогнозируемое снижение затрат связано с увеличением доли в общем производстве Кызыла с низким уровнем удельных затрат, а также продажей Капана и Охотска, предприятий с высоким уровнем затрат. Фактические затраты будут также зависеть от динамики обменного курса рубль/доллар США и цен на нефть марки Брент.

Компания ожидает, что в 2019 году капитальные затраты составят приблизительно US$ 380, что соответствует предыдущему прогнозу. Примерно половина капитальных затрат будет направлена на инвестиции в проекты Нежданинское и АГМК-2 (в случае одобрения Советом директоров), а вторую половину составят затраты на техперевооружение, капитализированные затраты на вскрышу и геологоразведку.

https://www.polymetalinternational.com/ru/investors-and-media/news/press-releases/31-01-2019/

- 31 января 2019, 11:46

теги блога Редактор Боб

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- ДВМП

- Детский мир

- дивиденды

- Евраз

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция

- ипотека

- КАМАЗ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- открытие

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сафмар

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- Уралкалий

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- Юнипро

- ЮТэйр

- Яндекс