Блог им. point_31

Распадская - вопиющее неуважение

- 12 марта 2024, 07:47

- |

Не все отчеты или компании вызывают у меня эмоции. Зачастую разбор очередного отчета я воспринимаю, как работу, которую нужно сделать, сохранив объективность и профессиональный взгляд. Однако есть случаи вопиющего неуважения к инвесторам, которые я игнорировать не могу.

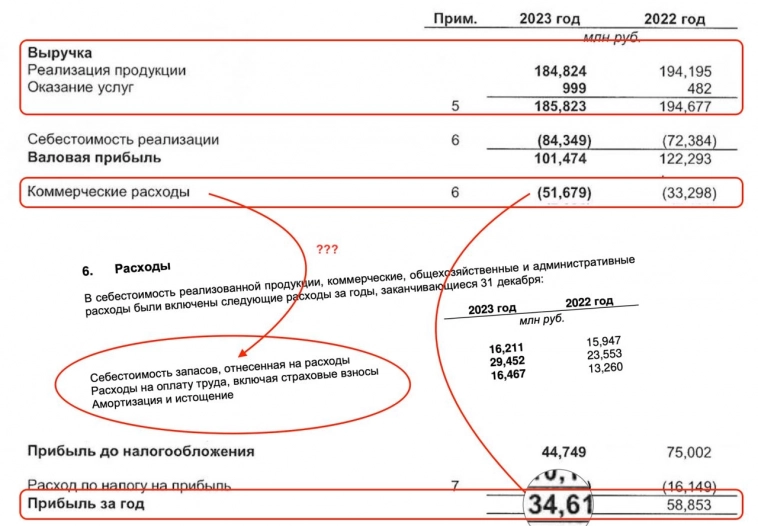

Сегодня мы посмотрим на результаты Распадской за полный 2023 год. Итак, выручка за отчетный период упала на 22% до 2,2 млрд долларов. Компания в момент выхода отчета не удосужилась конвертировать выручку в рубли, тем самым затрудняя оценку инвест-идеи. Хотя привлекательность акций едва ли когда-то волновала менеджмент. Лишь спустя неделю и благодаря недовольству в сети, вышли цифры в рублях.

Да и вообще, 50% всех продаж осуществляется в Азиатско-тихоокеанский регион, еще 48% в Россию, и только 2% улетает в ЕС. Компания, которая добывает уголь в России, зарегистрированная в России, продающая половину всего объема в России, отчитывается в долларах. Вы в своем уме??? Ну ладно, с запозданием кинули мне рублевый отчет, и на том спасибо. Выручка в рублях упала всего на 4,8% до 184,8 млрд рублей.

Идем дальше. Половину всей валовой прибыли съели коммерческие расходы в сумме 52 ярда. Компания не в полной мере расшифровывает эту статью расходов, но для угольщика сжирать половину маржинальности коммерческими расходами — это высший пилотаж. Как бы менеджменту не хотелось показать, что компания зарабатывает мало, удается это тоже наполовину. Снижение чистой прибыли в два раза до $440 млн тоже лучше считать в рублях. Так, ЧП снилось только на 41% до 34,6 млрд рублей.

Ключевой причиной падения рентабельности является снижение цен на коксующийся уголь в Азии. Об этом правда сама компания предупреждала еще год назад, поэтому я бы не рассчитывал на скорое улучшение ценовой конъюнктуры. Тем не менее Распадская сохраняет устойчивое положение в секторе. В такой ситуации логичным шагом была бы выплата дивидендов, хоть и достаточно скромных.

Однако менеджмент считает, что «выплата по итогам 2023 года не послужит интересам компании и ее акционеров» 😂 Действительно, когда это акционеров дивиденды интересовали? Да и зачем, если 35 ярдов можно «попилить» и «спрятать» в будущих коммерческих расходах? Выводы бы сделать, но нет желания. Вернемся к компании после 1 квартала 2024 года, когда увидим эффект от вновь принятых экспортных курсовых пошлин.

❗️Не является инвестиционной рекомендацией

Мои портфели, сделки и уникальная аналитика — в Telegram

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- криптовалюта

- Лента

- ЛСР

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Россети Ленэнерго

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- Селигдар

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

А что не так с коммерческими расходами. Это строка у угольщиков, состоит из транспортных расходов и перевалки. Например, у энергетических (некоксующихся) углей из Кузбасса транспортировка и перевалка съедает до 90% выручки — при цене FOB $60 (на судне в западных портах отгрузки) — $54 — это транспортировка по ЖД и перевалка в порту. То есть выручка за уголь $6, остальная выручка — это расходы угольщика, которые он понес еще ДО продажи угля.

В восточном направлении чуть лучше за счет более высокой цены FOB, а для коксующихся углей должно быть еще лучше, но в любом случае коммерческие расходы (на перевозку и перевалку) — это самые существенные расходы.