Блог им. VladimirKiselev

Насколько справедливо оценены крупнейшие компании США?

- 11 июня 2021, 17:01

- |

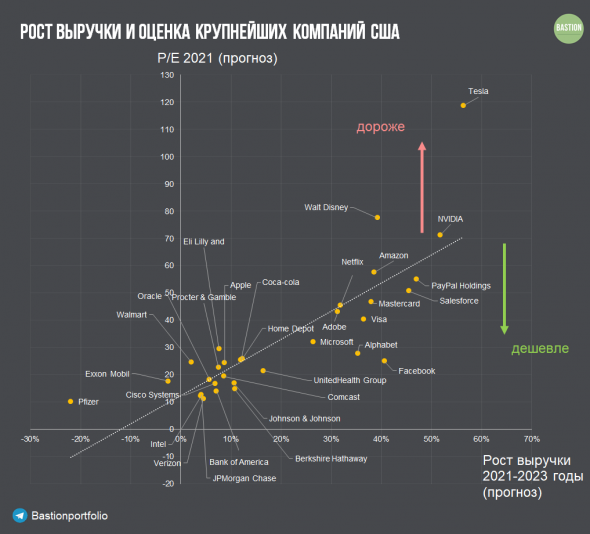

Давно хотел сделать такой график, позволяющий сравнить темы роста компаний и их оценку рынком.

По вертикали — мультипликатор P/E, построенный на основе прогнозных данных по прибыли на 2021 год. По горизонтали — ожидания аналитиков, опрошенных Bloomberg и Refinitiv, по росту выручки компаний с 2021 по 2023 год. Взяты топ-30 компаний рынка по капитализации. Компании, находящиеся ниже линии тренда на графике стоят дешево, те, что выше — дорого. Несколько наблюдений:

1.Только на основе мультипликатора P/E нельзя сказать — дорогая компания или дешевая. На графике видно, что высокий мультипликатор часто означает ожидания высоких темпов роста в будущем и наоборот. Тем не менее некоторые компании имеют слишком высокий P/E для своих темпов роста.

2.Tesla с P/E в 120 — ожидаемо самая дорогая и неадекватно оцененная компания рынка. Правда на это можно возразить, что основные перспективы ее роста лежат за пределами 2023 года.

3.Самые дешевые компании рынка — Alphabet и Facebook. Для ожидаемых темпов роста выручки под 40% за 2 года — P/E ниже 30 выглядит очень дешевой оценкой. Вероятно, рынок закладывает риски, связанные с антимонопольными расследованиям относительно их деятельности.

4. Apple имеет консенсус-прогноз роста выручки на 8% в 2021-2023 годы. Это самый слабый результат среди топ-5 крупнейших компаний по капитализации. Для своих темпов роста компания оценена достаточно дорого.

5.Такие компании как Verizon, Intel и Pfizer выглядят дешевыми по мультипликаторам. Однако если сравнить показатель P/E с ожидаемыми темпами роста, то будет видно, что недооценки практически нет. С точки зрения рынка, у них нет больших перспектив по росту в будущем.

Письмо инвесторам от Bastion в Telegram, во Вконтакте

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс

для линии y=a+bx ищутся наиболее оптимальные a и b чтобы сумма квадратов расстояний точек до линии была минимальна, другими словами ищется линия чтобы прям через середину облака точек проходила и как я понимаю тогда то что снизу — то считается привлекательным так как считается наиболее недооцененным среди всех вариантов

Компании, может, и дороги, но деньги ещё дешевле.