SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Чистая прибыль мало что значит для оценки компании?

- 04 сентября 2019, 10:53

- |

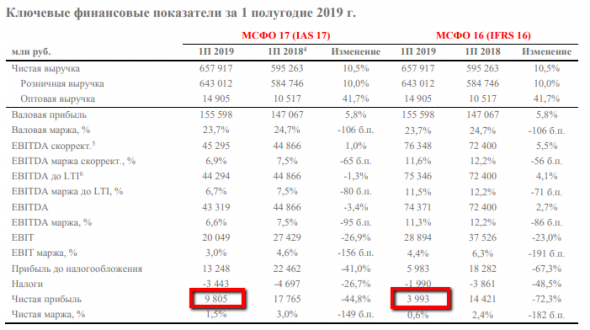

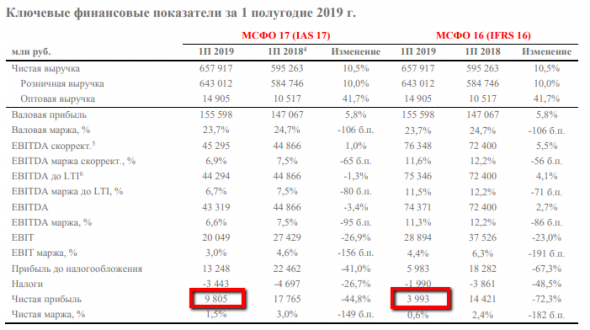

Смотрю и поражаюсь. Наши компании начали плавно переезжать со стандарта МСФО17 на МСФО16. При этом прибыль «летает» в разы.

Вот пример с отчетом Магнита:

Перешли на новый стандарт, прибыль и маржа чистой прибыли упали в 2,5 раза:)

А EBITDA зато выросла +50%

Блин, чё за дела?

Как в этом разобраться простому частному инвестору?:)

Вот пример с отчетом Магнита:

Перешли на новый стандарт, прибыль и маржа чистой прибыли упали в 2,5 раза:)

А EBITDA зато выросла +50%

Блин, чё за дела?

Как в этом разобраться простому частному инвестору?:)

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- алготрейдинг

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс на индекс РТС

- фьючерс ртс

- хедж-фонд

- экономика

- экономика США

- Яндекс

Вот дока хорошая.

В общем, РЕАЛЬНОЕ финансовое положение компании знает только финансист компании. Ген. директору кстати, лучше тоже не говорить — ну зачем расстраивать хорошего человека?

«Чистый доход» — это «net income», верно?

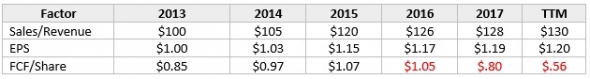

Именно поэтому в оценке компаний используется FCF, поскольку он учитывает изменения в оборотном капитале и он может дать важную информацию о стоимости компании и ее фундаментальных тенденциях.

Например, предположим, что компания получала 50 млн в год чистого дохода каждый год в течение последнего десятилетия. На первый взгляд, это кажется стабильным, не так ли? Но что, если FCF снижался в течение последних двух лет, так как запасы росли (отток капитала), клиенты начали задерживать платежи (отток), а поставщики стали требовать более быстрых платежей (отток)? В этой ситуации FCF обнаружил бы серьезную финансовую слабость компании, которая не была бы очевидна только из анализа отчета о прибылях и убытках.

Также, FCF полезен в качестве отправной точки для потенциальных акционеров или кредиторов, чтобы оценить, насколько вероятно, что компания сможет выплатить их ожидаемые дивиденды или проценты. Если долговые платежи компании вычитаются из FCF, то у кредитора будет лучшее представление о качестве денежных потоков, доступных для дополнительных заимствований. Аналогичным образом, акционеры могут использовать процентные платежи FCF, чтобы понимать ожидаемую стабильность будущих дивидендных выплат.

Т.о. FCF «подтверждает» чистую прибыль, корректируя неденежные расходы, изменения оборотного капитала и CAPEX. В качестве показателя рентабельности он более неравномерен, чем чистый доход, но может выявить проблемы в компании до того, как они возникнут в отчете о прибылях и убытках.

Есть, конечно, примеры продажи целых сетей (но опять же тоже редкое явление) и как раз на основе оценки их доходности с учетом модельных расходов, но и покупатели тут достаточно большие. Не каждый осилит покупку сети с выручкой, например, несколько ярдов, да ещё потом сумеет переварить.

А у вас, я так понимаю, региональная сеть. Как раз обычно в относительно небольших городках всего одно центровое место, где в основном и происходит вся торговля. Там, наверно, да, только выкупать и, возможно, ещё с недвижкой. Зато в принципе неэффективностей больше и как итог можно получить хорошую добавленную стоимость на покупку.