Блог им. point_31

Северсталь - «ситуация непростая, имеет тенденцию к ухудшению»

- 10 ноября 2025, 07:57

- |

Именно так охарактеризовал ситуацию в промышленности Председатель СД Северстали Алексей Мордашов, ссылаясь на денежно-кредитную политику ЦБ. В этой статье предлагаю изучить свежий отчет компании за 9 месяцев 2025 года и посмотреть, применим ли тезис Мордашова к его собственному бизнесу.

Итак, выручка Северстали за отчетный период ожидаемо снизилась на 14% до 543,3 млрд рублей. При этом операционные показатели в натуральном выражении продолжили расти. Так, производство стали выросло на 5%, чугуна на 16%, продажи стали прибавили также 5% до 8,3 млн тонн. Получается, что компания умудряется находить точки сбыта своей продукции, но пострадала от ценовой конъюнктуры.

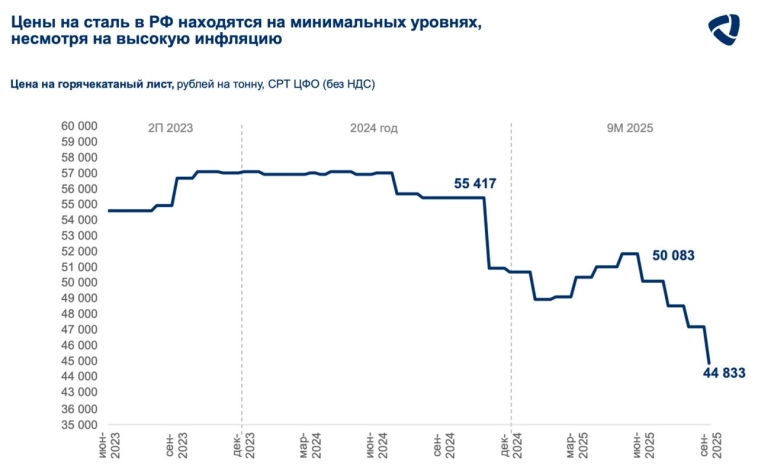

Только за третий квартал 2025 года средняя цена на горячекатаный лист в РФ снизилась на 14% до 44,8 тыс. руб. на тонну. Примечательно, что накопленная инфляция за 2 последних года составила 17%, а значит цены на сталь движутся в «обратную» сторону. Все это приводит к значительному падению эффективности.

EBITDA за отчетный период рухнула на 40% до 114,2 млрд рублей, рентабельность по ней укатали сразу на 9 процентных пункта. Прибыль от операционной деятельности упала в два раза до 79,3 млрд, а чистая прибыль лишилась 62%, слегка не дотянув до 13 ярдов. Поступательный рост костов усугубляет ситуацию, но не критично. Куда более интересно взглянуть на FCF.

📊 Свободный денежный поток за период составил отрицательные 20,8 млрд рублей, портив +99 млрд годом ранее. На эту метрику продолжает давить инвестиционная программа, пик которой пришелся аккурат на середину этого года. В итоге «затраты на инвестиции» выросли на 77% до 127,3 млрд рублей и полностью сожрали весь FCF.

А что такое FCF для Северстали? Правильно, база для дивидендных выплат. Нет свободных денег — нет дивидендов. На это Совет директоров и сослался на заседании, решив повременить с выплатами по итогам 3 квартала. Напомню, что компания ранее платила дивиденды ежеквартально, но в 2025 году инвесторы остались без выплат.

Что и неудивительно на фоне высокой ставки ЦБ, сдвига инфраструктурных проектов, снижения промпроизводства, спроса на продукцию и цен ее реализации. Северсталь действительно находится в непростой ситуации, которая имеет тенденцию к ухудшению. Однако уже к середине 2026 года CAPEX пойдет на спад, а свободный денежный поток выправится. Останется только дождаться разворота конъюнктуры.

❗️Не является инвестиционной рекомендацией

♥️ На этом у меня все. Не забывайте ставить лайк и подписываться на мой Telegram-канал

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- криптовалюта

- Лента

- ЛСР

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Россети Ленэнерго

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- Селигдар

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

В Ковид и ипотечный бум цены на металл делали иксы. Сейчас идёт откат на справедливые цены.

На кой черт эти домны ?!

Теперь этот ручеек закрыт.

И теперь На что вы надеетесь в этой стали мне непонятно.