Андрей Михайлец

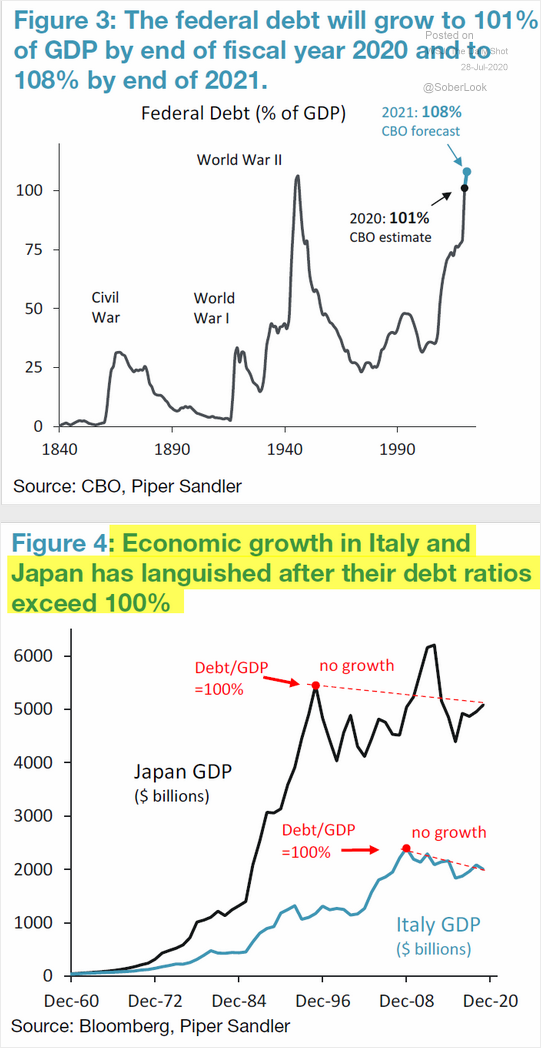

Рост соотношения DEBT-to-GDP выше 100% = отсутствие экономического роста

- 29 июля 2020, 16:10

- |

Долг США уже превысил отметку 100% к ВВП, и есть несколько развитых стран, у которых долг преодолевал эту отметку в прошлом, это Италия и Япония. Обе эти страны столкнулись с проблемой экономического роста, и в сравнении с остальными развитыми странами показывают значительно более скромный рост ВВП.

Ожидает ли эта же участь США? На верхнем графике мы видим, что после всплеска роста долга идет его снижение. Но чтобы это произошло и в текущей ситуации, США должны стать более эффективными, чем они есть сейчас. Смогут ли Штаты добиться этого, и сколько времени это займет, очень большой вопрос. Поэтому более скромные темпы роста ближайшее время, это все таки базовый сценарий.

Какие выводы можно сделать? Диверсификация, диверсификация и еще раз диверсификация.Больше полезной и интересной информации по рынкам и инвестициям, у меня в Telegram канале.

- комментировать

- 149

- Комментарии ( 2 )

Китайский «Facebook» уже больше Facebook’a

- 29 июля 2020, 14:52

- |

Попалась интересная новость о том, что капитализация китайской компании Tencent, которая является производителем игр, а так же собственником WeChat, по капитализации превысила капитализацию Facebook. В 2018 году капитализация компании уже превышала капитализацию Facebook, но это было ненадолго.

Компания получила серьезный приток пользователей во время карантина, что двинуло стоимость ее акций к историческим максимумам. Впрочем, как и остальные компании со схожими продуктами.

Стоит ли обращать внимание на акции этой компании? По мультипликаторам относительной стоимости, она схожа с параметрами FB, и даже немного дороже. Ее продукты работают исключительно в рамках Китая, и в отличие от FB, это чисто локальная история, пусть и на очень большом рынке.

Отвечая на выше поставленный вопрос, то с точки зрения диверсификации капитала, это имеет смысл, а с точки зрения компании, у которой с текущих значений есть хороший потенциал для роста, наверное, нет.

( Читать дальше )

Падение доллара | Прогноз курса доллара. Что не так с рыночным консенсусом и как на этом заработать.

- 28 июля 2020, 13:27

- |

СМИ практически хоронят доллар, не оставляя американской валюте никаких шансов. Но задача СМИ лишь привлечь ваше внимание, а не дать целостное понимание происходящего.

В этом видео мы поговорим про факторы, о которых сегодня, в период роста панических настроений, большинство аналитиков почему-то забывает. Тем самым формируя рыночный консенсус с большим перекосом, на котором есть шансы неплохо заработать.

( Читать дальше )

Рэй Далио - Закат империи США. Исторический паттерн смены режима. Китай наступает.

- 24 июля 2020, 08:56

- |

Вэтом видео мы разберем очередную статью от Рэя Далио из цикла статей, посвященных смене мирового режима. Насколько я понимаю, это последняя статья из этого цикла и осенью нас ожидает книга на эту тему.

Почему этот цикл статей очень важен? Потому, что он дает понимание исторических паттернов, по которым а) сменяются главенствующие государства б) показывает изменение стоимости различных классов активов, в зависимости от того, что происходит в экономике. В общем, статья как всегда сложная и интересная.Буду благодарен за +, чтобы труды не остались незамечанными.

( Читать дальше )

Золото и Серебро. Что происходит на рынке драгоценных металлов? Как долго продолжится текущий рост?

- 22 июля 2020, 14:38

- |

Драгоценные металлы сейчас, что называется, на хайпе. Даже по федеральным каналам уже говорят про их привлекательность и про то, что инвесторам выгодно их покупать. Но что скрывается за этим хайпом, какие процессы в экономике в реальности регулируют спрос на драгоценные металлы, и сколько будет продолжаться этот рост? Обо всем этом поговорим в видео ролике:

( Читать дальше )

Серебро продолжает обновлять максимумы. Что двигает цены и стоит ли сейчас покупать?

- 21 июля 2020, 08:28

- |

Драгоценные металлы, это та форма денег, которую ЦБ так и не научились печатать. В условиях накачки ликвидностью экономики, этот класс активов неминуемо получает повышенный интерес со стороны инвесторов.

Для тех, кто смотрит и читает меня давно, движение по серебру не является сюрпризом. Еще в октябре прошлого года я выпускал видео, где показывал долгосрочные факторы, на которых серебро может расти (https://www.youtube.com/watch?v=qEjOp0rOpf4). А в мае дополнял этот прогноз анализом различных сценариев, где видно, что серебро может получать импульс практически при любом сценарии из текущей экономической ситуации.

Но что делать с ним сейчас, стоит ли покупать инструменты, связанные с серебром? Долгосрочно фундаментальные факторы никуда не ушли, но вот техническая картина говорит о возможном климаксе покупок. Практически вертикальный рост на фоне ап тренда, указывает на панические покупки тех, кто боится упустить возможности. Зачастую такой паттерн предвосхищает коррекцию в ценах. Похожий сценарий мы видели недавно на китайском рынке, когда в СМИ чуть ли не прямым текстом говорилось «быстрее покупай», но как раз после этого момента цены ушли на коррекцию. Подробнее об этом рассказывал в недавнем видео — https://www.youtube.com/watch?v=42aY5Gh43hU (если не знаете, через какие инструменты получить экспозицию на китайский рынок, обязательно посмотрите этот ролик).

( Читать дальше )

Отчеты крупнейших банков показали, что будет с экономикой. Ротация капитала между секторами началась

- 20 июля 2020, 13:48

- |

Ситуация в банковском секторе полностью отражает то, что в действительности происходит в экономике. Именно поэтому столь сильное влияние на настроения инвесторов оказали отчеты крупнейших банков, которые мы видели на прошлой недели. В этом видео мы поговорим про ключевые тезисы этих отчетов, а также поговорим про перспективы рынков и про смену предпочтений инвесторов, а именно про те инструменты, куда начинает перетекать капитал.

( Читать дальше )

Философия экстраординарных результатов на рынке

- 17 июля 2020, 11:56

- |

Показывать результаты выше средних всегда было проблематично. Но если раньше «средние» были в районе 6-10% годовых, то сейчас это 0-4%. Раньше можно было просто держать деньги в банке, получать свои проценты, и в целом не особо озадачиваться на тему инвестиций. Но сейчас такой опции нет. Хотите положительную реальную доходность, велком в мир инвестирования.

Почему произошло такое снижение? Доходность инвестиций считается как безрисковая ставка + премия за риск. Когда безрисковая ставка была 3-5%, то инвестиционные инструменты давали 6-10%. Когда ставка стала ноль, фактическая доходность всех инвестиционных инструментов упала вслед за ней.

Впрочем, философия экстраординарных результатов осталась неизменной и заключается она в следующем. Если вы хотите результаты, не такие как у других, вы должны делать то, что не делают другие. Вы должны идти против общего консенсуса. Если все считают, что акции конкретной компании отличные инвестиции, то очень вероятно, вы уже вряд ли в них заработаете, т.к. цена будет сильно завышена. Чтобы получить результаты лучше остальных, вы должны покупать акции, которые никто не хочет покупать, вы должны покупать облигации, по которым высок риск дефолта и т.д.

( Читать дальше )

Tesla очередной пузырь? Нет никаких сомнений!

- 16 июля 2020, 08:34

- |

Недавно попалось объяснение о том, почему Tesla должна стоить столько, сколько она сейчас стоит. Автор очень убедительно объяснял, что лишь единицы понимают суть бизнеса компании, что некорректно сравнивать ее стоимость с другими автопроизводителями, и вообще, весь финансовый инжиниринг тут не работает. Почему? Потому, что потому. Акции Tesla это практически предмет искусства. Если вы не видите там ценности, значит, у вас просто нет вкуса (или понимания бизнес модели, кому как угодно).

Почему я считаю, что акции Tesla пузырь? Бизнес, хоть сейчас это и считается моветоном, должен приносить прибыль. Если компания приносит «чистыми» $16млн, она ну никак не может стоить более $250млрд. Даже если Tesla изменит наше восприятие автомобиля и запустит беспилотники, которые всех нас будут катать, это произойдет в лучшем случае лет через 7-10. А компанию прайсят так, что это будет ну максимум к концу августа, причем не 21, а именно 20-го года.

Почему же компания стоит столько, сколько стоит? Ответов на этот вопрос множество, это и дешевые деньги, это и большое число спекулянтов, это и огромные «шорты», которые приводят к «корнеру» (ситуация, когда на рынке просто нет свободных бумаг, никто не продает). Но если коротко, акции стоят столько же потому, почему крипторынок стоил почти триллион в декабре 2017.

( Читать дальше )

Актуальные торговые идеи по продаже опционов. Трансляция в 19.00МСК

- 15 июля 2020, 18:51

- |

В период рыночной неопределенности, одним из лучших решений являются рыночнонейтральные стратегии, одной из которых является продажа опционов. На этой трансляции мы поговорим про торговые идеи, актуальные на текущий момент. Рассмотрим следующие рынки:

- Валюты

- Драгоценные металлы

- Энергетика

- Зерновые

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- eurusd

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- инфляция в сша

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- портфель

- Продажа опционов

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стагфляция

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Украина

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США