БКС Мир Инвестиций

Российские акции, в которые не надо инвестировать сейчас

- 24 июня 2023, 16:08

- |

Для инвестора не бывает плохих новостей — заработать можно на любой. Предлагаем отвлечься от тревожных информационных сообщений и посмотреть очередной выпуск нашего YouTube-шоу «Без плохих новостей», который мы записали до того, как они начали поступать. В этом выпуске директор московского филиала БКС Вячеслав Абрамов говорит об аутсайдерах российского рынка (если у вас есть их бумаги, возможно, вы захотите их продать) и называет тренды, за которыми стоит следить по окончании дивидендного сезона.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Вячеслав Абрамов.

Главная тема этого выпуска — ненужные акции. Расскажу, от каких бумаг можно избавиться уже сейчас.

Также обсудим, что может поддержать российский рынок в ближайшее время. И, как обычно, подведем итоги конкурса и разыграем подарки.

Какие акции тормозят ваш портфель

Когда рынок растет широким фронтом, как сейчас, не так просто определить, какие акции разгоняют ваш портфель, а какие наоборот тормозят. Чтобы разобраться в этом, нужно соотнести доходность и риск. Самые быстрорастущие акции, как правило, еще и самые рискованные, поэтому в лоб сравнивать их динамику с динамикой более спокойных бумаг было бы неправильно.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 10 )

Падение близко: на рынке больше нет страха

- 22 июня 2023, 15:57

- |

Рынки акций пребывают в эйфории, стабильно обновляя годовые максимумы. Это касается в первую очередь США, но в России картина похожая. Так называемые «индексы страха» сейчас феноменально дешевы. Разберемся, что это значит.

Инвесторы про все забылиОсновной индикатор настроений на рынке США — VIX, он же индекс волатильности. Он рассчитывается из стоимости опционов на S&P 500. Чем он дешевле, тем меньше трейдеры готовы платить за риск падения или коррекции.

Сегодня VIX в очередной раз обновил двухлетний минимум, закрепившись ниже 14 пунктов. Таким низким индикатор волатильности не был с лета 2021 г., когда рынок США рос бесперебойно более года, прибавляя до 15% ежеквартально.

Сейчас VIX находится там, где он провел большую часть 2010–2019 гг. В плане доходности это был один из лучших периодов для американского рынка за всю его историю. Весь вопрос в том, надолго ли VIX тут задержится.

Волатильность в России

Волатильность в РоссииИндекс RVI, который рассчитывается аналогичным образом, но на базе производных от российского РТС, немного отстает в плане рекордов, но в любом случае демонстрирует феноменальное падение.

( Читать дальше )

Дивиденды объявлены. На каких еще трендах можно заработать

- 21 июня 2023, 18:43

- |

Российский рынок акций на протяжении последнего месяца активно рос на фоне дивидендного сезона. Сегодня практически все выплаты уже объявлены и учтены рынком в котировках. За какими трендами будут следить инвесторы дальше и что может стать драйвером для роста.

Дивидендный фактор позади?

Дивиденды уже объявлены и учтены рынком в котировках. Реинвестирование поступающих выплат от ЛУКОЙЛа еще может поддержать рынок на этой неделе, но эта поддержка очень быстро ослабнет.

Совокупные дивиденды на free-float по оставшимся акциям в июне-июле могут быть сопоставимы с выплатами Сбербанка и ЛУКОЙЛа, так что приток средств за счет реинвестирования будет сохраняться. Правда, он будет растянут во времени, а значит, среднедневной объем покупок будет более скромным. Этого может быть достаточно, чтобы удержать индекс МосБиржи на высоких уровнях, но для продолжения роста нужны и другие катализаторы.

Выше прозрачность — смелее прогнозы

1 июля истекает срок разрешения не раскрывать информацию для публичных компаний. Если он не будет продлен, то в III квартале начнут публиковать отчеты те компании, которые до сих пор не раскрыли данные за 2022 г. В первую очередь это представители нефтегазового, металлургического и горнодобывающего секторов, хотя и в других отраслях есть свои «темные лошадки».

( Читать дальше )

Как ведет себя российский рынок акций летом

- 20 июня 2023, 15:42

- |

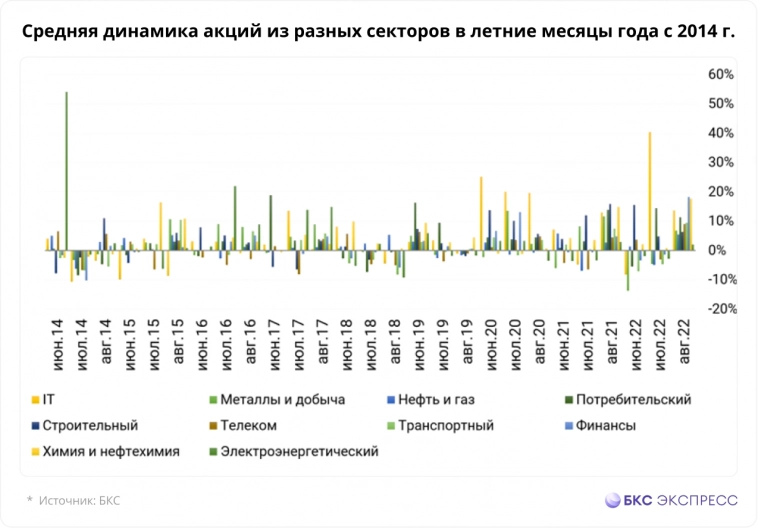

Как считали

Не все отраслевые индексы МосБиржи имеют длинную историю, поэтому мы взяли все текущие 95 компонентов всех отраслевых индексов и посмотрели на их динамику. У компонентов нет веса как в индексе, поэтому полученные значения получились средними, исходя из динамики акций в разных отраслях.

Что получилось

Сперва мы рассчитали динамику за каждый месяц лета — всего получилось 27 месяцев или 270 периодов для 10 отраслей. В 61% случаев (165 из 270) отрасли демонстрировали рост.

Чаще всего рост происходил в секторе химии и нефтехимии, строительном, IT, потребительском и нефтегазовом. За исследуемый период доля месяцев роста составила более 60%.

( Читать дальше )

Почему падает рубль? Подводим итоги недели

- 17 июня 2023, 16:01

- |

Тектовая версия:

Всем привет! Вы на канале БКС Мир инвестиций, это шоу Без плохих новостей. С вами — Максим Шеин.

Главная тема этого выпуска — очередное ослабление рубля. Поговорим, что с этим делать инвестору.

Также обсудим, зачем компании проводят buyback, разберем Гонконг. И еще, как обычно, подведем итоги конкурса и разыграем подарки.

Что происходит с рублем?

В одном из выпусков Без плохих новостей в мае, когда курс доллара упал с 83 до 75 рублей, я говорил, что тенденция к ослаблению российской валюты не закончена. Так и получилось. На этой неделе мы видели отметку 85 рублей за доллар. Причин повышенного спроса на валюту несколько. Во-первых, постепенно растет импорт, а экспортеры при этом продают не всю валютную выручку. Да и к тому же нефть торгуется стабильно низко. Второе — это геополитическая напряженность. Возможное включение нашей страны в черный список FATF может негативно сказаться на валютообменных операциях, так что участники рынка могли запасаться валютой.

( Читать дальше )

Убираем балласт. Какие акции тянут ваш портфель на дно

- 16 июня 2023, 15:55

- |

Когда рынок растет широким фронтом, как сейчас, бывает трудно понять, какие акции добавляют динамики вашему портфелю, а какие его тормозят. Покажем, как вычислять скрытых аутсайдеров.

Коэффициент Шарпа

Классический прием оценки — соотнести доходность и риск. Наиболее активно растущие акции, как правило, еще и самые рискованные, поэтому напрямую сравнивать их динамику со спокойными бумагами нельзя.

Кроме того, любая инвестиция несет альтернативные издержки. Вместо покупки акций вы могли попросту положить деньги в банк. И получить на депозите — пускай даже и меньшую сумму — зато гарантированно и без нервов.

Все это в сумме учитывает коэффициент Уильяма Шарпа, создателя моделей оценки активов, по которым весь фондовый рынок работает уже более полувека. В упрощенном виде формула выглядит так:

Коэффициент Шарпа = (Доходность актива – Банковская ставка) / Волатильность.

Аутсайдеры среди топ-100

Пройдемся по акциям из Индекса широкого рынка МосБиржи (100 самых ликвидных фишек) и проследим динамику за самый активный период роста, то есть с января этого года до сегодняшнего дня.

( Читать дальше )

Куда теперь пойдет российский рынок? Подводим итоги недели

- 10 июня 2023, 16:32

- |

Дивиденды были главным драйвером роста российского рынка. Но сейчас дивидендный сезон закончился. Что теперь поддержит рынок? И поддержит ли? Это главная тема YouTube-шоу «Без плохих новостей» на этой неделе. Ведущий — директор по работе с состоятельными клиентами УК БКС Максим Шеин.

Смотреть БПН:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин. Давно не виделись, успел соскучиться.

Главная тема этого выпуска — что теперь поддержит российский рынок? И поддержит ли, когда дивидендный сезон закончился.

Также обсудим решение Банка России по ключевой ставке, несостоявшийся дефолт в США и бумаги «китайского Nike» — компании Anta Sports. И еще, как обычно, подведем итоги конкурса и разыграем подарки.

Что теперь поддержит рынок?Те из вас, кто смотрит нас регулярно, знают, что на российский рынок мы смотрим оптимистично. В последних выпусках не раз объясняли, почему верим в рост. И среди факторов, которые могли поддержать этот рост, мы всегда первым делом называли дивиденды.

( Читать дальше )

Россияне массово идут на фондовый рынок. Смогут ли они разогнать акции

- 09 июня 2023, 16:26

- |

Почему инвесторов так много

Что привлекает россиян, аналитики ЦБ объясняют в самом начале своего обзора: рынок акций растет, ставки по депозитам на их фоне все менее интересны, а валютные риски остаются высокими.

Также есть дополнительные мотивы, в том числе неочевидные: ситуация в стране и мире остается неопределенной, граждане предпочитают сберегать и откладывать на будущее, и эти деньги нужно куда-то направить.

Особо отмечен дивидендный фактор, что раньше редко упоминался в обзорах ЦБ. Ожидания выплат де факто снижают риски для вновь прибывающих инвесторов по принципу: «Если не будет роста, то хотя бы получу дивиденды».

Пять важных фактов от ЦБ

В обзоре можно выделить несколько наблюдений, которые демонстрируют общий тренд на фондовом рынке и в каком-то смысле определяют будущее всей индустрии ценных бумаг в России.

( Читать дальше )

Парная идея: Globaltrans против Сегежи

- 08 июня 2023, 17:03

- |

• Globaltrans — растущие ставки обеспечивают положительный денежный поток.

• Сегежа — EBITDA в I квартале 2023 г. упала на 90% год к году, но за счет девальвации лучше квартал к кварталу.

• К сожалению, обе компании не выплачивают дивиденды.

- Globaltrans — из-за кипрской «прописки».

— Сегежа — вследствие ухудшения финансового положения и убытков.

• Доходность парной идеи может составить 15% до конца августа.

• Катализаторы: ставки аренды на полувагоны в предстоящие месяцы.

• Риски: улучшение динамики цен на пиломатериалы на рынках Юго-Восточной Азии.

В деталях

Globaltrans — хороший денежный поток, Сегежа — низкие цены на пиломатериалы. Компании оперируют в разных бизнес-сегментах: Globaltrans — крупный оператор полувагонов и ж/д цистерн, Сегежа — крупный игрок в секторе лесной промышленности и деревообработки.

( Читать дальше )

Акции с сильным растущим трендом. В них еще не поздно зайти

- 06 июня 2023, 13:41

- |

Как отбирали

Алгоритм поиска следующий: берем фишки, которые за минувшие 8 месяцев выросли сильнее, чем Индекс МосБиржи, торгуются выше 20-, 50- и 200-дневных скользящих средних, имеют RSI ниже 70, а также «зеленый» таргет.

Цена акции выше скользящих указывает на стабильность тренда (на коротком, среднем и долгом сроке). Осциллятор ниже сигнального уровня говорит, что бумага не перегрета в моменте, а таргет дает позитивную оценку аналитиков.

Суммарно мы получим список акций, которые рынок покупает наиболее активно и равномерно, держа их на прицеле не только под разовые события вроде дивидендов, но и долгосрочно — как минимум до лета следующего года.

Кто прошел фильтры

В сумме набирается восемь акций (две от Сбера). В том числе сталевары, девелоперы, энергетики и IT. Такой разношерстный набор отраслей обычно означает органический рост всего рынка, что опять же подтверждает тренд.

( Читать дальше )

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tesla

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- Белуга Групп

- биткоин

- бкс

- бпифы

- брокеры

- валюта

- ВДО

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- голубые фишки

- ДВМП

- Детский мир

- дивидендная политика

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Китай

- ключевая ставка ЦБ РФ

- короткая позиция

- коррекция

- курс валют

- ЛСР

- Лукойл

- Магнит

- Максим Шеин

- Мвидео

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- НМТП

- Новатэк

- Норникель

- обзор рынка

- Облигации

- офз с переменным купоном

- ПИФ

- пифы

- позитив

- полюс

- портфель инвестора

- прогноз 2024

- прогноз по акциям

- Распадская

- роснано

- Роснеть

- Роснефть

- российские акции

- Россия

- Ростелеком

- рубль

- русгидо

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- сургутнефтегаз

- США

- татнефть

- технический анализ

- Транснефть

- трейдинг

- Тренды

- третий эшелон

- Фосагро

- ФСК Россети

- Центробанк

- Черкизово

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал