Блог компании БКС Мир инвестиций | Российские акции, в которые не надо инвестировать сейчас

- 24 июня 2023, 16:08

- |

Для инвестора не бывает плохих новостей — заработать можно на любой. Предлагаем отвлечься от тревожных информационных сообщений и посмотреть очередной выпуск нашего YouTube-шоу «Без плохих новостей», который мы записали до того, как они начали поступать. В этом выпуске директор московского филиала БКС Вячеслав Абрамов говорит об аутсайдерах российского рынка (если у вас есть их бумаги, возможно, вы захотите их продать) и называет тренды, за которыми стоит следить по окончании дивидендного сезона.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Вячеслав Абрамов.

Главная тема этого выпуска — ненужные акции. Расскажу, от каких бумаг можно избавиться уже сейчас.

Также обсудим, что может поддержать российский рынок в ближайшее время. И, как обычно, подведем итоги конкурса и разыграем подарки.

Какие акции тормозят ваш портфель

Когда рынок растет широким фронтом, как сейчас, не так просто определить, какие акции разгоняют ваш портфель, а какие наоборот тормозят. Чтобы разобраться в этом, нужно соотнести доходность и риск. Самые быстрорастущие акции, как правило, еще и самые рискованные, поэтому в лоб сравнивать их динамику с динамикой более спокойных бумаг было бы неправильно.

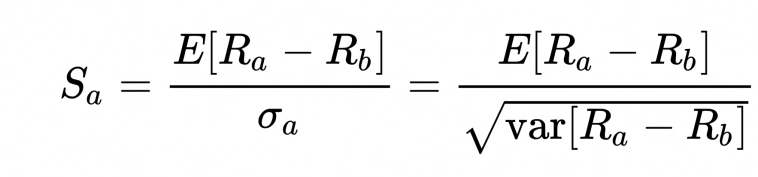

Для корректного сравнения используют коэффициент Шарпа. Уильям Шарп — американский экономист, лауреат Нобелевской премии, создатель модели ценообразования активов.

Формула для расчета коэффициента Шарпа не самая простая. Помимо прочего, в ней учитывается доходность от альтернативного вложения. Как правило, берут безрисковую процентную ставку.

Но у меня есть хорошая новость — мои коллеги из издания БКС Экспресс уже все посчитали. Взяли Индекс широкого рынка Мосбиржи, то есть 100 самых ликвидных фишек, и выявили в нем скрытых аутсайдеров.

Итак. С начала года до середины лета индекс с учетом дивидендов принес более 30%. Вклады в банках в начале года открывали примерно под 8%. То есть к настоящему времени можно было бы накопить меньше четырех.

Соответственно, четыре бумаги можно выбросить уже на этом этапе: Газпром, Норникель, РУСАЛ и Магнит. Они сработали хуже депозитов.

А дальше у нас получится список из двух десятков бумаг, которые и индексу проиграли, то есть выросли менее чем на 30% с учетом дивидендов, и по коэффициенту Шарпа плохо выступили, то есть не компенсировали отставание за счет снижения риска.

Оглашать весь список не буду, потому что коллеги вполне обоснованно решили исключить из него тех, кто по той или иной причине проиграл рынку на короткой дистанции, но на длинной все еще выглядит фаворитом. Это, например, черные металлурги, угольщики и строители.

Таким образом, с полной уверенностью аутсайдерами можно назвать семь эмитентов. Это:

ФСК – Россети

ФосАгро

Ростелеком

Сегежа

АЛРОСА

РусГидро

НОВАТЭК

Именно эти бумаги, если они у вас есть, тянут ваш портфель ко дну.

Что кроме дивидендов?

Последние пару месяцев дивиденды особенно активно поддерживали российский рынок. Но сейчас сезон выплат подошел к концу, и возник логичный вопрос — а что теперь может драйвить рынок? Собрали для вас тренды, за которыми важно следить, и на которых, естественно, можно заработать.

Итак, с первого июля публичные компании, которые раньше не раскрывали информацию, обязаны будут ее предоставить. Если срок не продлят, то в третьем квартале свои результаты опубликуют эмитенты, которые не отчитались за 2022 год. Про какие компании речь? В основном из нефтегазового, металлургического и горнодобывающего секторов.

Почему это важно? Все просто. Чем выше прозрачность компаний, тем больше доверия к ним, а значит и интереса. Ну и конечно сами результаты за прошлый год могут оказаться очень хорошими в сравнении с консервативными оценками, которые закладывали инвесторы в своих прогнозах.

Идем дальше. Сейчас некоторые компании не платят дивиденды из-за зарубежной прописки. Это и TCS, и VK, и X5, и другие. Редомициляция, или переезд компаний в Россию, может решить этот вопрос. Пока процесс по смене прописки идет медленно, но процедуру планируют упростить. А это может поддержать капитализацию компаний и фондовый рынок.

Следующий тренд — выход нерезидентов из акционерного капитала. Он может позволить некоторым компаниям, таким, например, как Юнипро, ТГК-1 и Распадская, вновь платить дивиденды.

Дальше — слабый рубль, который на руку нашим экспортерам. С начала года рубль ослаб на 20%. Если тренд продолжится, то в плюсе в первую очередь могут оказаться нефтяники, металлурги и угольщики.

Кстати, пока металлурги накапливают денежные средства на своих счетах. Но не исключено, что уже в 2024 году они вернутся к выплатам дивидендов. А это может стать еще одним фактором поддержки рынка.

Кстати, очень скоро мои коллеги выпустят новую стратегию на третий квартал. Сами ее очень ждем. И вам, конечно, о ней подробно расскажем. Чтобы точно не пропустить, можете подписаться на наш телеграм-канал БКС Экспресс. Там коллеги оперативно публикуют все самое важное о рынке.

Вопрос из Профита.

— С 1 июля российские компании могут вернуться к раскрытию информации. От каких компаний можно ждать публикации фин.результатов?

Свою отчетность по МСФО за 2022 год — причем ни промежуточную, ни годовую — не раскрывали 14 из 37 компаний индекса Мосбиржи. Речь, как я уже сказал, идет преимущественно о компаниях из добывающего и сырьевого секторов. Соответственно можно ожидать, что публиковать отчетность начнет Аэрофлот, Газпром, Газпромнефть, ИнтерРАО, Лукойл, НЛМК, Роснефть, Ростелеком, Северсталь, ТМК, Транснефть и другие.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Теперь к вопросам из прошлого выпуска. На них мы ответили вместе с коллегами из аналитической дирекции.

— Какие акции под дивиденды стоит покупать в конце июня – начале июля? Снова МТС, Татнефть?

— По сути, дивидендный сезон подошел к концу. Обычно, чтобы поучаствовать в дивидендном ралли, бумаги лучше покупать заранее, за пару месяцев до даты закрытия реестра.

— Что делать? Мой портфель акций вырос на 40% — это хороший результат, я считаю! Но что будет дальше — неизвестно. Стоит ли закрыть позитивные позиции или держать дальше? (Акции: Лукойл, МТС, Мечел, Новатэк, Северсталь и Яндекс)

— Конечно, мы не даем конкретных рекомендаций. Закрыть позиции или держать их дальше — здесь решение принимаете вы. Но мы можем поделиться нашим взглядом на ситуацию на рынке. Сейчас и правда высока вероятность коррекции. Но будет ли она, и если да, то насколько глубокой, точно никто не знает. Лучшие практики показывают, что в подобных ситуациях можно зафиксировать прибыль по какой-то части своей позиции. Например, Новатэк куплен на 10% от портфеля, из этой позиции можно продать 5–7%. Так можно пройтись по всем бумагам, посмотреть, что нравится, и оставить большую часть в акциях. Еще среди вышеперечисленных акций я бы подумал о сокращении позиции в Яндексе.

— Подскажите, пожалуйста, некоторые компании, у которых не российская юрисдикция, и которые по этой причине не могут платить дивиденды, где у них копится кэш, хотя бы теоретически? И могут ли они после того, как снова появится возможность платить дивиденды, или они сменят прописку на российскую, заплатить дивиденды в разы больше — около 50–60% на акцию?

Как правило, компании зарегистрированы в Люксембурге, Нидерландах, Великобритании или на Кипре. Деньги, направляемые на дивиденды, совершают как минимум две трансграничные транзакции. Однако из-за внешних ограничений была разрушена связь между российским и иностранными клиринговыми центрами. Соответственно деньги остаются на зарубежном контуре в банках, которые являются расчетными для этих компаний.

При смене прописки я бы не стал рассчитывать на столь щедрые вознаграждения по дивидендам. Из-за того, что компании пока не могут платить дивиденды, они реинвестируют полученную прибыль в новые проекты, тем самым развивая свой бизнес, а частично деньги оставляют на будущие выплаты. В теории, конечно, возможна небольшая премия за ожидание, но рассчитывать на это я бы не стал.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

— Прошу вернуться к оценке Магнита, с учетом вышедшей отчетности по МСФО за прошлый год и байбэка за полцены у нерезидентов.

— Наша текущая целевая цена на 12 месяцев вперед по Магниту — 6200 рублей за акцию. Неплохая динамика бизнеса, но неопределенности в корпоративном управлении пока никуда не делись: вырастет ли прозрачность; повысится ли уровень листинга?

— Можете что-то рассказать про риски расписок Х5? Насколько я понимаю, всем нашим компаниям из иностранных юрисдикций сейчас дают сигнал на возвращение. Вот только на сколько быстро такое возвращение в российский листинг на Мосбирже произойдет? Компания хороша, но риски с листингом очень пугают.

— Да, зарубежная «прописка» действительно одна из ключевых неопределенностей для Х5. И компания не делится своими планами на этот счет. Мои коллеги говорят, что для «переезда» необходима законодательная база, как минимум в России. Поэтому следим за развитием событий в этой сфере. Риски инвесторов будут зависеть от технической реализации «переезда».

— Есть ли конкуренты у компании Позитив в своем сегменте?

— Да, в сегменте кибербезопасности у Группы Позитив ряд конкурентов — Лаборатория Касперского, Инфотекс, Код безопасности, Фактор-ТС, и другие. Детально можно посмотреть в отчете Центра стратегических разработок по рынку кибербезопасности.

— Давно не обсуждали Русагро. Подскажите, как аналитики смотрят на ситуацию с акциями компании на среднесрок и долгосрок сейчас?

В последние дни акции Русагро пользуются популярностью. Бумага достаточно сильная с точки зрения фундаментальной истории, где инвесторы временно остались без дивидендов из-за зарубежной прописки. Несмотря на то, что по вопросу редомициляции конкретики нет, участники рынка рассчитывают на позитивный исход. Прежде всего из-за комментариев президента о том, что нужно сделать все возможное для возвращения компаний. Тем не менее, пока не будет понимания по смене прописки, риски остаются.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

— Какой смысл добавлять в портфель простые акции Мечела, если дивиденды начисляются только на префы? Какое преимущество у простых акций перед префами?

— При отсутствии дивидендов (а мы их не ожидаем в ближайшие несколько лет) при прочих равных преимущество простых акций во много заключается в ликвидности. Показатель ADTV 3M (это среднедневной оборот за последние 3 месяца) у простых акций в 5 раз больше, чем у префов.

— Хорошая ли стратегия купить сейчас акции Алросы, пока они дешевые? Есть ли у них потенциал роста на долгосрок? И когда компания может вернуться к выплате дивидендов?

— С учетом текущей закрытости компании и неопределенности на рынке алмазов мои коллеги сохраняют осторожный взгляд на Алросу и считают, что компания справедливо оценена. Вопрос дивидендов все еще открыт — если правительство решит в очередной раз повысить НДПИ на добычу алмазов, вероятность выплаты для акционеров снизится.

— Ранее заявлялось о возможном сплите акций Норникеля. Известно ли вам что-нибудь по этому поводу?

— Пока никаких обновлений не видели.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

— Недавно вы говорили, что Татнефть открыла свои АЗС в Турции, и вроде бы это хорошая новость, но из-за огромной инфляции в Турции и из-за падения лиры не будет ли убытков у компании?

— Цены на топливо в Турции растут стремительно — за счет инфляции и падения курса. Для примера, осенью 2021 года бензин стоил около 8 лир, в пересчете на наши деньги это было 64 рубля. К сентябрю 2022 года бензин подорожал в несколько раз — до 19,5 лир. Но по тогдашнему курсу это было 62,4 рубля. То есть на наши деньги он даже подешевел. В апреле этого года на автозаправках в Стамбуле бензин продают еще дороже — по 21,35 лиры за литр. Это 88 рублей по сегодняшнему курсу.

Дизельное топливо, кстати, в лирах за последние полгода даже подешевело. А вот в рублях тоже выросло в цене — с 75 до 84.

Поэтому инфляция и девальвация рубля наоборот благоприятно сказываться на доходах и закладывается в цене.

— Стоит ли брать Новатэк в долгосрок под дивиденды сейчас, или бумага может скорректироваться в ближайшее время? Хочу сравнять позиции с Лукойлом.

После дивидендной отсечки бумага в любом случае скорректируется. Я бы присмотрелся уже после дивидендов.

Мурманский СПГ стремительно обретает форму. О проекте всерьез заговорили всего несколько месяцев назад. Предполагается построить завод СПГ на три линии общей мощностью 20,4 млн т (28 млрд куб. м) СПГ в год. На проекте будет применяться недавно запатентованная технология сжижения газа «Арктический микс», а это снижает зависимость крупных проектов СПГ от импортного оборудования.

Новатэку еще предстоит получить разрешение как на экспорт СПГ из Мурманска, так и на строительство самого трубопровода. Мы ожидаем, что Газпром будет против этого проекта из-за собственного трубопровода из Мурманска.

Рекомендация наших аналитиков по акциям Новатэка — Держать. Но при этом мы видим три связанных с СПГ катализатора, которые должны сработать в ближайшие три месяца. Ни один из них не связан с Мурманским СПГ. Что за катализаторы? Это окончательное инвестиционное решение по Обскому СПГ, закрытие сделки по покупке доли Shell в Сахалине-2 (26,5%) и окончание сборки первой производственной линии завода Арктик СПГ-2 в Мурманске.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

— Если на Мосбирже будет больше IPO, соответственно, будет больше движения. Как вы думаете, может стоит купить акции Мосбиржи на долгосрок?

Экономика восстанавливается, акции пользуются спросом, до конца года планируется 10 IPO, а в ближайшие годы еще 30. Обороты будут расти. На мой взгляд, на часть портфеля можно присмотреться к бумагам Московской биржи.

У моих коллег взгляд на акции нейтральный. Они ожидают нормализации чистых процентных доходов и устойчивую динамику комиссий.

— Стоит ли на данный момент покупать акции Сбера или подождать коррекции...?

— Все зависит от целей. Если вы спекулянт, то можно сидеть и выжидать более удачную точку входа. А если вы инвестор, то по моему мнению, акции Сбера и по текущим значениям вполне привлекательны с учетом цели 350 рублей за акцию по оценке наших аналитиков.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

— Какие бы вы посоветовали облигации, если инвестирую на срок 10–20 лет? И чтобы доходность была хорошая, и надежность? ВДО и корпоративные каких компаний?

— На этой неделе мы достаточно подробно поговорили об этом в выпуске на БКС Live. Там, кстати, отвечали и на другие вопросы, которые вы оставляли в комментариях под прошлым выпуском Без плохих новостей.

— А почему ставка ФРС имеет диапазон 5–5,25%, а у нас, например, она просто 7,5%? О чем говорит данный интервал ставки?

В отличие от большинства других крупных центральных банков, ФРС не использует простой, единый курс, а устанавливает свою ставку в форме диапазона. Текущая система была разработана во время финансового кризиса десять лет назад. Она позволила ФРС не допустить того, чтобы ключевая ставка была равна нулю. По мнению экспертов, это могло быть потенциально опасно.

Первоначально диапазон был установлен от 0 до 0,25%. Затем, когда правительство снова стало увеличивать затраты на займы, имело смысл также придерживаться диапазона. Это объясняется наличием большого количества неизвестных переменных при разработке финансовой стратегии.

Правительство не могло точно оценить и контролировать скорость изменения ставки. Поэтому кризисная форма диапазона была сохранена.

Ставка по федеральным фондам нужна для определения ставки межбанковских займов. Каждый банк имеет резервы, размер которых определяется ФРС. Однако иногда у банка может не хватать ресурсов для обеспечения клиента большой суммой средств, и тогда он берет их в долг у другого банка на короткий срок.

Ставка ФРС оказывает влияние на процент займа между банками, то есть влияет и на процентную ставку, которую банк предлагает своим клиентам (физическим и юридическим лицам).

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

— Подскажите, пожалуйста, «Откройте счет в БКС и получите в подарок акцию до 100 000 рублей» и «Откройте счет в БКС и получите в подарок акцию до 4000 рублей» суммируются — можно в обеих сразу участвовать или только в одной из них? Как определить в какой можно участвовать, если счет открывался в офисе, а не по ссылке?

— Вы можете поучаствовать только в одной из акций. Если открыли счет не по ссылке, то будете участвовать в акции до 100 тысяч рублей.

— Хотелось бы узнать насчет пиф БКС Фундаментальный выбор. Купил, когда он был $18, сейчас уже долгое время не поднимается выше $16, что посоветуете? Покупать или держать.

Сейчас портфель загружен в американские акции и российские замещенные евробонды примерно в пропорции 60/40. Последние дают очень высокую доходность к погашению, но пока не демонстрируют хорошей динамики по цене, и остаются дешевыми. В основном из-за потока новых замещений бумаг с внешнего контура с последующей продажей бумаг внутри. Скоро этот поток будет ослабевать, и это позволит бумагам начать отрастать с низких уровней. Но в любом случае облигации будут погашаться, и их потенциал реализуется в полной мере.

Американские акции в последнее время показывают неплохую динамику. И даже с учетом высоких ставок и перспектив мягкой рецессии мы смотрим на будущее рынка США позитивно.

То есть, если коротко, портфель фонда сейчас состоит из перспективных активов, но им нужно время, чтобы реализовать свой потенциал.

— Планирует ли БКС опускать тарифы по комиссии для самых простых тарифов? У Сбера, ВТБ минимальные комиссии, и хотелось бы БКС попробовать.

У нас сейчас 2 тарифа. Инвестор — для начинающих инвесторов, при обороте до 250 тыс. ₽/мес. На этом тарифе комиссии за покупку ценных бумаг и валюты нет. Другой тариф — Трейдер — для активных клиентов и клиентов с крупными активами. Здесь уже комиссия есть. Но чем больше оборот, тем она меньше.

На нашем сайте есть сравнение тарифов, чтобы вы могли выбрать подходящий.

Компании

На прошлой неделе Магнит объявил о выкупе 10% своих акций у иностранцев. В это время мы как раз монтировали выпуск, поэтому не успели об этом рассказать.

Так вот, Магнит выкупит 10 млн своих акций у нерезидентов, которые хотели бы выйти из бумаг компании. Цена приобретения — 2215 рублей за акцию. Это в два раза ниже цены до объявления тендерного предложения. Прибыль Магнита от такой сделки может составить около 23 млрд рублей. Бумаги на этой новости, а также на долгожданной публикации отчета, подорожали на 8,5%.

Для Магнита и его иностранных инвесторов это, как говорится, ситуация win-win. Для нерезидентов это редкий, если не сказать единственный, вариант продажи акций. А для Магнита — возможность выкупить акции в 2 раза дешевле рынка, не говоря уже о справедливой стоимости.

Что это значит для инвестора? Технически, если выкупят 10% капитала, то просто по оценке это может добавить к справедливой цене 5% (потому что число акций в обращении снизится). Но значит ли это, что шансы на возврат компании в первый уровень листинга и регулярное раскрытие результатов повысятся? Не значит, здесь связь не прямая, а неопределенности пока много.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Алроса может выплатить дивиденды за первое полугодие. Об этом заявил глава Якутии. Основные акционеры компании, напомню, — правительство России и Якутия. Выплаты будут, если экономическая ситуация на рынке алмазов не ухудшится. Мои коллеги оценили потенциальную дивидендную доходность в 6% (при выплате 100% свободного денежного потока). Акции на новостях подросли.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Генеральный директор «Северстали» заявил, что в компании ожидают сильных результатов по итогам второго квартала. Акции на этих словах выросли на 7%, а на неделе даже обновили максимум с прошлого апреля.

Кстати, представители Северстали активно ведут аккаунт в нашей социальной сети Профит. И сейчас мы вместе с ними проводим конкурс — разыгрываем пауэрбанк и постер. Условия простейшие: нужно зарегистрироваться в Профите, если вы еще этого не сделали. И подписаться на аккаунт Северстали [@Severstal_official]. Троих победителей выберем случайным образом и объявим после 4 июля. Подробности по ссылке.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Собрание акционеров Татнефти, на котором должны были утвердить дивиденды за 2022 год, не состоялось. Не набрали кворум. Перенесли на 30 июня. Что ж, очень ждем.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Глава Новатэка, Леонид Михельсон, ждет снижения чистой прибыли в этом году на 30%, а показателя Ebitda — на 25%. Причина — в снижении цены за сжиженный газ. Акции на заявлении упали на 3%.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Группа Самолет покупает девелопера МИЦ за 40 млрд руб. Сделка позволит Самолету нарастить присутствие в Москве и Московской области. Новость для компании в целом позитивная. Но деталей нет, поэтому оценить финансовый эффект и возможный рост долговой нагрузки пока нельзя.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Компания СмартТехГрупп, которая владеет финтех-сервисом CarMoney, объявила о получении листинга на Московской бирже с 3 июля. Торговый код бумаги — CARM. Давайте подробнее. Что это за компания и стоит ли участвовать в IPO?CarMoney — это финтех-сервис по выдаче займов под залог автомобиля. Это микрофинансовая компания, но бизнес-модель схожа с банковской. По оценкам рейтингового агентства Эксперт РА, в 2023 году она входила в топ-10 МФО по размеру портфеля и объему чистой прибыли.

Компания появилась в 2016 году, и сейчас остается лидером по объему залоговых займов. Доля на рынке залоговых займов Carmoney в два раза больше, чем совокупно у всех конкурентов. У компании неплохие финансовые результаты. За 2022 год чистая прибыль выросла на 60% — до своего рекордного уровня в 403 млн рублей.

Финансовые и операционные результаты по итогам первого квартала этого года вы можете видеть на экране.

• Чистая прибыль составила 186 млн рублей (+81% г/г)

• Выручка компании (процентный и комиссионный доходы) составила 716,5 млн руб. (+17% г/г)

• Портфель займов составил 4,4 млрд руб.

• Общая сумма выданных займов увеличилась на 15% и составила 812,5 млн руб.

• Число активных займов превысило 26 тысяч, увеличившись на 27%.

• Средний чек автозайма вырос на 16% до 295 тысяч руб.

• Доля автозаймов онлайн (по количеству) составила 86%.

• Коэффициент залогового покрытия составил 2,1.

• Собственный капитал составил 2,5 млрд руб.

Пока акции не торгуются на бирже, инвесторы могут вложиться в компанию через облигации. Сейчас в обращении находится 2 выпуска — с погашением в 2024 и 2025 годах.

Если отвечать на вопрос — стоит ли участвовать в IPO, я бы ответил так: можно присмотреться к IPO, но на небольшую часть портфеля.

Макро

Европейский союз согласовал очередной пакет антироссийских санкций. 11-й по счету. Новые ограничения должны вступить в силу уже сегодня. В основном они направлены уже не столько против России, сколько против стран, с помощью которых Россия обходит — и довольно ловко — уже введенные санкции. Это прежде всего Армения, Киргизия, Казахстан, Объединенные Арабские Эмираты, Турция и Китай. Таким образом, вся эта санкционная эпопея начинает напоминать детскую игру казаки-разбойники. Союзники Украины придумывают, как закрыть лазейки для обхода санкций. Мы находим новые лазейки. Играть в такую игру можно очень долго.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Центробанк Турции поднял ключевую ставку сразу с 8,5 до 15 процентов. Но рынку и этого оказалось мало. Лира еще сильнее ослабла к доллару. Учитывая, что инфляция в Турции близка к 40%, консенсус-прогноз аналитиков давал ставку выше 20%. Предполагалось, что победив на президентских выборах, Реджеп Эрдоган даст добро на ужесточение кредитной политики. Очевидно, что этого не произошло. При такой инфляции, что 8,5, что 15 процентов — разница не велика.Рынки

Рейтинговое агентство Fitch понизило прогноз цен на ископаемое топливо в Европе. Из-за рецессии спрос будет ниже, чем предполагалось. В 2024 году нефть, согласно обновленному прогнозу, будет стоит 75 долларов за баррель — вместо 80. Тысяча кубометров газа будет стоить не дороже $350, то есть, дешевле чем сейчас.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

В России вслед за спросом растет производство стали, хотя в большинстве других стран динамика — противоположная. Что это значит для инвестора? Имеет смысл присмотреться к компаниям, ориентированным на внутренний рынок. В первую очередь — к Северстали. А вот у экспортеров перспективы не очень радужные. Особенно у НЛМК, который слишком слишком сильно зависит от западного рынка.Северсталь против НЛМК — очередная идея для парной торговли, которую предлагают наши аналитики. Суть парной торговли в том, что вы одновременно открываете длинную позицию по акциям компании-фаворита, в данном случае — Северстали, и короткую по бумагам аутсайдера, в данном случае — НЛМК. Объемы — одинаковые. Секрет успеха в том, что в фазе роста акции лидера дорожают быстрее рынка, а в период снижения выглядят более устойчивыми. Бумаги аутсайдеров, наоборот, ускоряются на падении и отстают при подъеме.

Чуть меньше чем за год коллеги произвели 10 подобных идей. 7 из них уже закрылись. Средняя доходность по закрытым парным идеям составила 15,7%, что, согласитесь, очень даже неплохо.

Регулирование

ЦБ рассматривает очередное решение проблемы замороженных активов российских инвесторов. В депозитариях Euroclear и Clearstream томятся ценные бумаги на сумму около 6 трлн рублей. У многих из вас тоже наверняка какие-то бумаги заморожены. ЦБ предлагает выкупить их за счет денег иностранцев, которые уже мы сами заморозили — на счетах типа C. Шести триллионов там не наберется, однако ЦБ полагает, что иностранцы согласятся на любые условия, так как уже списали эти деньги. Что ж, решение выглядит вполне изящным. Будем надеяться, ЦБ сможет его реализовать.

Инструменты

Минфин на этой неделе разместил три выпуска ОФЗ более чем на 75 млрд рублей. Доходность длинных облигаций — почти 11% годовых. А инфляцию наш ЦБ хочет уже в этом году довести до четырех. Неплохое предложение!

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

СПБ Биржа в ближайшие недели обещает запустить десяток гонконгских ETF в гонконгских же долларах и юанях, которые будут доступны в том числе неквалам. Акции биржи на этой новости подорожали сразу на 7%.

Календарь

И события, за которыми стоит следить инвестору на следующей неделе.

Собрания акционеров проведут несколько крупных компаний — в том числе Газпром, Мечел, Русал, ВТБ.

Из макростатистики в США выйдут данные по ВВП и личным потребительским расходам.

Из американских компаний отчитаются Carnival, Micron Technology и Nike.

А на БКС Live будем обсуждать мировую экономику и российские банки.

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал

А смотреть можно и на удвоенной..

Про аутсайдеров вообще отлично.

Не можно. Смените копирайтера или кто там у вас пишет текст. Если человек не может отличить спекулянта от инвестора, ему не стоит писать в блог БКС.

И события, за которыми стоит следить инвестору на следующей неделе.

Собрания акционеров проведут несколько крупных компаний — в том числе Газпром, Мечел, Русал, ВТБ.

Из макростатистики в США выйдут данные по ВВП и личным потребительским расходам.

Из американских компаний отчитаются Carnival, Micron Technology и Nike.

А на БКС Live будем обсуждать мировую экономику и российские банки."

Смешно, по событиям которые надо отслеживать на следующей неделе. Вы не с Марса случайно? Не в курсе, что происходит тут у нас? Все перечисленные вами события нивелируются военным мятежом.