TAUREN

⚡ Россети Центр (MRKC) - краткий взгляд на компанию

- 20 октября 2021, 23:49

- |

▫️ Выручка TTM: 103 млрд

▫️ EBITDA TTM: 23 млрд

▫️ Прибыль TTM: 3,9 млрд

▫️ fwd P/E 2021: 3

▫️ P/B:0,4

▫️ fwd дивиденд 2021: 12-15%

👉 Дивидендная политика Россети Центр (МРСК Центра) предусматривает выплаты50% от чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. Дивидендная политика соблюдается.

👉 Виды деятельности компании: — Передача и распределение э/энергии (96% выручки во 2кв2021) — Технологическое присоединение — Дополнительные услуги

✅ Компания защитного сектора, при кризисных явлениях потребление электроэнергии продолжает расти, однако компания не защищена от невозврата дебиторской задолженности. При торговой дебиторской задолженности в 21.5 млрд рублей, резервов сформировано на 9.1 млрд рублей.

✅ Компания ведет деятельность в благоприятной экономической зоне, что ведет к органическому росту выручки.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

🚂 ОВК (UWGN) - очень коротко о компании

- 20 октября 2021, 09:46

- |

▫️ Выручка TTM: 66 млрд

▫️ Убыток TTM: 15,3 млрд

▫️ P/B:-0,77

👉 Компания занимается производством железнодорожных вагонов и оказывает услуги по железнодорожным транспортным перевозкам.

Практически все продажи компании формирует производство вагонов (97,5% выручки).

83% выручки — продажа полувагонов и хопперов.

✅ Пожалуй, единственным плюсом для оценки компании является то, что коэффициент P/S = 0,18.

Если чистая рентабельность продаж компании достигнет хотя бы 5%, то это существенно увеличит прибыль. Это, теоретически, может произойти, но нескоро и с низкой долей вероятности.

Проблем куда больше

❌ Первое, что бросается в глаза — это глубоко отрицательный собственный капитал (-15,2 млрд рублей) и накопленный убыток (47,6 млрд рублей). Компания практически всегда генерирует убытки и перспектив выхода из них пока невидно.

( Читать дальше )

☂️ IPO "Ренессанс страхование" (RENI) - цена размещения вполне оправдана

- 18 октября 2021, 23:56

- |

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

( Читать дальше )

💡 Актуальные идеи и мой портфель (доля кэша выросла до 30%)

- 18 октября 2021, 00:24

- |

Предыдущий пост с идеями (08.10.2021)

📊Идей с низким риском сейчас на рынке очень мало, практически всё интересное сейчас происходит в сырье (газ, металлы, уголь).

📈 Большинство ранее открытых идей уже близки к своим справедливым ценам (целям), поэтому последний месяц позиции немного сокращал. 💼

Мои позиции в портфеле:

Газпром (🎯: 420, 📈: 14%) — после небольшой фиксации прибыли по цене 390 продолжаю держать Газпром на значительную долю портфеля. Ситуация для компании благоприятная 👉 высокие цены на газ в начале 4кв2021 уже почти гарантировано обеспечат высокую среднюю цену реализации по итогам года. Ожидаю див. доходность выше 45 рублей.

En+ (🎯: 1130, 📈: 19%) — за неделю компания выросла почти на 15%✅. В связи с продолжением роста цен на алюминий ожидаю сильные финансовые результаты за 3-4кв2021. Также, есть высокая

( Читать дальше )

🚢 ДВМП (FESH) - российский аналог Matson

- 18 октября 2021, 00:21

- |

▫️ Выручка TTM: 82,4 млрд

▫️ Прибыль TTM: 14,3 млрд

▫️ P/E fwd 2021:2.3

▫️ P/B:5,15

👉 Бизнес компанииза 1П2021 включает:

— Морские перевозки (в основном в контейнеровозах и судах для навалочных грузов) — 85% от выручки

— Услуги порта (погрузка/разгрузка, хранение и т.д.) — 22% от выручки

— Железнодорожные перевозки и вспомогательные услуги формируют незначительную долю выручки

👉 Первые 2 сегмента по итогам 1П2021 сформировали практически всю операционную прибыль.

👉 Компания не платит дивиденды, дивидендная политика у компании, фактически отсутствует, что влияет на оценку компании.

На 30 июня 2021 года большей частью компании владеют 3 физ. лица: Северилов (23,8%), Рабинович (17,4%), Магомедов (32,5%). Андрей

Северилов приобрел долю в компании в начале октября 2020. Он является профессиональным инвестором в промышленные и финансовые активы, акционером КБ «ЛОКО-банк», «Сибирский Титан» и «ТомскАзот».

( Читать дальше )

💵 QIWI (QIWI) - коротко о проблемах и перспективах

- 14 октября 2021, 08:10

- |

▫️ Выручка TTM: 24 млрд

▫️ Прибыль TTM: 10,6 млрд

▫️ P/E fwd 2021:5,6

▫️ P/B:1,7

▫️ Прогноз. дивиденды 2021: 9%

👉 В 1П2021 выручка от платежей, связанных со ставками составила 37% от платежного бизнеса (3,4 млрд рублей)

Существенную долю выручки генерируют денежные переводы во 2кв2021 наблюдался рост выручки от денежных переводов на 77% г/г, при увеличении объема платежей на 71%.

E-commerce показал незначительный рост объема платежей (+4% г/г) за 2кв2021, но существенное падение выручки (-15% г/г).

Остальные сегменты бизнеса генерируют незначительные доли выручки.

👉 Компания выплачивала и намерена выплачивать 50% от чистой прибыли в виде дивидендов.

✅ Компания продала убыточные проекты Рокетбанк и Совесть, что снизило операционные расходы на 26%, а SGA на 12%.

✅ Если денежные переводы продолжат расти такими же темпами, как в последние кварталы, то компания достаточно быстро (в 2023-24 году) компенсирует финансовые показатели 2020 года, даже с учетом падения некоторых сегментов.

( Читать дальше )

🛢️ Роснефть (ROSN) - небольшой обзор компании и оценка перспектив

- 14 октября 2021, 06:52

- |

▫️ Капитализация: 6,1 трлн

▫️ Выручка TTM: 6,9 трлн

▫️ Прибыль TTM: 0,7 трлн

▫️ P/E fwd 2021:6

▫️ P/B: 1,3

▫️ Дивиденды прогн. 2021:8%

👉 Компания занимается разработкой месторождений и добычей нефти, а также её переработкой. Добыча газа составляет незначительную часть выручки и прибыли компании.

👉 Дивидендная политика устанавливает целевой размер дивидендных выплат 50% прибыли по МСФО.

👉 По данным за 2кв2021, 50% нефти идет на экспорт в Азию и Европу, а 45% нефти перерабатывается в РФ.

✅ За 1П2021 компания заработала 382 млрд чистой прибыли, а во 2кв2021 233 млрд (из-за роста цен на нефть).

На фоне продолжения роста цен на нефть и увеличения объемов добычи за 9мес2021 до уровней 2020 года, финансовые результаты по итогам 2021 года ожидаются сильными.

При средних ценах на нефть во 2П2021 на 10% выше, чем в 1П2021 компания может увеличить прибыль на

( Читать дальше )

⚒️ Русолово (ROLO) - очень коротко об оценке компании

- 13 октября 2021, 00:01

- |

▫️ Выручка TTM: 4,2 млрд

▫️ Прибыль TTM: 0,3 млрд

▫️ P/E fwd 2021:32

▫️ P/B: 10

👉 Единственная в России оловодобывающая компания. За 9мес2021 года было выпущено 2 078,8 тонн олова в концентрате. Входит в оловодобывающий дивизион Холдинга «Селигдар».

👉 Цена на олово, как и на многие металлы с ноября 2020 года выросла более чем в 2 раза.

✅ Отчет за 2П2021 показал рост выручки на 116% г/г, а прибыль выросла до 564 млн рублей, против убытка в 480 млн рублей в 1П2020. Такой эффект был вызван тем, что себестоимость добычи олова была близка к ценам реализации в 2020 году. Рост цен увеличил валовую маржу в 45 раз.

✅ Олово — достаточно перспективный металл, так как он используется в припоях. В 2021 году это видно по росту объемов добычи металла. За 1П2021 компания добыла олова на 19% больше, чем годом ранее. Также, компания начала добывать медны концентрат и вольфрамовый концентрат.

( Читать дальше )

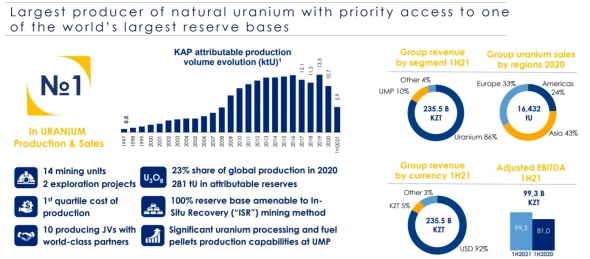

☢️ Kazatomprom (KAP) - краткий обзор бенефициара роста цен на уран

- 12 октября 2021, 01:29

- |

▫️ Выручка TTM: $1.6 b

▫️ EBITDA TTM:$0,7 b

▫️ Прибыль TTM: $0.5 b

▫️ P/E fwd 2021: 9

▫️ P/E fwd 2025: 3,7

▫️ P/B: 3.3

👉 Производство урана — ключевой сегмент компании (86% выручки за 1П2021).

География продаж:

Европа — 33%

Азия — 43%

Америка — 24%

Компания занимает 23% долю в мировом производстве U3O8.

👉 В 1П2021 производство урана составила 5,9 кТонн.

За весь 2020 год -10,7 кТонн. Пик производства приходился на 2019 год (13,3 кТонн).

С 1997 года объемы производства выросли больше, чем в 15 раз.

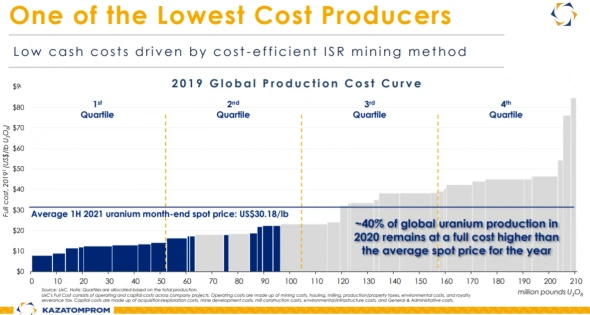

👉 Себестоимость производства в 2019 году была значительно ниже 20 $/фунт (очень низкий показатель).

( Читать дальше )

🔎 Сегежа (SGZH) - обзор компании (по многочисленным просьбам) 😊

- 11 октября 2021, 00:15

- |

▫️ Выручка TTM: 80,5 млрд

▫️ Прибыль TTM: 8,3 млрд

▫️ P/E fwd 2021: 10

▫️ P/B: 3,26

▫️ Дивиденды до 2023: не более 3,7%

t.me/taurenin - делаю только полезные посты

👉 Основные сегменты компании на 1П2021:— Производство и реализация мешочной бумаги и бумажной упаковки

(40% выручки и 39% OIBDA)

— Производство пиломатериалов

(31% от выручки и 43% OIBDA)

— Производство фанеры и плит

(12% от выручки и 19% OIBDA)

— Производство клееных деревянных конструкций

(11% от выручки и 9% OIBDA)

— Сегмент «прочее» убыточен по OIBDA и занимает меньше 10% выручки.

Скорее всего, это убыток из-за продаж между сегментами.

👉 Компания вертикально-интегрированная. Проводит полный цикл лесозаготовки и переработки древесины. Самообеспеченность сырой древесиной составляет 78%.

( Читать дальше )

теги блога TAUREN

- 2023

- 2024

- En+

- FCF

- fix price

- FixPrice

- Globaltrans

- Headhunter

- IPO

- IPO 2024

- Matson

- Micron Technology

- Ozon

- P/E

- S&P500

- softline

- vk

- X5

- Акрон

- акции

- акции США

- Алроса

- анализ

- Астра

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга Групп

- ВТБ

- газ

- Газпром

- Газпромнефть

- гмк норникель

- Группа ЛСР

- Группа Позитив

- ДВМП

- Детский мир

- дивиденды

- долг

- застройщики

- Интер РАО

- Интеррао

- капитал

- Китай

- куйбышевазот

- ЛСР

- Лукойл

- м.видео

- Магнит

- Мвидео

- мечел

- ММК

- мобильный пост

- МосБиржа

- московская биржа

- мтс

- недвижимость

- Нефть

- НМТП

- Новатэк

- Норникель

- обзор

- обзор акций

- обзор компании

- обзор рынка

- озон

- отчеты МСФО

- позитив

- Полиметалл

- полюс

- полюс золото

- прибыль

- прогноз

- прогноз по акциям

- редомициляция

- Роснефть

- Россети

- Ростелеком

- Русагро

- русал

- Русснефть

- самолет

- сбербанк

- свободный денежный поток

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Софтлайн

- Сургутнефтегаз

- татнефть

- Тинькофф Банк

- Транснефть

- Фосагро

- фьючерс mix

- Черкизово

- чистая прибыль

- Эталон

- Яндекс